Cuộc khủng hoảng của cải

© 2024 WealthWave. Bảo lưu mọi quyền.

Chào mừng đến với WealthWave—Công ty Money Milestones. Tôi tên là _______________ và hôm nay chúng ta sẽ thảo luận về The Wealth Crisis và cách bạn có thể kiểm soát tương lai tài chính của mình—và giúp mọi người ở khắp mọi nơi làm như vậy. Cuộc khủng hoảng này ảnh hưởng đến các gia đình trong cộng đồng trên khắp đất nước chúng ta—họ đang chi tiêu quá mức, họ không tiết kiệm, họ đang phải chịu những khoản lỗ lớn trên thị trường và tác động của thuế, họ đang oằn mình dưới sức nặng của khoản nợ lớn, họ không thể nghỉ hưu hoặc họ đang hết tiền khi nghỉ hưu, và bất kể họ đã kiếm được bao nhiêu trong suốt cuộc đời—họ sẽ phá sản. Trong vài phút tới, tôi sẽ chia sẻ hai điều: 1. Cách chúng tôi giúp khách hàng của mình vượt qua các mối đe dọa tài chính ngày nay bằng nền giáo dục đẳng cấp thế giới và các chiến lược mạnh mẽ, và 2. Cách chúng tôi xây dựng sự nghiệp thú vị và WealthWave có thể trông như thế nào đối với bạn.

[[[ Hãy kể vắn tắt câu chuyện của bạn tại đây—tại sao bạn hợp tác với WealthWave, ý nghĩa của việc biết cách tiền hoạt động và ý nghĩa của việc trở thành người lãnh đạo cùng tổ chức của chúng tôi xây dựng doanh nghiệp của bạn, lãnh đạo nhóm của bạn và phục vụ khách hàng. ]]] …Có thể bạn yêu công việc của mình và đang kiếm được nhiều tiền, nhưng hãy để tôi hỏi bạn—bạn có bị bó buộc với công việc đó trong suốt sự nghiệp của mình hay bạn vẫn giữ các lựa chọn của mình? Nếu bạn muốn giữ các lựa chọn của mình mở, tôi nghĩ bạn có thể thích những gì bạn sắp thấy. Trọng tâm của nó là trao cho mọi người nhiều quyền kiểm soát hơn—kiểm soát thu nhập, thời gian, sự nghiệp và tương lai của họ sẽ như thế nào. Với công việc hiện tại của bạn, bạn có quyền kiểm soát thời gian và thu nhập của mình đến mức nào? Bạn có thấy một tương lai tươi sáng tràn ngập sự phát triển, quyền sở hữu và tự do không? Sự nghiệp hoặc doanh nghiệp của bạn sẽ như thế nào nếu bạn CÓ quyền kiểm soát nó? Bạn sẽ làm việc bao nhiêu ngày một tuần? Bạn sẽ kiếm được loại thu nhập nào? Đó sẽ là thu nhập còn lại hay bạn sẽ phải làm việc 60 giờ một tuần để duy trì thu nhập? Hãy theo dõi tôi vì tôi sắp chỉ cho bạn một con đường đã được chứng minh có thể giúp bạn kiểm soát được những thực tế này.

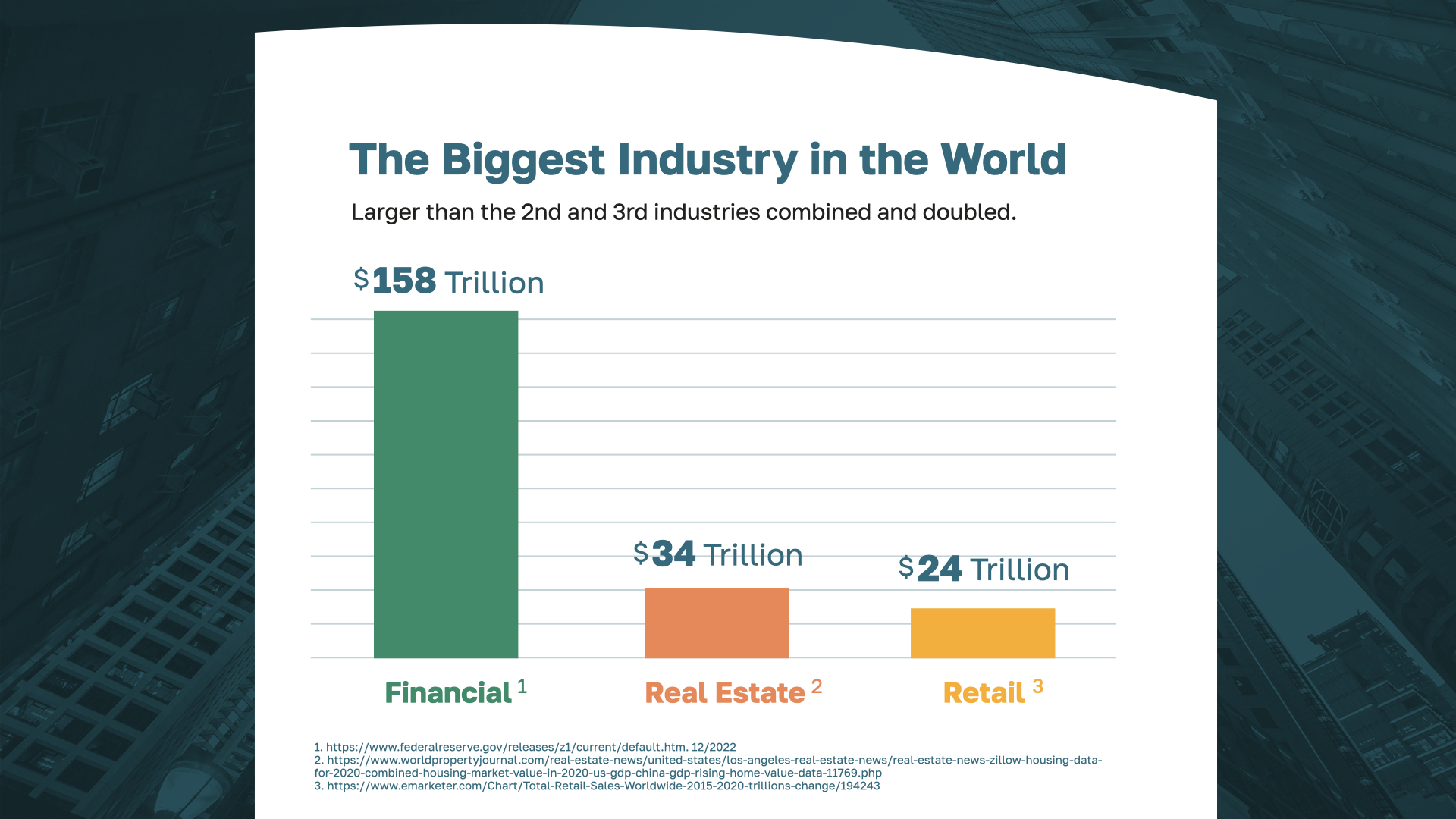

Bạn nghĩ ngành nào là ngành lớn nhất thế giới? Nhiều người nghĩ là bất động sản, một số khác lại cho là bán lẻ. Ngành tài chính thực ra lớn gấp đôi quy mô của ngành bất động sản và bán lẻ cộng lại. Không có ngành nào lớn hơn ngành tài chính!

Và đó là ngành mà bạn sẽ tìm thấy WealthWave—một tổ chức mạnh mẽ, có tầm nhìn đang ở đỉnh cao của động lực, sự liên quan và tăng trưởng. Với các văn phòng trên toàn quốc, chúng tôi đã đào tạo hàng trăm nghìn gia đình trong năm nay và chi trả hàng triệu đô la cho các nhà lãnh đạo của chúng tôi mỗi tháng. Với thành công như thế này, có lẽ bạn có thể tưởng tượng được việc trở thành một phần trong quỹ đạo đi lên của WealthWave thú vị như thế nào—cùng nhau làm việc và cùng nhau ăn mừng, bao gồm cả việc đi đến một số địa điểm đẹp nhất thế giới như một đội.

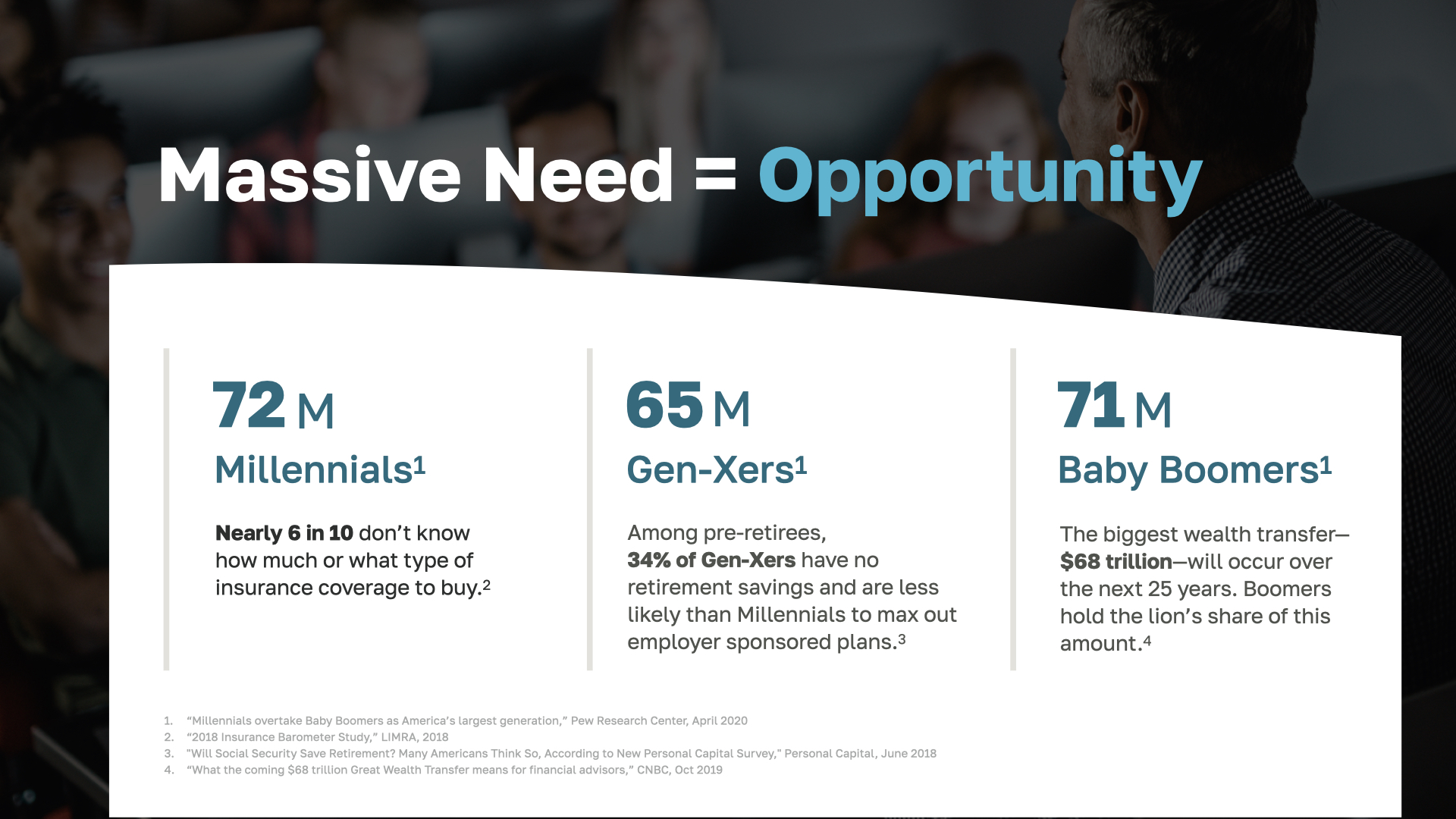

Một trong những lý do chính khiến WealthWave thành công như vậy là hiện tại, có một nhu cầu rất lớn về giáo dục tài chính và phục vụ các gia đình bằng các chiến lược tài chính có thể giúp họ vượt qua cuộc khủng hoảng tài sản cá nhân. Điều này có nghĩa là CƠ HỘI LỚN. Thế hệ Millennials có nhà mới và gia đình đang phát triển để bảo vệ về mặt tài chính. Có khoảng 68 nghìn tỷ đô la trong tài sản hưu trí của Thế hệ X và Thế hệ bùng nổ dân số sẽ cần được chuyển đi trong 25 năm tới. Nếu bạn cộng những người thuộc Thế hệ bùng nổ dân số và Thế hệ X, thì đó là 136 triệu người Mỹ đang nghỉ hưu ngay bây giờ hoặc cần được hướng dẫn để chuẩn bị. Chỉ tính riêng Thế hệ bùng nổ dân số, có 10.000 người nghỉ hưu mỗi ngày—gần 4 triệu người bước sang tuổi 65 mỗi năm và đang chuyển sang chế độ nghỉ hưu hoặc nhận ra rằng họ chưa chuẩn bị.

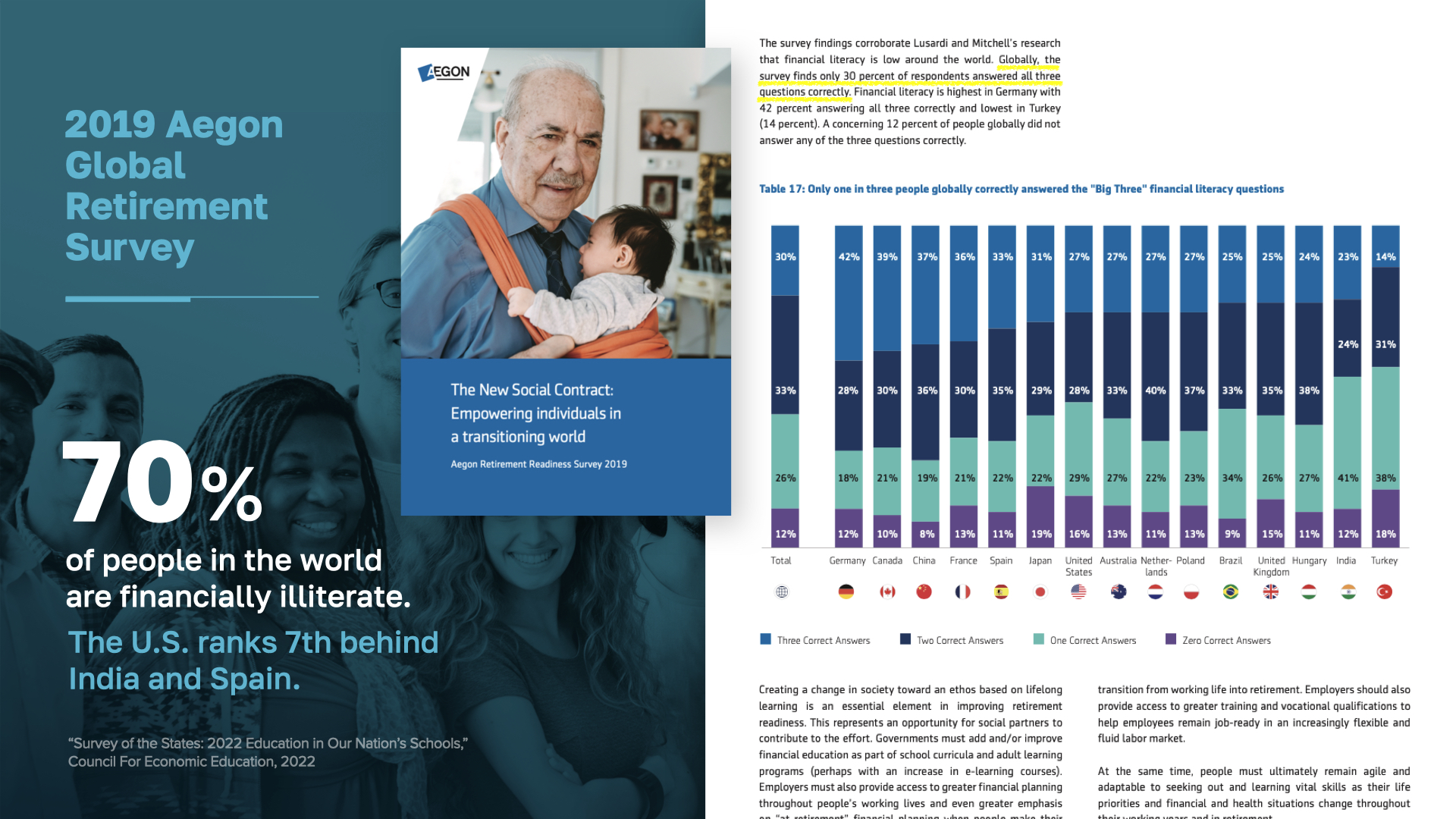

Mù chữ tài chính là nguồn gốc của mọi vấn đề chúng ta giải quyết. Đây là một vấn đề lớn ảnh hưởng đến hơn 5 tỷ người trên toàn cầu và Hoa Kỳ cũng không phải là ngoại lệ. Trên thực tế, chúng ta xếp thứ 7—sau Canada và Trung Quốc. Làm sao điều đó có thể xảy ra ở quốc gia giàu có nhất thế giới? Một điều gì đó phải thay đổi—đó là lúc chúng ta vào cuộc! Chúng tôi dự định SỬA CHỮA vấn đề này một lần và mãi mãi.

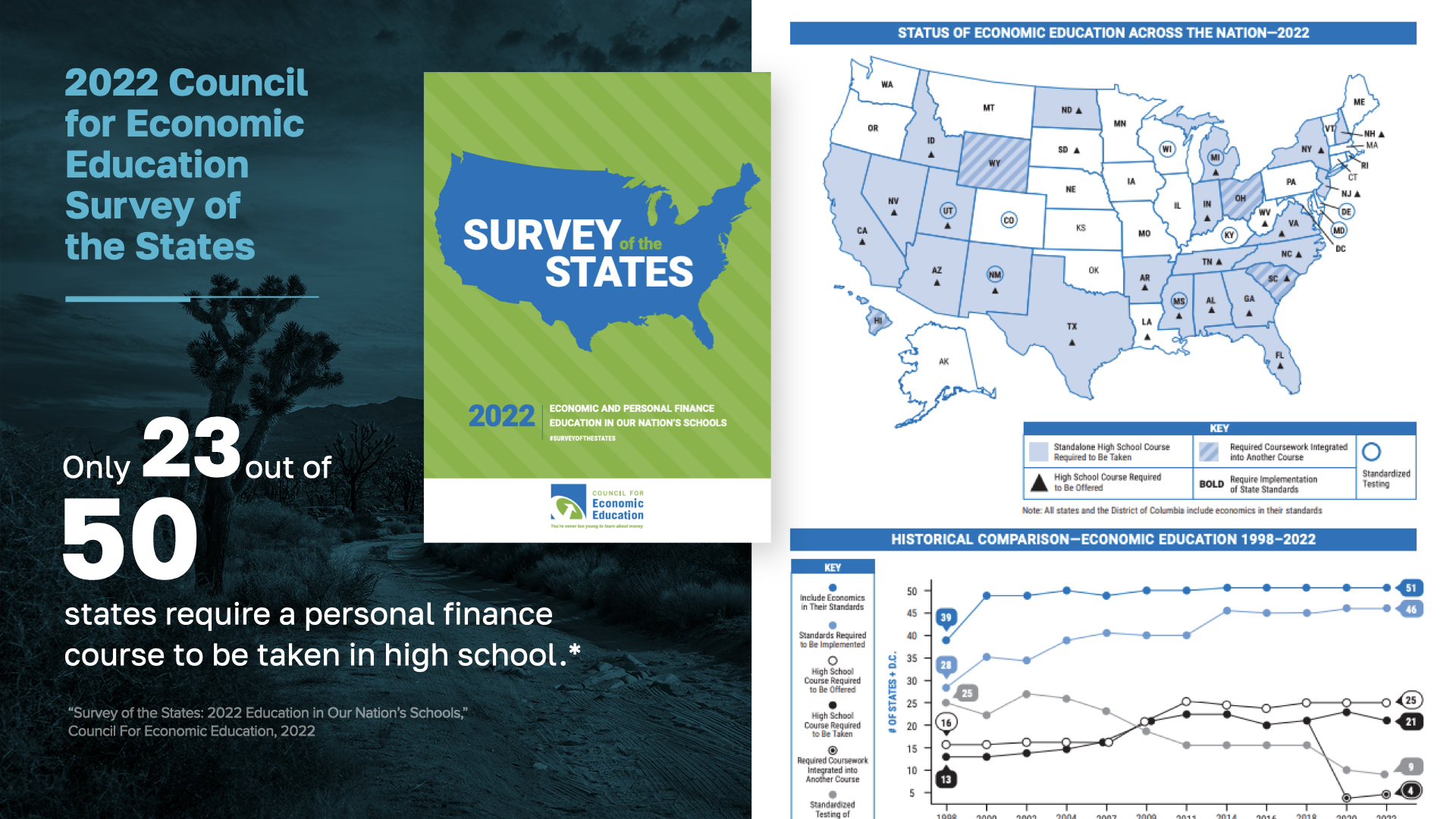

Bạn có ngạc nhiên không khi biết rằng chỉ có 23 tiểu bang yêu cầu phải dạy về tài chính cá nhân ở trường trung học? Và ngay cả những tiểu bang yêu cầu, chỉ tập trung vào những mẹo đơn giản như cân đối sổ séc và sử dụng thẻ tín dụng. Chúng không đề cập đến những thực tế quan trọng về tiền bạc ảnh hưởng sâu sắc đến mọi người ngày nay—cách giảm nợ, tránh chi tiêu vô ích, tiết kiệm tiền, phát triển tiền, bảo vệ thu nhập của gia đình, chuẩn bị cho việc nghỉ hưu và tạo ra di sản thịnh vượng. Chính những kỹ năng về sức mạnh tài chính như thế này thực sự có thể tạo nên sự khác biệt trong cuộc sống của mọi người. Và thật là một trò hề khi chúng không được dạy. Không có gì ngạc nhiên khi chúng ta tụt hậu rất xa so với các quốc gia khác trong lĩnh vực này.

Mù tài chính là một cuộc khủng hoảng vì nó tạo ra tình trạng nghèo đói lan rộng, nợ nần, căng thẳng, ly hôn, hạn chế tài chính—VÀ tuổi thọ ngắn hơn. Hãy xem những số liệu thống kê khó tin này: 44% người Mỹ không có đủ tiền mặt để trang trải cho trường hợp khẩn cấp trị giá 400 đô la. 43% người vay tiền vay sinh viên không trả nợ. 9.333 đô la là số nợ thẻ tín dụng trung bình đối với các hộ gia đình có số dư nợ, những người sẽ phải trả 37.486 đô la tiền lãi trong 30 năm. 33% người Mỹ trưởng thành không có tiền tiết kiệm hưu trí. Thiệt hại do không biết tiền hoạt động như thế nào là rõ ràng—và đó là lý do tại sao chúng tôi cam kết giáo dục mọi người—để phá vỡ vòng luẩn quẩn đó.

Tại WealthWave—chúng tôi là Công ty Money Milestones và…

Sứ mệnh của chúng tôi là xóa bỏ nạn mù chữ tài chính, bảo vệ và xây dựng sự giàu có để mọi người có thể xây dựng lối sống không cần làm việc và có cơ hội sống Giấc mơ Mỹ tốt hơn.

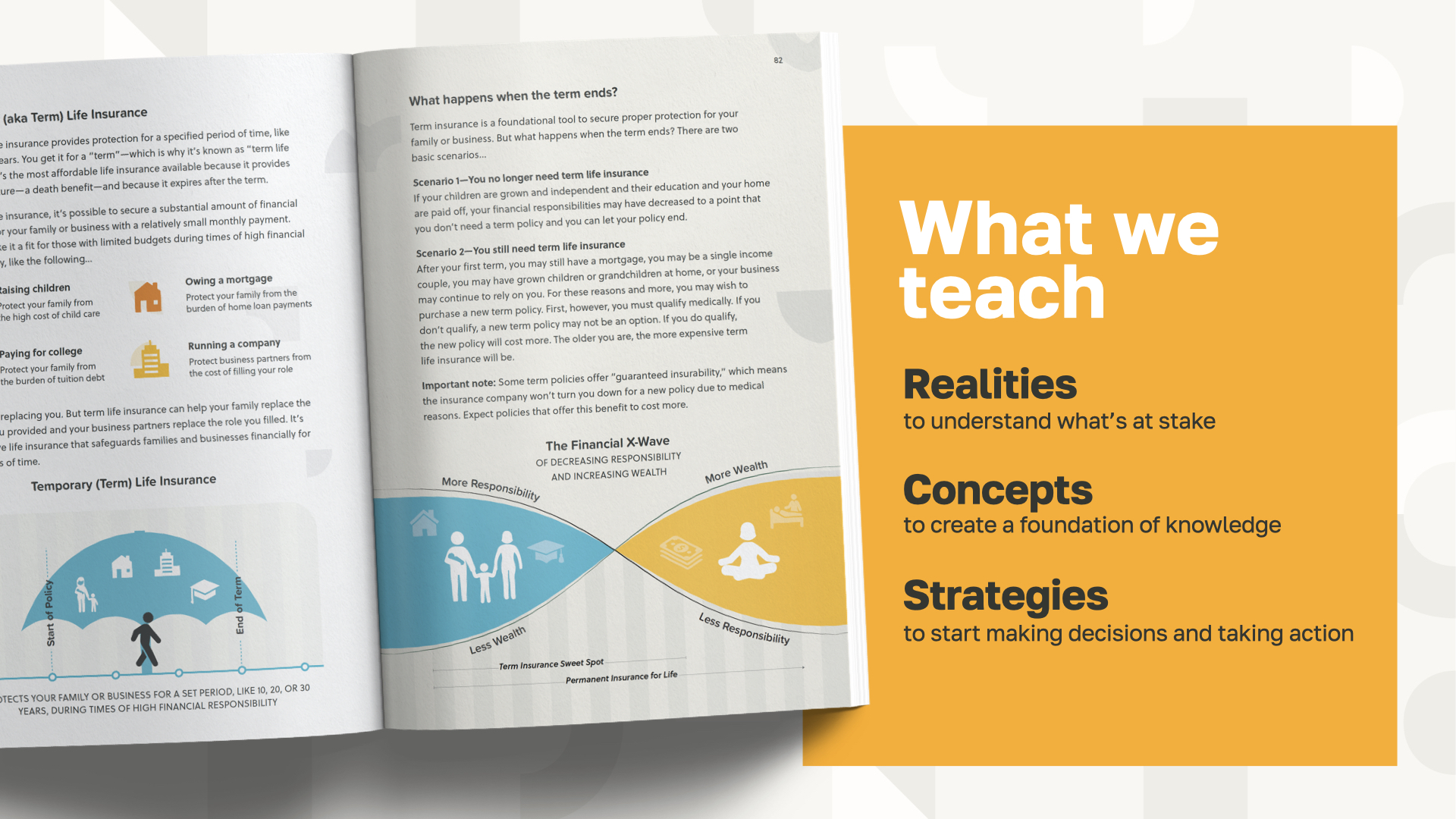

Vì giáo dục tài chính thực sự không được giảng dạy trong trường học, chúng tôi đã tìm kiếm ở nơi khác - thực tế là chúng tôi đã tìm kiếm khắp mọi nơi một hệ thống giáo dục đơn giản, hấp dẫn và thay đổi cuộc sống. Chúng tôi ra về tay không... vì vậy chúng tôi đã tự tạo ra hệ thống của riêng mình! Bắt đầu với cuốn sách của chúng tôi - "Tiền hoạt động như thế nào: Đừng trở thành kẻ ngốc nữa", đã được giới thiệu trên một loạt các chương trình truyền hình lớn - ABC, NBC, CBS, Fox, CNBC và các chương trình khác. Cuốn sách đơn giản, có minh họa và dễ đọc. Nó không được viết cho các nhà kinh tế và học giả. Nó được viết cho những người còn lại trong chúng ta - những người cần một hướng dẫn đơn giản để kiểm soát tài chính cá nhân của mình. Nếu bạn dành một giờ để xem lại cuốn sách này, có thể bạn sẽ biết nhiều hơn về cách thức hoạt động của tiền hơn hầu hết mọi người ở Mỹ và bạn sẽ không bao giờ nhìn nhận tiền theo cùng một cách nữa.

Nếu bạn muốn trở nên thực sự hiểu biết về tài chính, chúng tôi cũng cung cấp khóa học miễn phí về kiến thức tài chính. Thay vì tiếp tục mắc vô số lỗi thường gặp, khóa học sẽ giúp bạn học cách sử dụng tiền để kiếm lợi nhuận. Chúng tôi có thể điều chỉnh khóa học theo thời gian bạn có. Nếu bạn quan tâm, hãy cho tôi biết!

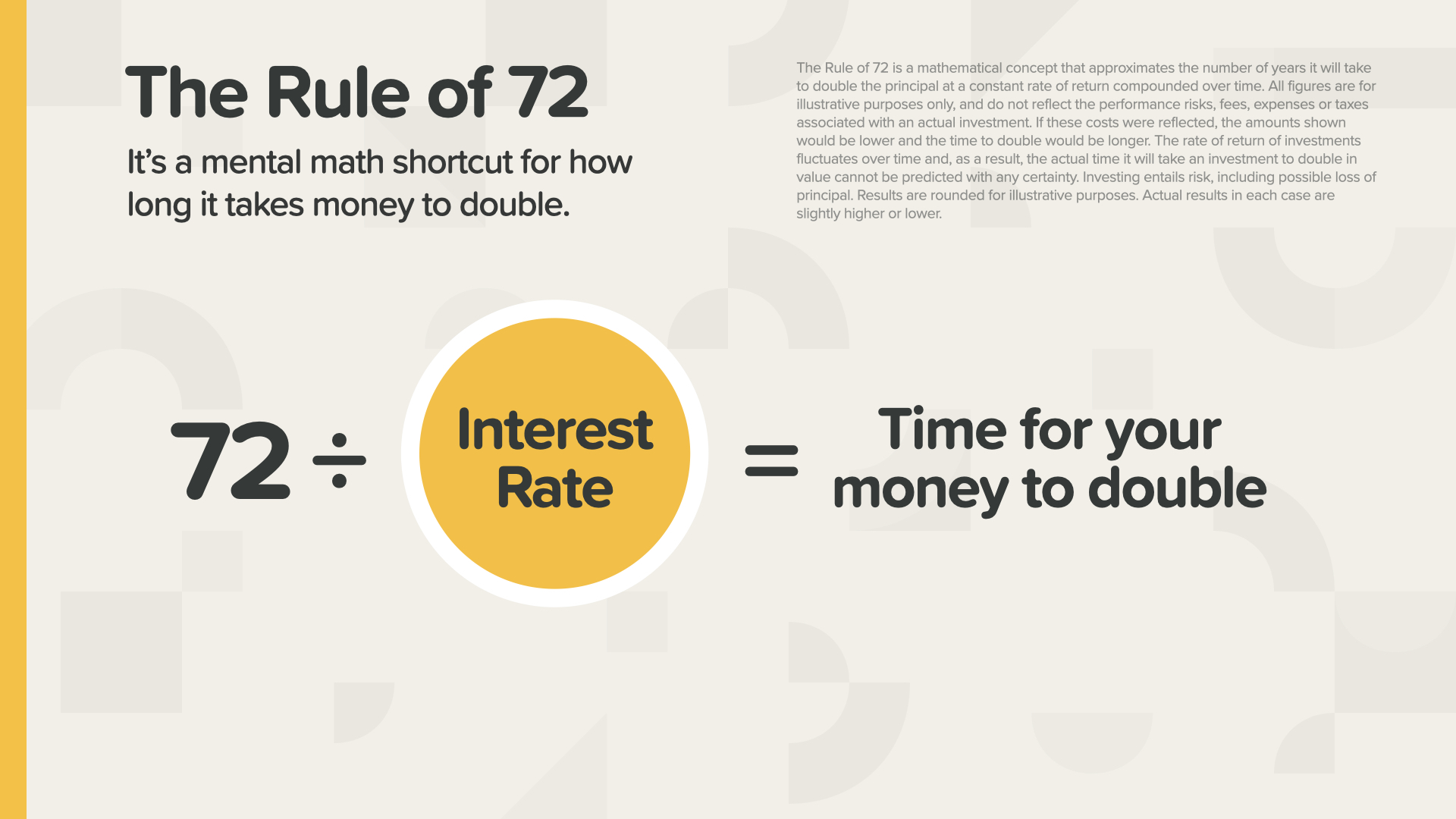

Khái niệm tôi thích nhất trong cuốn sách này là Quy tắc 72. Có lẽ đây là khái niệm tiền tệ cơ bản và mạnh mẽ nhất trong số tất cả. Nó cũng rất đơn giản. Đó là một lối tắt toán học trong đầu cho bạn biết mất bao lâu để tiền của bạn tăng gấp đôi. Bạn chỉ cần chia lãi suất của mình cho số 72. Đơn giản vậy thôi.

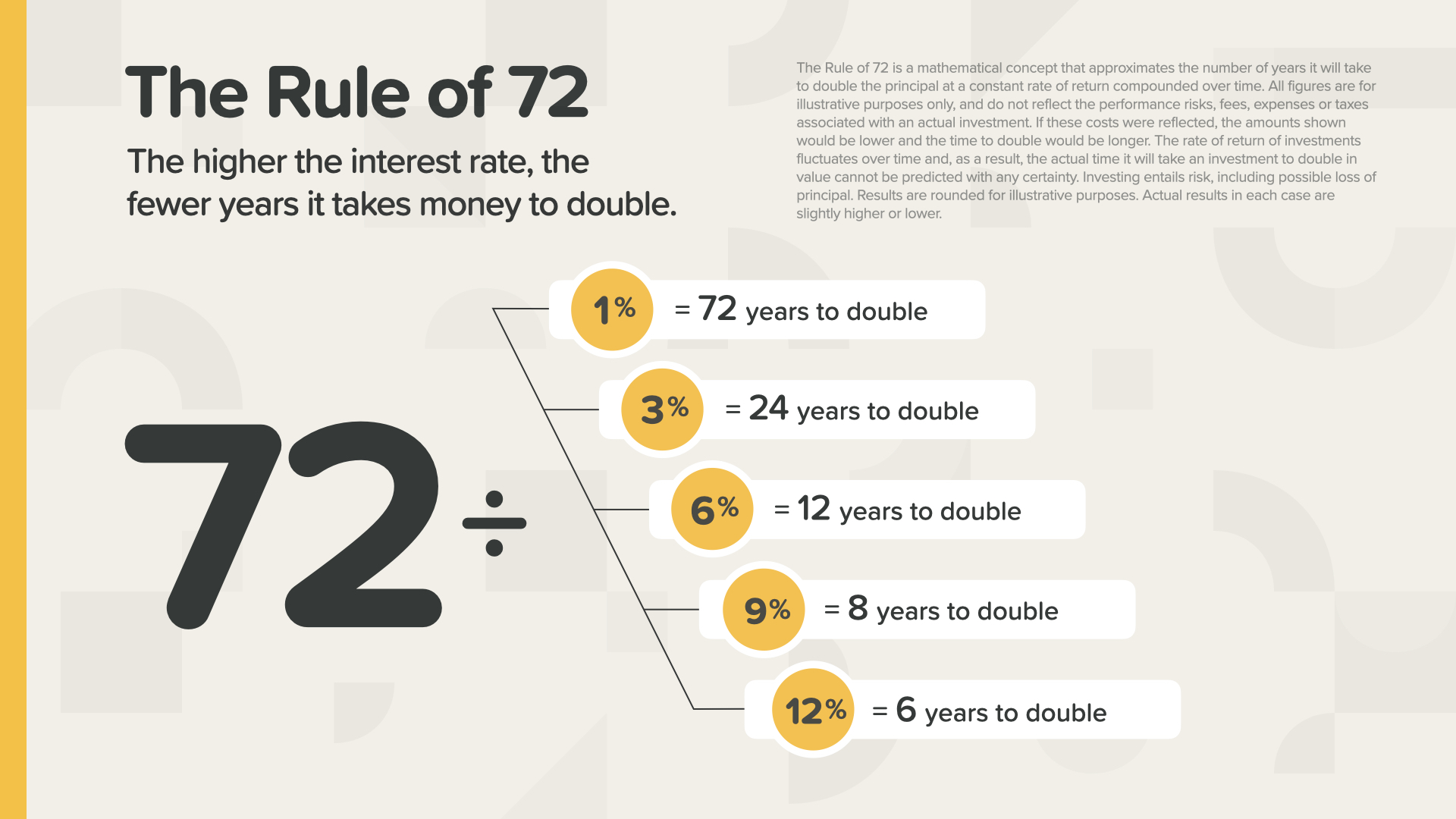

Ví dụ… Nếu tiền trong tài khoản có tỷ lệ hoàn vốn là 1%, thì mất bao lâu để tiền của bạn tăng gấp đôi? Đúng vậy—quá lâu! Nhưng hãy xem điều gì xảy ra ở mức 9 hoặc 12%.

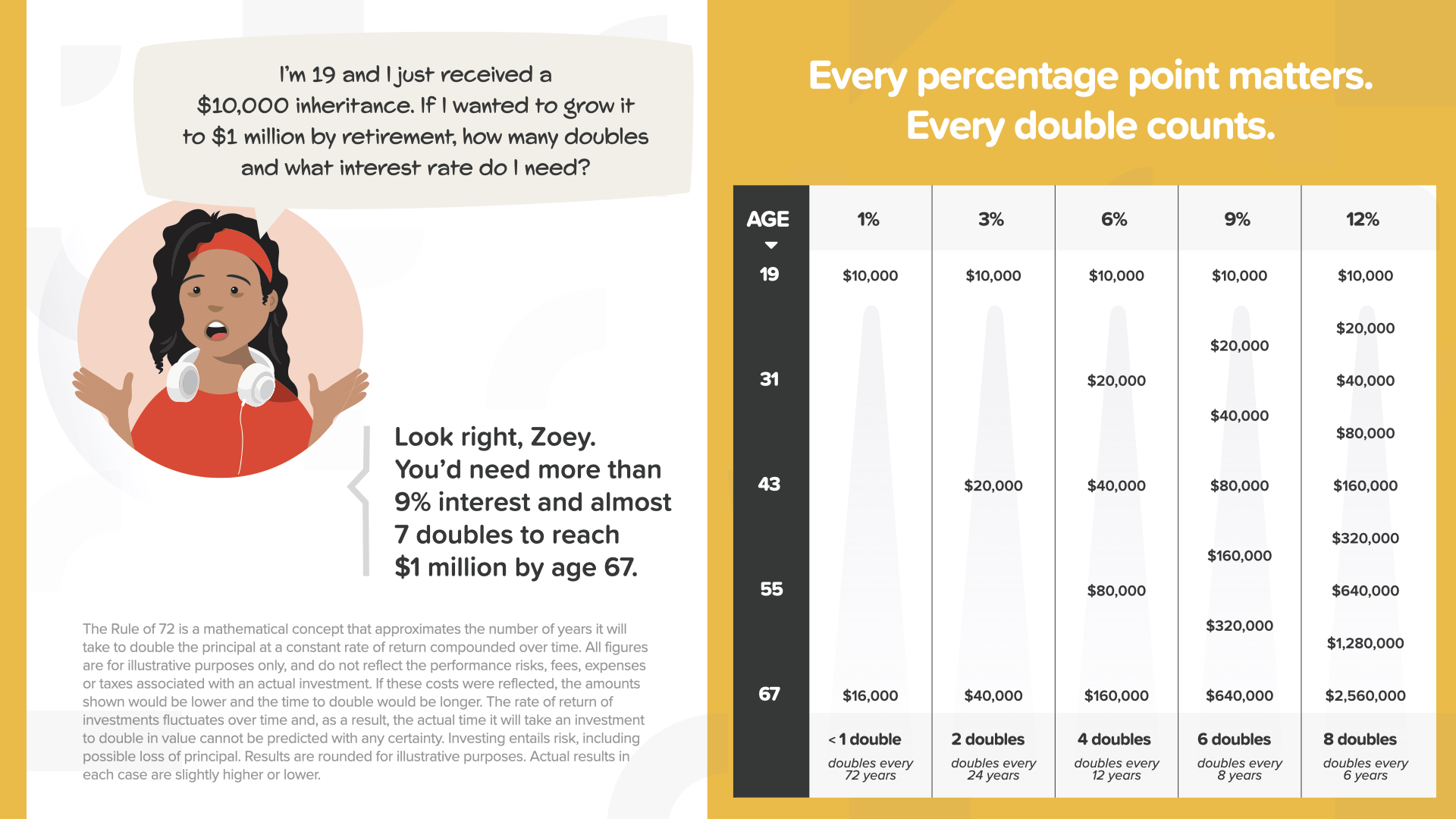

Đây là một giả thuyết với nhân vật Zoey trong cuốn sách. Nó cho thấy Quy tắc 72 có thể được áp dụng thực tế như thế nào. Cô ấy 19 tuổi và vừa nhận được khoản thừa kế 10.000 đô la. Nếu cô ấy muốn số tiền đó tăng lên 1 triệu đô la khi đến tuổi nghỉ hưu là 67 - tức là còn 48 năm nữa - thì cô ấy cần lãi suất bao nhiêu cho số tiền của mình? Hãy xem biểu đồ bên phải - 1% cho cô ấy ít hơn 1 lần gấp đôi, chỉ đạt 16.000 đô la. 3% cho cô ấy 2 lần gấp đôi, vẫn chưa đủ. 6% cho cô ấy 4 lần gấp đôi - vẫn chưa đủ. Ngay cả 9%, sẽ nhân đôi số tiền của cô ấy 6 lần, chỉ giúp cô ấy đạt 640.000 đô la - vẫn còn thiếu 360.000 đô la so với mục tiêu của mình. Cô ấy sẽ cần lãi suất cao hơn 9% để đạt 1 triệu đô la khi nghỉ hưu. Nhìn vào hình ảnh này, bạn có nghĩ Zoey sẽ cố tình gửi 10.000 đô la của mình vào một tài khoản có lãi suất 1%, 2% hoặc thậm chí là 3% không? Không đời nào! Cô ấy sẽ tìm kiếm mức lãi suất lớn nhất mà cô ấy có thể nhận được, biết rằng quyết định của mình có thể khiến cô ấy phải trả giá như thế nào. Đó là sức mạnh của Quy tắc 72 và tầm quan trọng của việc hiểu các khái niệm tài chính. Quy tắc 72 là nền tảng của nền giáo dục của chúng ta, cũng như việc dạy mọi người về Giá trị thời gian của tiền...

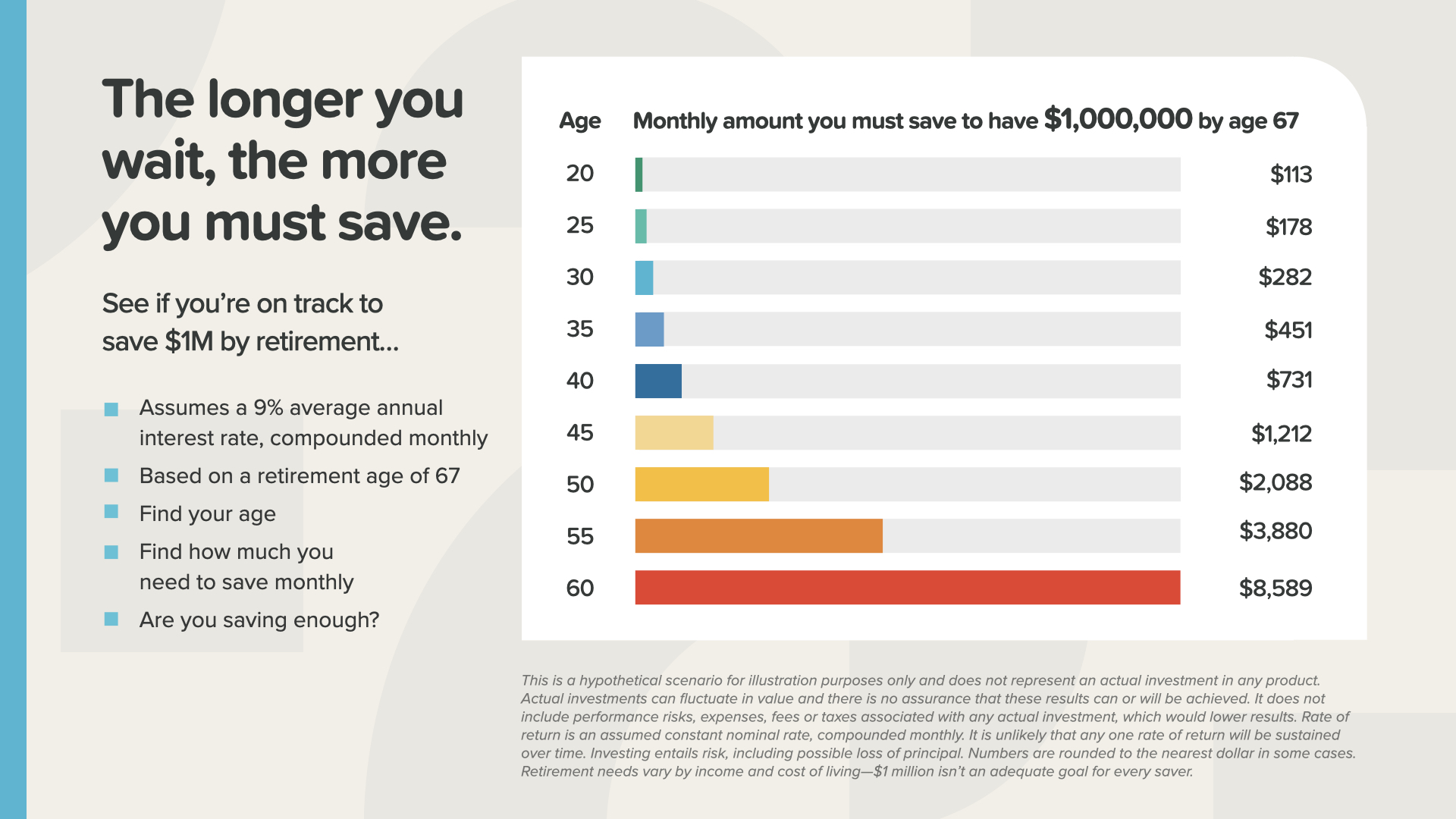

Việc chờ đợi để bắt đầu tiết kiệm có thể khiến bạn tốn một khoản tiền lớn—hoặc ít nhất là bạn phải tiết kiệm một khoản. Trong biểu đồ này, bạn có thể thấy mình cần tiết kiệm bao nhiêu mỗi tháng để có 1 triệu đô la khi nghỉ hưu (giả sử tỷ lệ hoàn vốn là 9%). Ở tuổi 20, bạn chỉ cần tiết kiệm 113 đô la mỗi tháng. Ở tuổi 40, con số này tăng lên 731 đô la. Và ở tuổi 60—thanh màu đỏ dài ở phía dưới—bạn sẽ phải tiết kiệm 8.589 đô la mỗi tháng. Biểu đồ này cho thấy chúng ta nghiêm túc như thế nào khi dạy mọi người về Giá trị thời gian của tiền—rằng MỖI ngày đều có giá trị!

Với sách là nền tảng cho hệ thống giáo dục, chúng tôi sẽ chỉ cho mọi người cách kích hoạt những khái niệm này và áp dụng chúng như những chiến lược hiệu quả giúp tiền của họ sinh lời trong tương lai.

Một trong những công cụ vô giá nhất trong hệ thống giáo dục của chúng tôi là 7 cột mốc tiền bạc. Chúng tôi sử dụng phương pháp đã được chứng minh này như một lộ trình tạo ra một lộ trình từng bước để khách hàng tuân theo để họ biết chính xác họ đang đi đâu và làm thế nào để đến đó. Sau đó, chúng tôi xem xét tiến trình của họ với các cột mốc hàng năm để đảm bảo họ đang đi đúng hướng để đạt được mục tiêu của mình và đạt được tất cả 7 điểm kiểm tra.

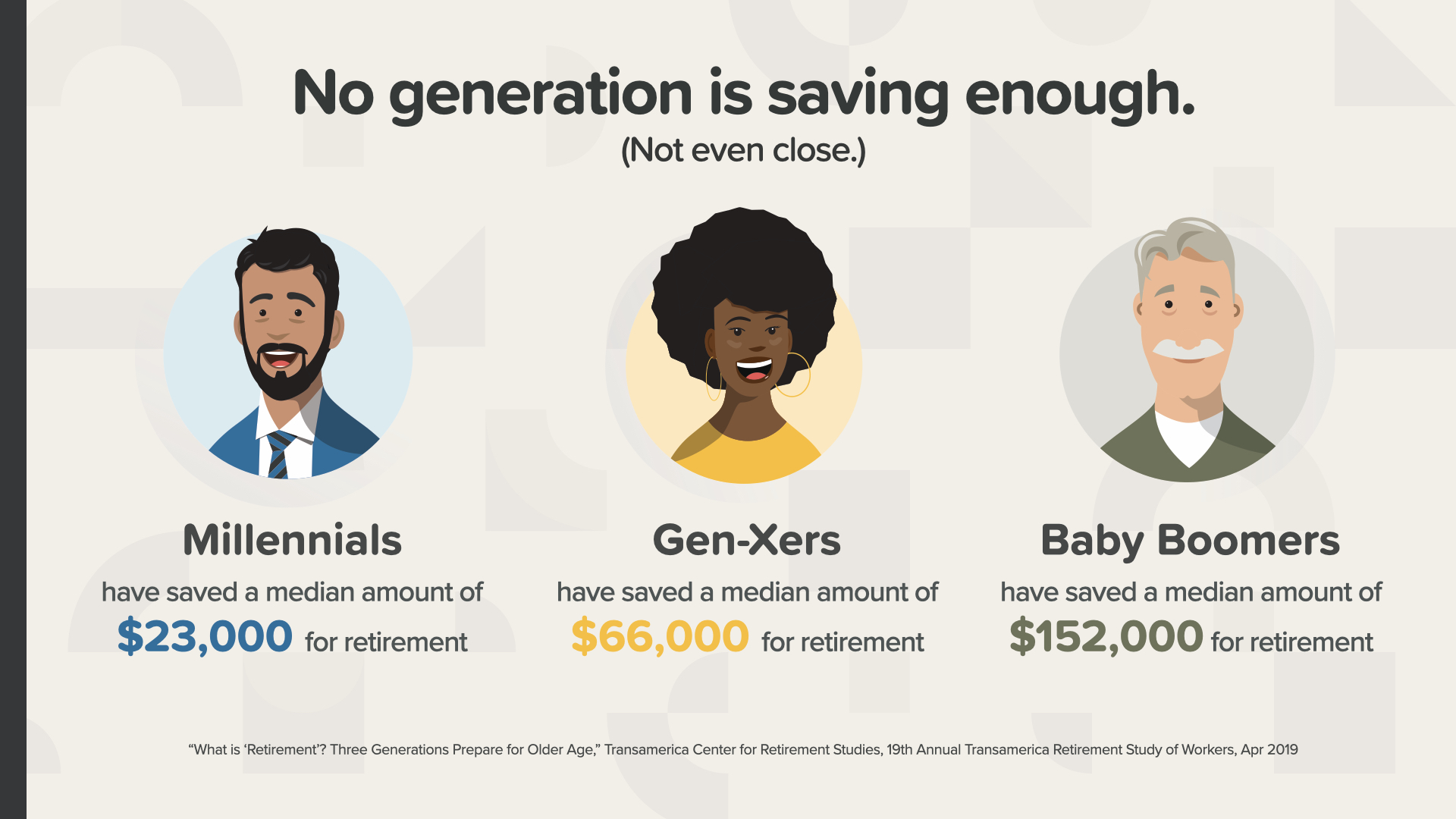

Chúng ta đã nói về việc mọi người đang tiết kiệm ít như thế nào, nhưng các số liệu thống kê có đồng ý không? Có! — đối với mọi thế hệ. Thế hệ Millennials trung bình chỉ tiết kiệm được 23.000 đô la cho việc nghỉ hưu. Thế hệ X — với 66.000 đô la và còn ít thời gian hơn — cũng chẳng khá hơn là bao. Ngay cả thế hệ Baby Boomers — những người hiện đang bước vào thời kỳ nghỉ hưu — cũng chỉ tiết kiệm được 152.000 đô la. Bạn có thể sống được bao nhiêu năm với số tiền đó khi nghỉ hưu? Hãy hình dung thế này: Sau khi xem xét tình hình tài chính của bạn, chuyên gia tài chính của bạn nói rằng, "Tôi có tin tốt cho ông bà Smith, miễn là ông bà qua đời trong vòng 3 năm nữa, ông bà sẽ tiết kiệm được rất nhiều tiền." Bạn có thể tưởng tượng được điều đó không?

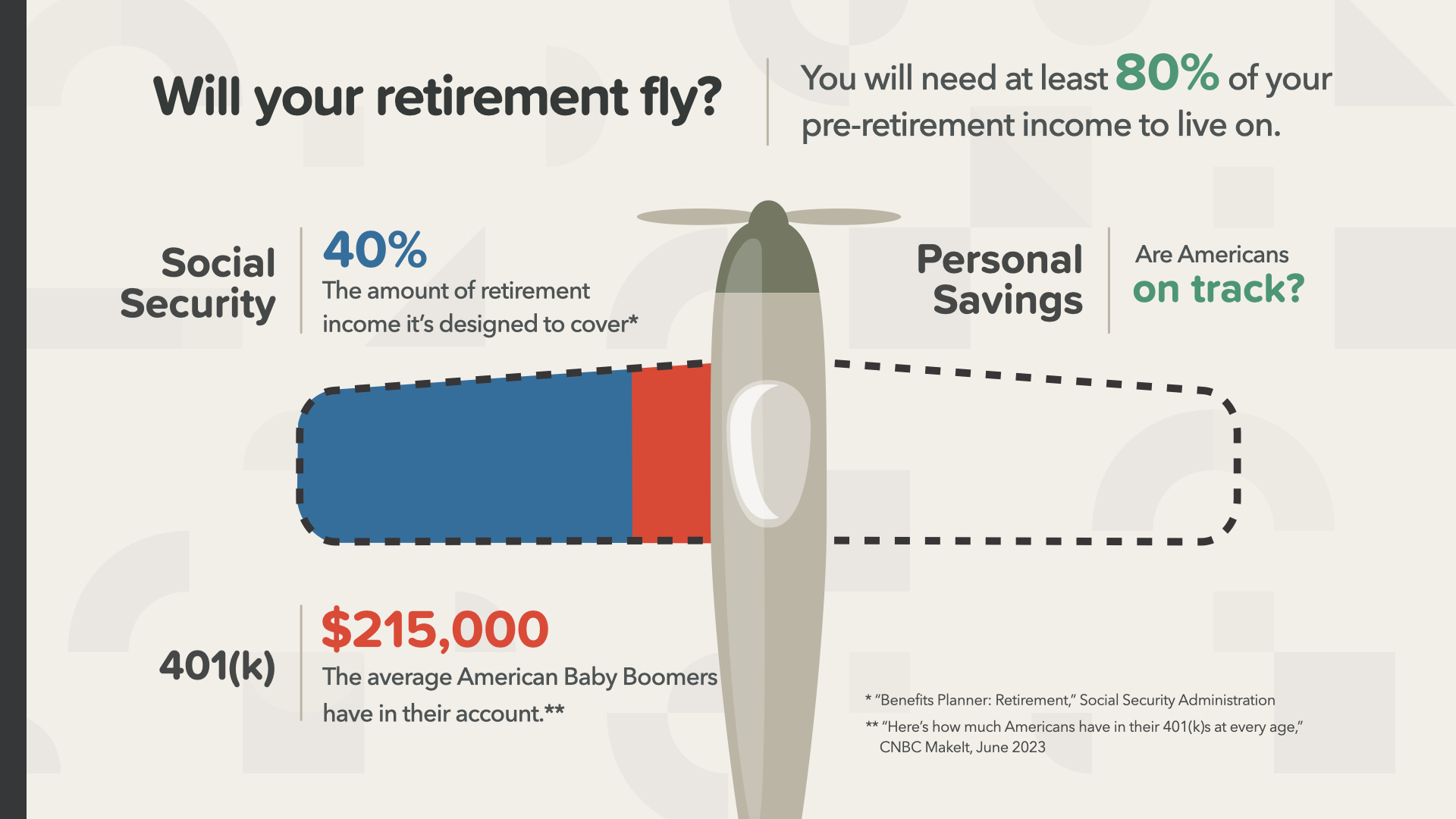

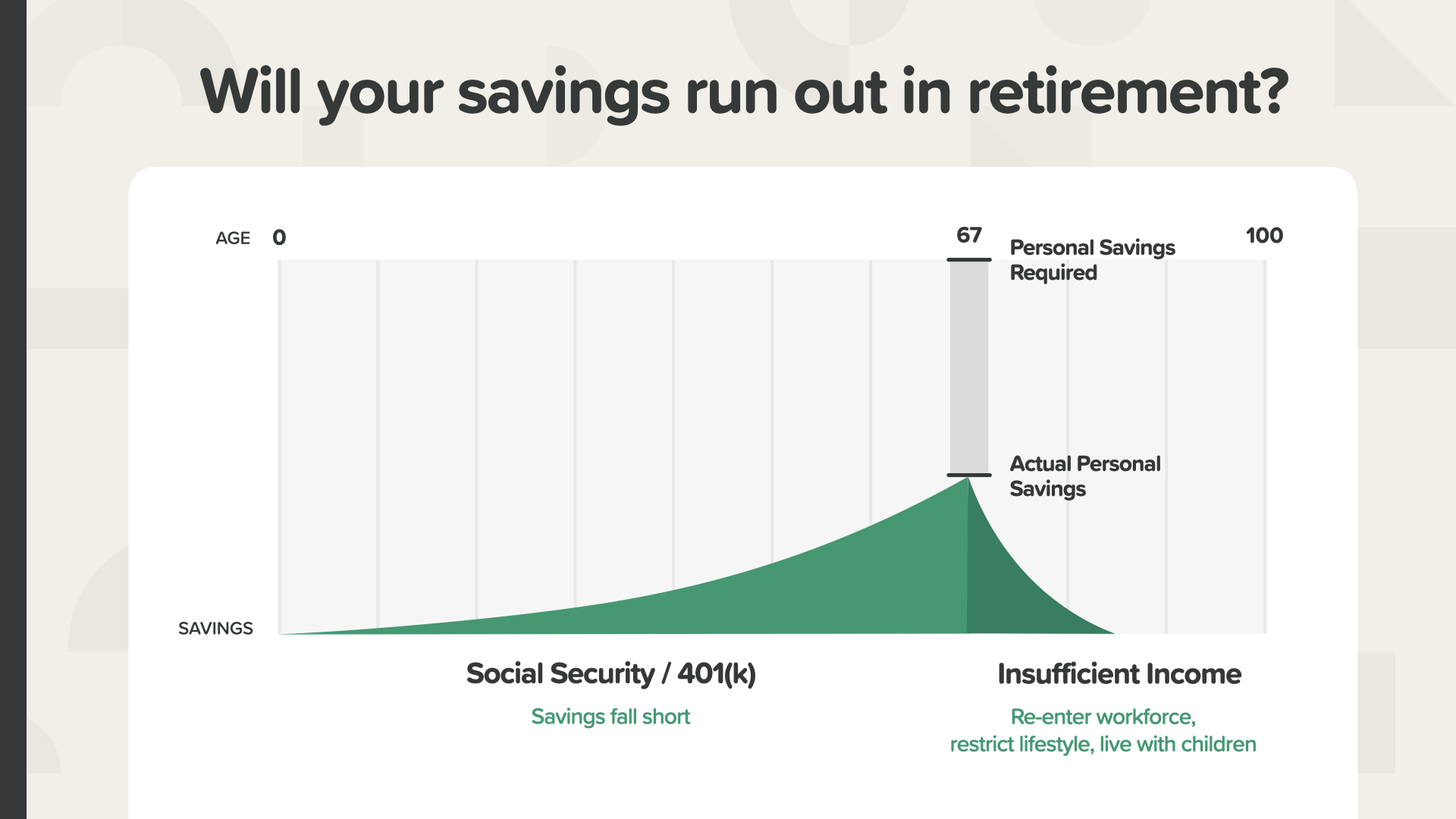

Nhân tiện, bạn muốn cắt giảm bao nhiêu tiền lương khi BẠN nghỉ hưu? Các chuyên gia cho biết chúng ta sẽ cần khoảng 80% thu nhập đỉnh cao của mình để có thể sống thoải mái. Hãy tưởng tượng một người có mức lương tối đa là 100.000 đô la mỗi năm—họ sẽ cần khoảng 80.000 đô la để sống hàng năm khi nghỉ hưu. Họ sẽ kiếm được số tiền đó bằng cách nào? Giả sử An sinh xã hội trả cho bạn 40.000 đô la. Người trung bình từ 60 đến 69 tuổi có hơn 200.000 đô la một chút trong 401(k) của họ.* Thu nhập 5% từ số tiền đó sẽ mang lại cho bạn 10.000 đô la thu nhập, giúp bạn chỉ còn 50.000 đô la mỗi năm—ít hơn hai phần ba số tiền bạn cần. Bạn sẽ kiếm đâu ra 30.000 đô la còn lại mỗi năm—và điều gì sẽ xảy ra khi 401(k) của bạn hết? Bất kể hoàn cảnh của bạn như thế nào, đây là những câu hỏi lớn mà chúng tôi có thể giúp bạn giải quyết tại WealthWave. Hãy nghĩ về điều này như thế này: Nếu việc nghỉ hưu của bạn là một chiếc máy bay, thì nó giống như cố gắng cất cánh chỉ với một cánh. Hoặc tệ hơn, bạn có thể tưởng tượng mình đang ở trên một chiếc máy bay đang bay ở độ cao 30.000 feet, bạn nhìn ra cửa sổ và thấy một chiếc cánh bị gãy không? Việc hết tiền giữa lúc nghỉ hưu cũng có thể tạo ra một kiểu đau khổ kiểu sụp đổ và cháy rụi—và hàng triệu người Mỹ đang phải đối mặt với thực tế khắc nghiệt đó. — * “Số dư trung bình 401(k) theo độ tuổi”, NerdWallet, tháng 9 năm 2020.

Dựa vào An sinh xã hội và 401(k)—như rất nhiều người ngày nay—có thể có một khoảng cách lớn giữa thu nhập hưu trí mà họ có—TIẾT KIỆM CÁ NHÂN THỰC TẾ của họ—và thu nhập mà họ cần, đó là TIẾT KIỆM CÁ NHÂN YÊU CẦU. Có một sự chênh lệch tài chính thực sự giữa nơi họ đang ở và lối sống, sự thoải mái và tự do mà họ đang hy vọng.

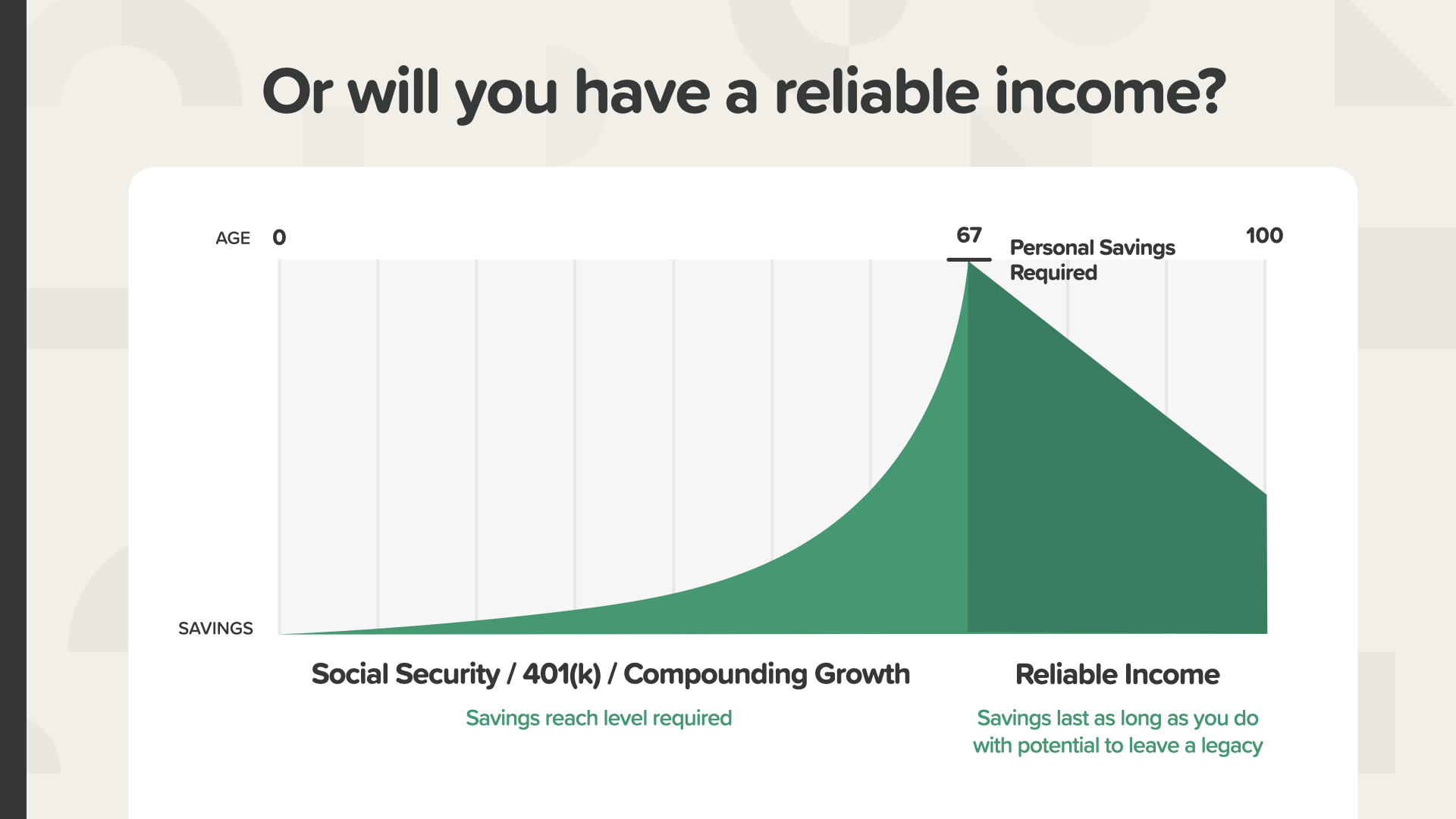

Tại WealthWave, chúng tôi giúp mọi người thu hẹp khoảng cách đó bằng cách sử dụng quy tắc 72 và các chiến lược hiệu quả về thuế có thể cung cấp thu nhập đáng tin cậy. Tôi sẽ cho bạn xem hai ví dụ ngay bây giờ.

Có 3 cách để tiền của bạn có thể bị đánh thuế. ĐÁNH THUẾ NGAY BÂY GIỜ, như với một CD. ĐÁNH THUẾ SAU, như với 401(k) hoặc IRA thông thường. Hoặc bạn có thể định vị các quỹ để thu nhập và lợi nhuận KHÔNG BAO GIỜ BỊ ĐÁNH THUẾ. Bạn thích cách nào hơn? Hãy nghĩ theo cách này. Hãy tưởng tượng bạn là một người nông dân. Bạn muốn bị đánh thuế đối với một vài bao hạt giống hay toàn bộ vụ thu hoạch mà bạn trồng từ những hạt giống đó? Bạn còn nhớ Zoey chứ? Với mức thuế 9%, khoản thừa kế 10.000 đô la của cô ấy có thể tăng lên 640.000 đô la. Sau đó, giả sử cô ấy nghỉ hưu và sử dụng 5% trong số 640.000 đô la mỗi năm để làm thu nhập. Con số đó sẽ là 32.000 đô la mỗi năm. Nếu cô ấy sống 31 năm khi nghỉ hưu, con số đó có thể lên tới 1 triệu đô la thu nhập. Vậy bạn muốn trả thuế cho khoản tiền gửi ban đầu là 10.000 đô la hay cho khoản tăng trưởng và thu nhập tiềm năng là 1,6 triệu đô la? Đó là một quyết định dễ dàng, phải không? Khi nói đến cách chúng ta bị đánh thuế, điều quan trọng là chúng ta phải suy nghĩ trước và sau đó tạo ra một chiến lược KHÔNG BAO GIỜ PHẢI ĐÁNH THUẾ. Bạn có một trong những chiến lược này trong danh mục đầu tư của mình không?

Được rồi, bây giờ tôi sẽ dành một phút để chia sẻ hai chiến lược phổ biến nhất mà chúng tôi sử dụng để giúp khách hàng của mình đưa cánh còn lại vào máy bay hưu trí của họ—và đảm bảo nó sẽ ở đó trong suốt quãng đời còn lại của họ. Chiến lược đầu tiên có một bộ tính năng rất cụ thể và có lợi thế và phù hợp với danh mục KHÔNG BAO GIỜ CHỊU THUẾ. Chúng tôi gọi đó là "Chiến lược thu nhập không bao giờ chịu thuế" hoặc viết tắt là "TenNIS". Với chiến lược này, tiền của bạn có khả năng tăng trưởng khi thị trường tăng nhưng được bảo vệ khi thị trường giảm. Đúng vậy. Nói cách khác, bạn tham gia vào LỢI NHUẬN với RỦI RO GIẢM GIÁ BẰNG KHÔNG. Tiền của bạn tăng trưởng MIỄN THUẾ và có thể được rút ra và sử dụng làm thu nhập MIỄN THUẾ. Nó cũng cung cấp sự bảo vệ cho chủ nợ ở một số tiểu bang. Đây cũng là một cách để lại di sản MIỄN THUẾ cho gia đình bạn. Nhiều người tìm hiểu về chiến lược TenNIS của chúng tôi coi đó là nền tảng cho lộ trình tài chính của họ.

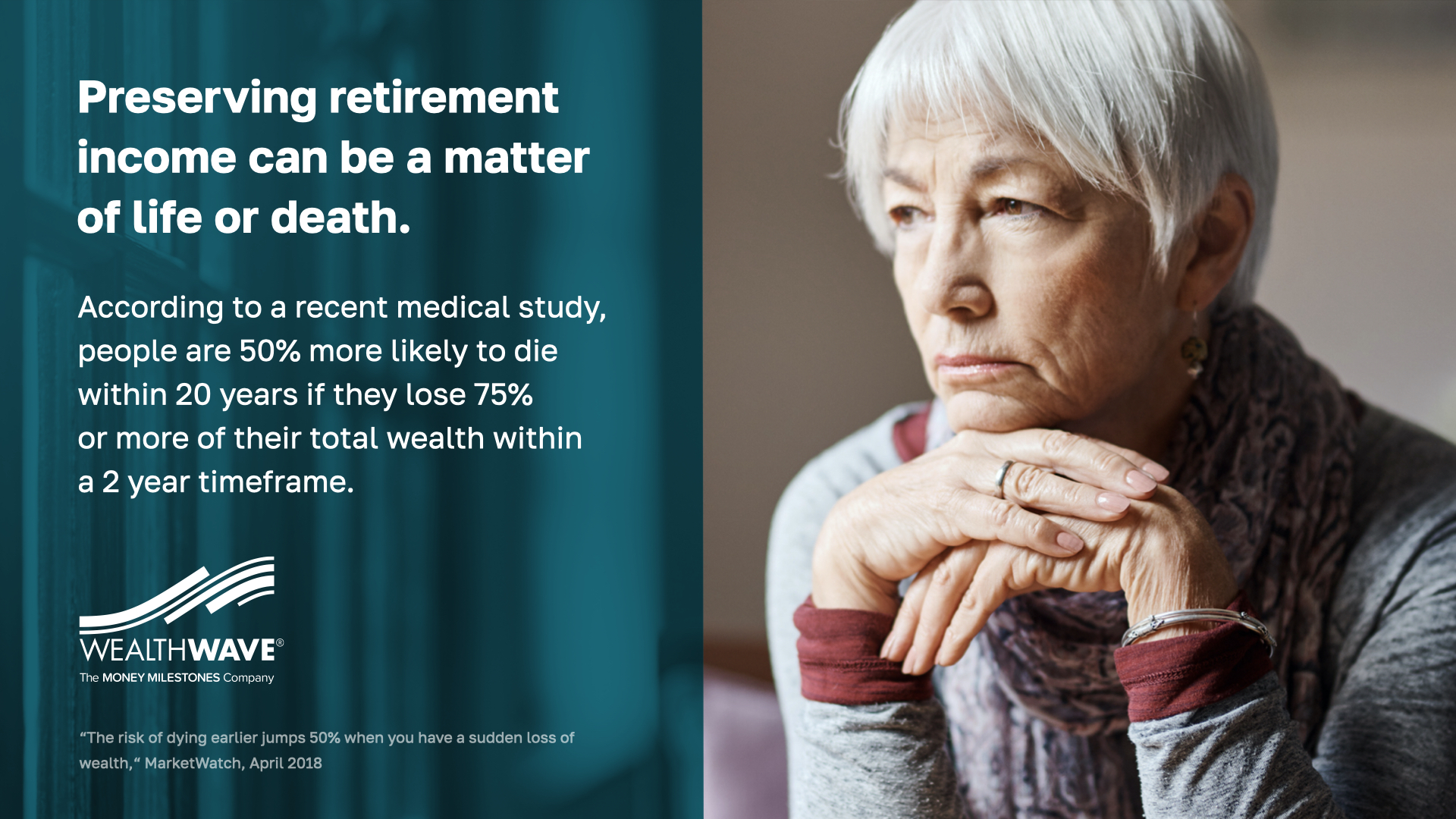

Chiến lược thứ hai của chúng tôi là GIỮ đôi cánh trên máy bay hưu trí của bạn bằng cách cung cấp một nguồn thu nhập đáng tin cậy mà bạn không thể sống sót. Và về mặt thống kê, chúng tôi biết điều đó rất quan trọng. Một nghiên cứu y khoa gần đây cho thấy những người từ 50 tuổi trở lên chịu tổn thất lớn trong danh mục đầu tư của mình có nguy cơ tử vong cao hơn 50% trong 20 năm tới so với những người không chịu tổn thất! THẬT KHÔNG THỂ TIN ĐƯỢC. Bạn nghĩ tại sao lại như vậy? Căng thẳng. Trầm cảm. Đúng vậy. Và có thể là không có đủ tiền để được chăm sóc y tế phù hợp hoặc dinh dưỡng chất lượng. Đối với tôi, đó là một đại dịch bi thảm - không phải do vi-rút mà là do tài chính. Nếu bạn từng căng thẳng về tiền bạc, bạn sẽ hiểu.

Tin tốt là vẫn còn nhiều người ngoài kia đã tiết kiệm được khá nhiều. 42% số người ở độ tuổi 60 trở lên đã tiết kiệm được 250.000 đô la trở lên cho việc nghỉ hưu. Có những người ở mọi mức thu nhập mà chúng tôi cần giúp đỡ—nhưng đây là thị trường mục tiêu của chúng tôi cho chiến lược RISe.

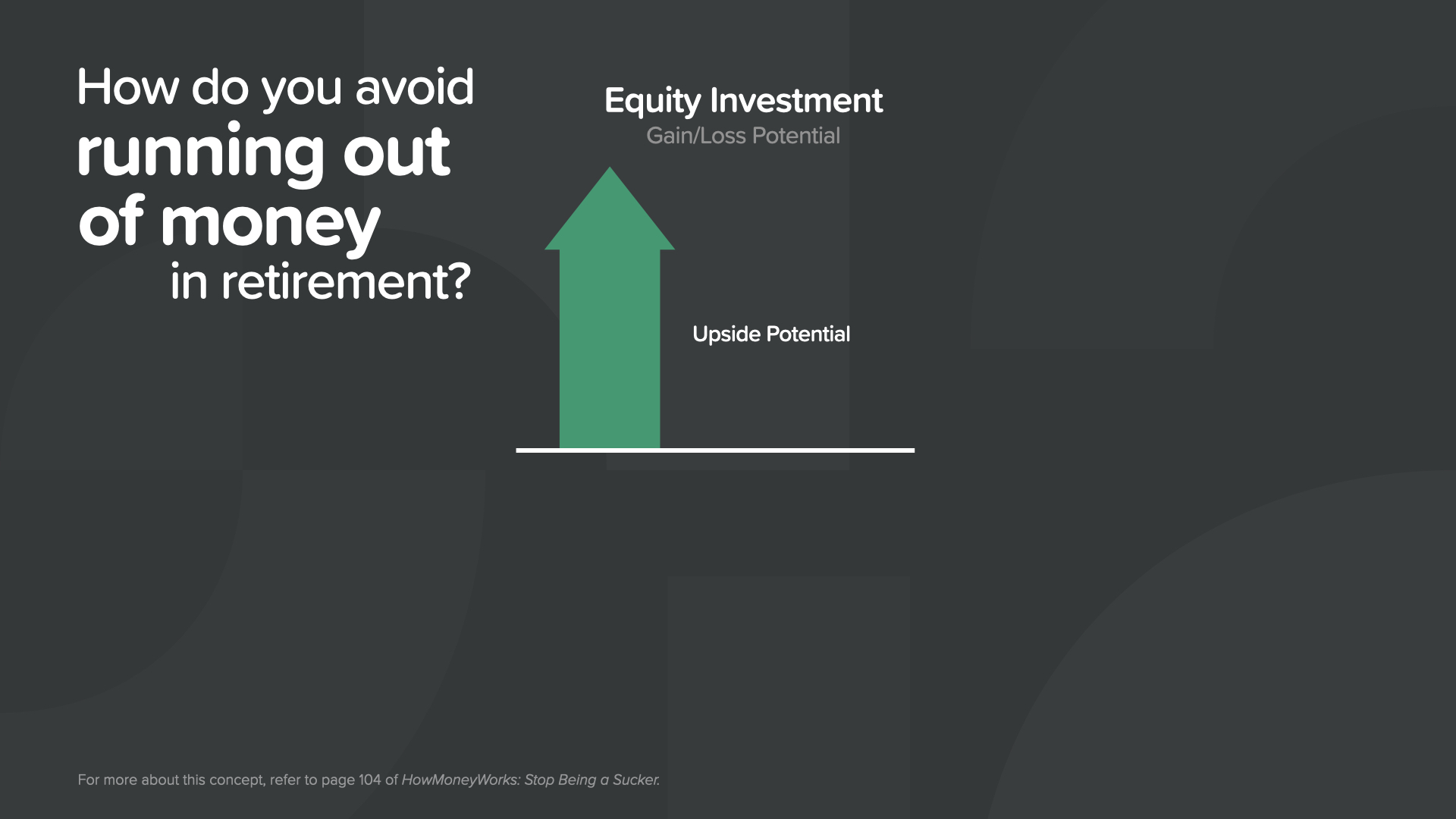

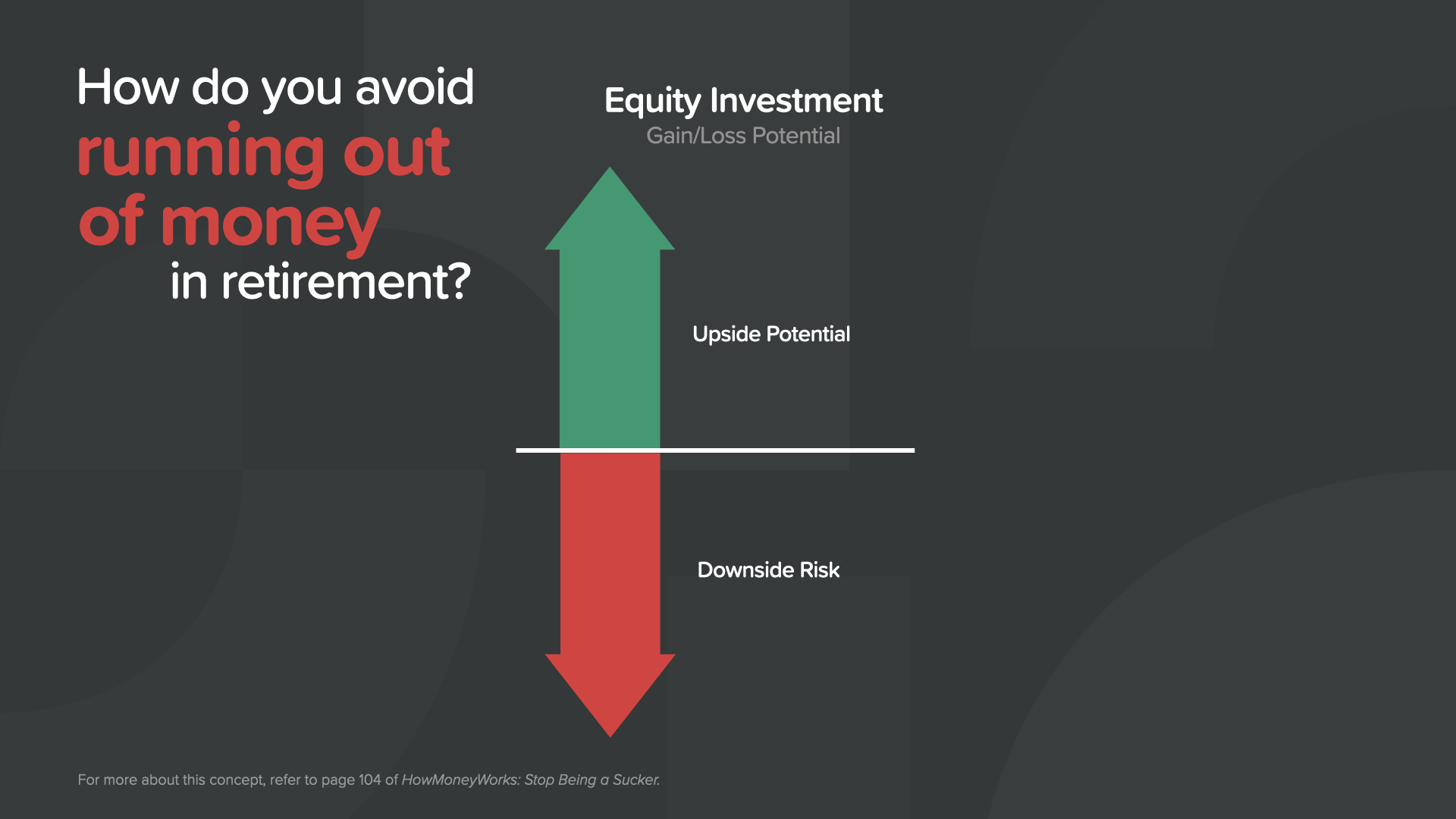

Vậy làm sao để bạn tránh khỏi tình trạng hết tiền và căng thẳng khi nghỉ hưu? Có lẽ bạn có tiền trong 401(k) hoặc IRA, đầu tư vào các quỹ tương hỗ cổ phiếu. Có gì tốt khi tham gia thị trường? Bạn có thể kiếm được nhiều tiền, đúng không?

Tin xấu là bạn cũng có thể mất rất nhiều tiền. Thực tế là bạn có thể mất MỌI THỨ! Ở tuổi xế chiều, chúng ta muốn sự ổn định—không phải rủi ro giảm giá. Với bạn, đây có phải là chiến lược nghỉ hưu an toàn, thông minh và bảo mật không?

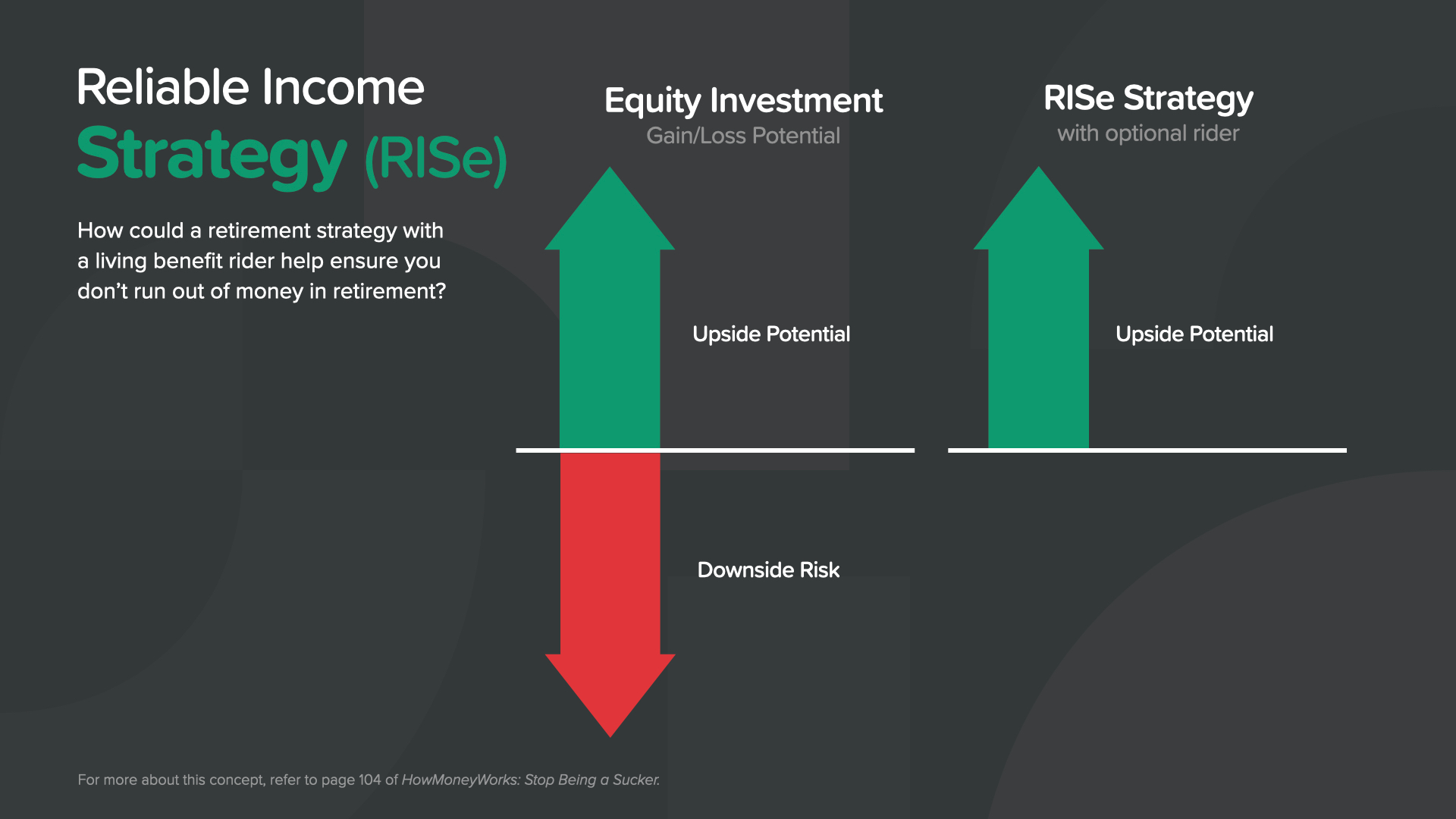

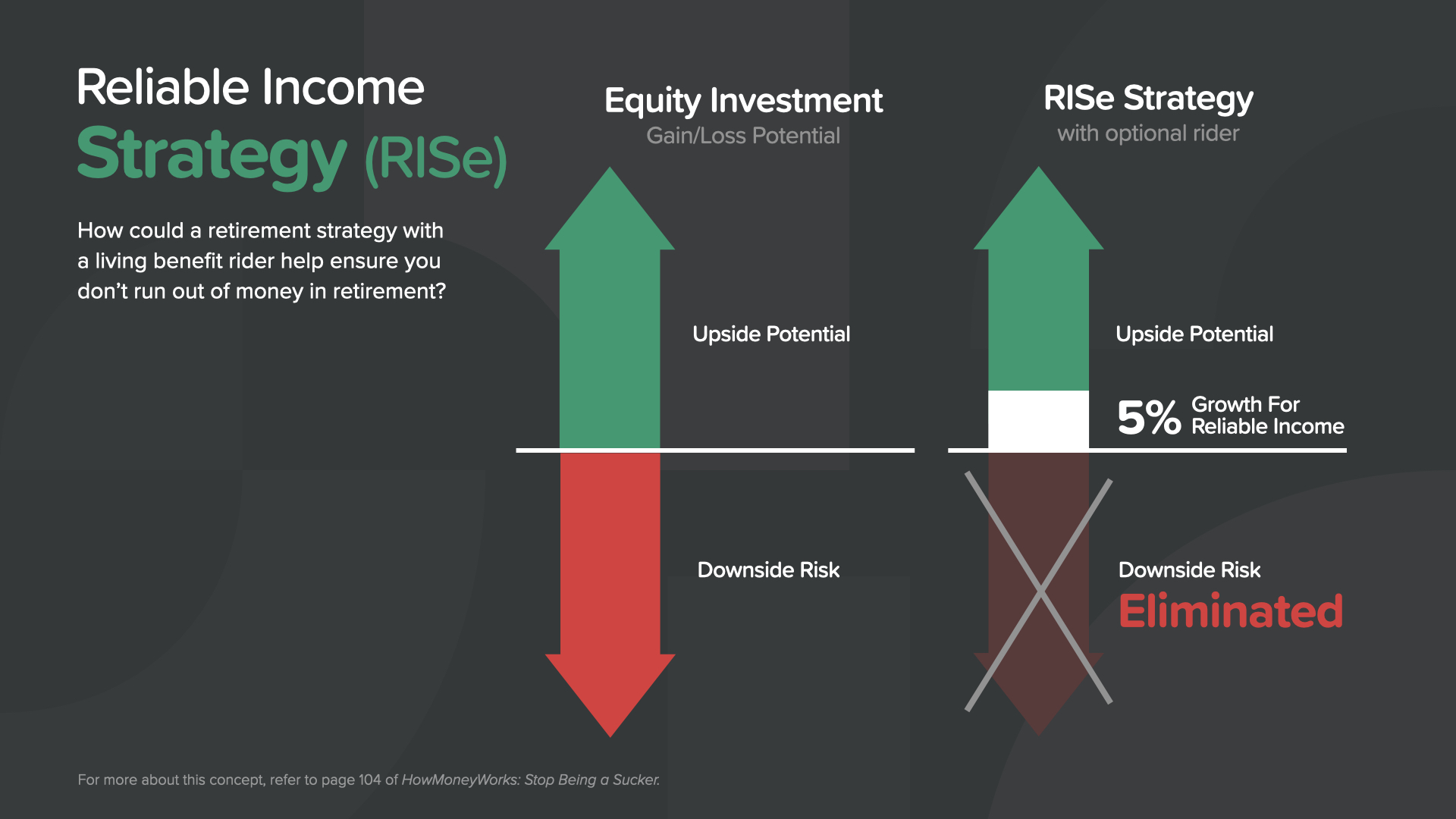

Vậy đây là giải pháp tiềm năng cho hàng triệu người Mỹ. Chúng tôi gọi đó là Chiến lược thu nhập đáng tin cậy hay RISe. Với RISe, khi thị trường tăng, bạn có khả năng tham gia vào các khoản lợi nhuận và tăng trưởng tài khoản của mình.

Nhưng khi thị trường giảm, nó đảm bảo mức tăng trưởng 5% cho giá trị được bảo vệ của bạn cho thu nhập trong tương lai! Vì vậy, khi thị trường tăng, tài khoản của bạn có thể tăng trưởng và khóa các khoản lãi đó, nhưng khi thị trường giảm, bạn sẽ có mức tăng trưởng ít nhất 5% cho thu nhập trong tương lai. Nghe có vẻ khá tuyệt vời phải không? Ai có thể hưởng lợi từ điều này? Những người ở độ tuổi 20 và 30 không thực sự cần điều này—NHƯNG—đối với nhiều người trong số 140 triệu người thuộc thế hệ Baby Boomers và Gen-Xers không có lương hưu, chiến lược RISe có thể là một bước ngoặt—một gói cứu trợ tài chính. Bạn có chiến lược RISe trong danh mục đầu tư của mình không? Nếu không, hãy cùng thảo luận và xem bạn có thể hưởng lợi không.

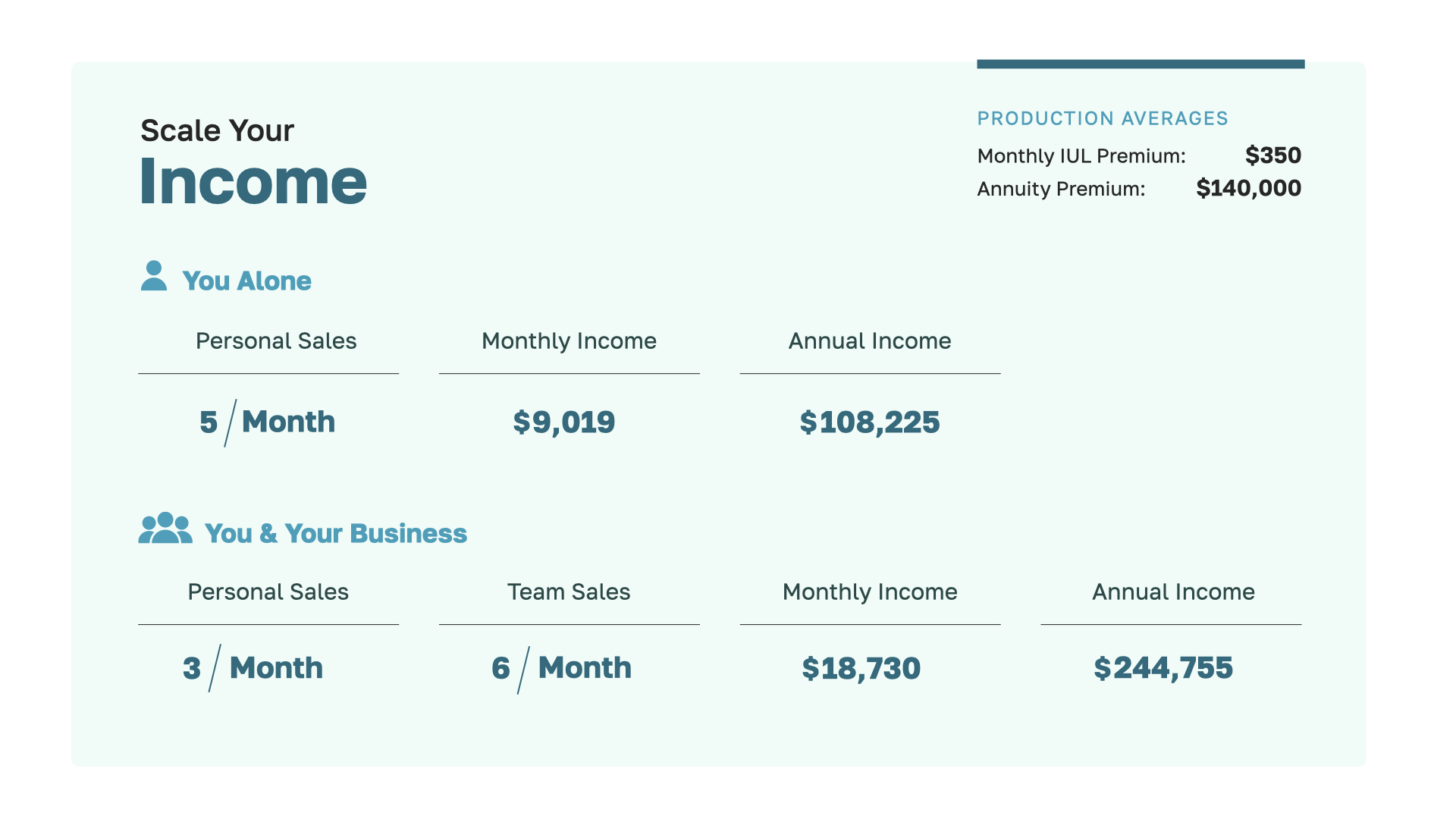

Vậy hãy nói về cách chúng ta được trả công. Đây là một ví dụ. Với tư cách là một nhà lãnh đạo cấp độ đầu vào, hợp đồng đầy đủ với WealthWave, bạn có thể kiếm được khoảng 10.000 đô la mỗi tháng khi bạn chỉ giúp một Baby Boomer trung bình trong thị trường mục tiêu của chúng tôi bằng chiến lược RISe. Bạn phải giúp bao nhiêu người để kiếm được nhiều tiền? Hầu hết mọi người nói là một, nhưng nếu bạn chỉ giúp 2-3 Baby Boomer trung bình mỗi tháng trong thị trường mục tiêu của chúng tôi, tiềm năng kiếm tiền hàng năm của bạn sẽ vào khoảng 250.000 đô la. Đó là số tiền tốt.

Còn khi bạn giúp khách hàng thiết lập TenNIS—một “Chiến lược thu nhập không bao giờ chịu thuế,”—như chúng ta đã thảo luận trước đó thì sao? Nếu bạn chỉ giúp 5 khách hàng mỗi tháng, bạn sẽ có thu nhập sáu con số. Để tăng gấp đôi thu nhập của mình, bạn có thể giảm số gia đình mà bạn đích thân giúp đỡ xuống còn 3 và sau đó xây dựng một nhóm nhỏ giúp thêm 6 khách hàng nữa—chỉ cần 9 doanh số bán hàng từ bạn và doanh nghiệp của bạn mỗi tháng. Bây giờ, bạn sẽ có thu nhập trong khoảng 250.000 đô la. Đó là số tiền bạn kiếm được khi giúp mọi người bằng các chiến lược RISe. Những gì tôi vừa trình bày là một con đường thực tế để có thu nhập hàng năm là nửa triệu đô la. Và vì WealthWave là một doanh nghiệp có khả năng mở rộng quy mô, nên giới hạn duy nhất đối với thu nhập của bạn là tham vọng và mục tiêu của bạn.

WealthWave cung cấp cho các đối tác kinh doanh của chúng tôi sự hỗ trợ, cố vấn, công nghệ và đào tạo to lớn. Mọi khía cạnh trong doanh nghiệp của bạn đều được xem xét.

Chúng tôi giúp bạn dễ dàng tận dụng hệ thống tiếp thị kỹ thuật số hàng đầu trong ngành của chúng tôi được thiết kế cho những người không rành về công nghệ. Thật đơn giản! Nó kết hợp các công cụ trực tuyến cho các bài thuyết trình, sự kiện, tiếp thị qua email, trang web cá nhân, phương tiện truyền thông xã hội và công nghệ mới nhất để giúp bạn tìm kiếm khách hàng, xây dựng thương hiệu và phát triển doanh nghiệp của mình.

Thay vì làm việc cho người khác trong suốt quãng đời còn lại, bạn đã bao giờ nghĩ đến việc trở thành ông chủ và sở hữu doanh nghiệp của riêng mình chưa? e2E là tên sứ mệnh của chúng tôi tại WealthWave—giúp nhân viên chuyển đổi thành doanh nhân. Chúng tôi thực hiện điều đó bằng cách giúp họ thêm một doanh nghiệp kỹ thuật số vào danh mục nghề nghiệp của mình. Chương trình ủng hộ này chỉ là một công cụ khác giúp bạn thành công và phát triển.

Hãy nghĩ về công việc hiện tại của bạn trong một phút. Liệu nó có đủ sức mạnh để mang lại sự tự do về thời gian và tiền bạc mà bạn đang tìm kiếm không? Trở thành một doanh nhân cho bạn sự tự do để nói 'KHÔNG'. [[[ Đọc danh sách 'Không'. ]]] Trong tất cả các mục trong danh sách này, LỐI SỐNG là quan trọng nhất. Khi chúng ta 80 tuổi, chúng ta sẽ không quan tâm đến việc mình đã làm việc chăm chỉ như thế nào để gây ấn tượng với ông chủ—điều quan trọng là những kỷ niệm bạn tạo ra với bạn bè và lối sống mà bạn và gia đình tận hưởng mà bạn sẽ nhớ.

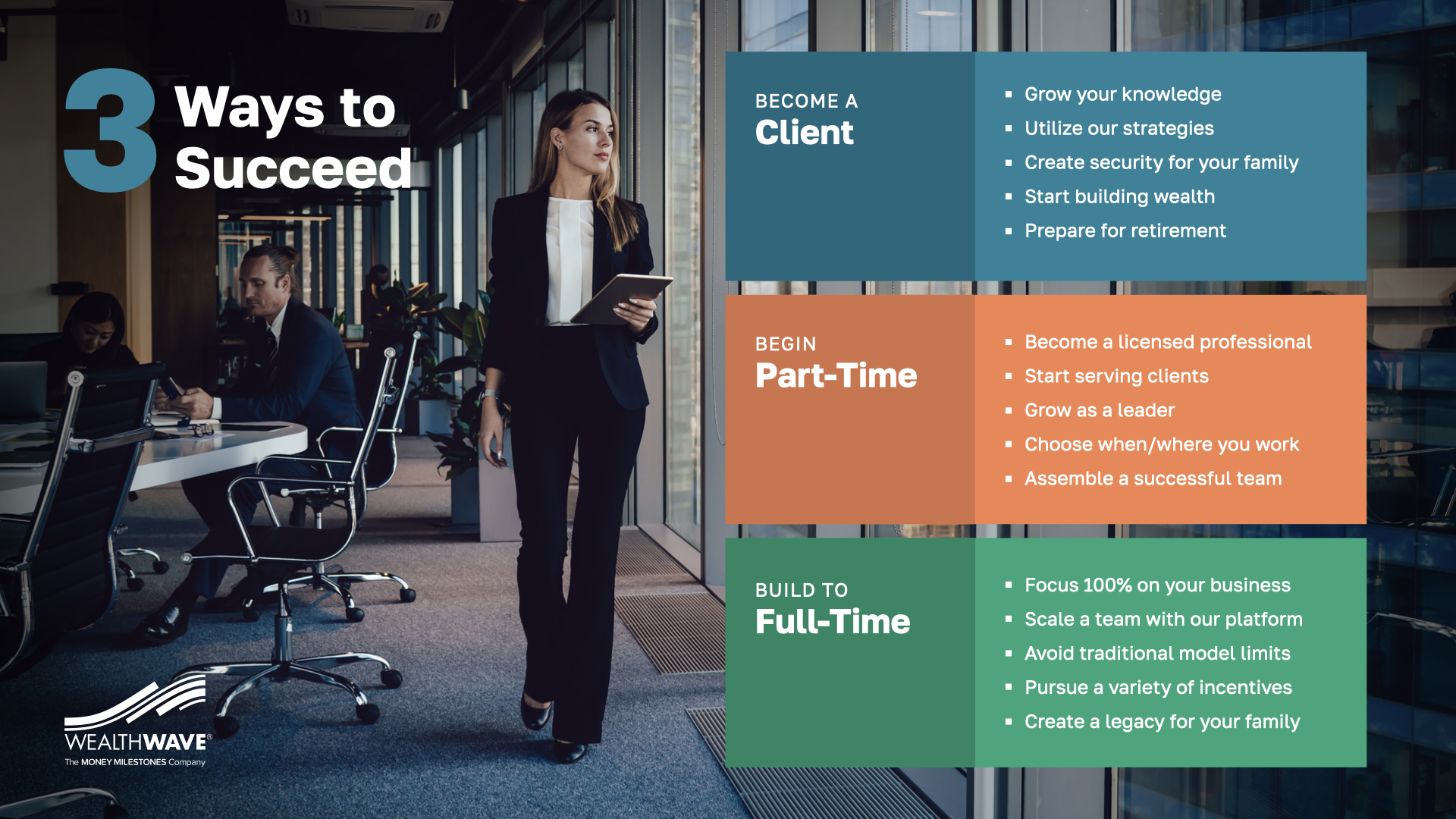

Vậy bước tiếp theo của bạn là gì? Có 3 lựa chọn. 1—Bạn có thể trở thành khách hàng. Nhiều người thấy Taxed Never và Reliable Income Strategies—TenNIS và RISe—muốn điều đó cho chính họ. Lựa chọn 2—Bắt đầu làm việc với chúng tôi bán thời gian. Đó là cách hầu hết mọi người bắt đầu, kể cả tôi. Giữ nguyên công việc hiện tại của bạn và làm việc với chúng tôi bên cạnh. Sau đó, khi bạn bắt đầu kiếm được nhiều tiền ở đây bán thời gian như bạn kiếm được ở công việc toàn thời gian của mình, đó là một quyết định dễ dàng. Tất cả chúng ta sẽ ăn mừng khi bạn chuyển sang làm toàn thời gian, có thể sớm hơn bạn nghĩ!

Cảm ơn bạn đã khám phá tương lai nghề nghiệp của mình cùng chúng tôi. Chúng ta hãy kết thúc bằng 4 câu hỏi: 1. Từ những gì bạn vừa thấy, điều gì khiến bạn THÚ VỊ nhất? 2. Nếu bạn đến làm việc với chúng tôi, ĐỘNG CƠ CÁ NHÂN của bạn sẽ là gì? 3. Bạn có câu hỏi nào không? Tôi khuyến khích bạn liên hệ với người lãnh đạo WealthWave đã mời bạn đến đây hôm nay và nhận được câu trả lời—họ rất mong được lắng nghe và hỗ trợ bạn. 4. Và cuối cùng—dựa trên những gì bạn vừa thấy—bạn có thể nghĩ ra lý do chính đáng nào khiến bạn không nên cân nhắc hợp tác với WealthWave không? Tuyệt, chúng ta hãy gặp nhau và xem liệu nghề nghiệp này có phù hợp với bạn không.