Tiền bạc cột mốc 2 – Bảo vệ đúng cách: Tháng nâng cao nhận thức về bảo hiểm nhân thọ

© 2024 WealthWave. Bảo lưu mọi quyền.

Chào buổi sáng/buổi chiều/buổi tối. Tháng 9 là Tháng nâng cao nhận thức về bảo hiểm nhân thọ. Ban đầu được bắt đầu vào năm 2004, Tháng nâng cao nhận thức về bảo hiểm nhân thọ là một phong trào được tạo ra để giúp giáo dục các cá nhân và gia đình về các khía cạnh quan trọng của bảo hiểm nhân thọ. Tại HowMoneyWorks, sứ mệnh của chúng tôi là xóa bỏ tình trạng mù chữ về tài chính trên toàn thế giới bằng cách thu hẹp khoảng cách giữa những người biết cách tiền hoạt động và những người không biết—những kẻ ngốc. Vì lý do này, chúng tôi cam kết trong tháng này sẽ tập trung vào chủ đề quan trọng về bảo hiểm nhân thọ…

hoặc cái mà chúng ta gọi là Bảo vệ thích hợp.

Chúng tôi hướng dẫn mọi người qua lộ trình từng bước có thể giúp dẫn đến sự an toàn và độc lập về tài chính. Chúng tôi gọi cách tiếp cận đã được chứng minh này là 7 cột mốc về tiền bạc. Nếu bạn quan tâm đến việc tìm hiểu về các cột mốc khác, chúng tôi sẽ gửi cho bạn liên kết để tham dự cái mà chúng tôi gọi là "Khóa học từ Sách về cách thức hoạt động của tiền bạc" bao gồm tất cả các khóa học sau buổi học này!

Bảo vệ đúng cách là Cột mốc số 2 trên lộ trình vì một lý do quan trọng. Bạn cần bảo vệ bản thân và gia đình khỏi nguy cơ mất thu nhập hoặc tiền tiết kiệm trong tương lai trước khi tiếp tục phần còn lại của hành trình này. Nếu bạn qua đời sớm, gia đình bạn có thể không còn thu nhập của bạn ngoài việc không còn BẠN. Chỉ riêng khoản tiết kiệm hiện tại của bạn có thể không đủ để chăm sóc họ.

Mặc dù bảo vệ bản thân quan trọng hơn bảo vệ tài sản của bạn—như Thomas Paine đã nói—bạn có thể không thể bảo vệ bản thân hoàn toàn khỏi bệnh tật hoặc tai nạn. Nhưng bạn có thể bảo vệ thu nhập và tài sản của mình. Trớ trêu thay, bảo vệ tài sản tài chính của bạn được gọi là 'bảo hiểm nhân thọ'. Đó là một chiến lược phòng thủ được thúc đẩy bởi cảm giác yêu thương, trách nhiệm—hoặc cả hai. Nếu bạn quan tâm đến việc tham gia một trong các lớp học miễn phí của chúng tôi để tìm hiểu về các Mốc quan trọng khác, chúng tôi sẽ gửi cho bạn liên kết cho lớp học tiếp theo sau buổi học này.

Bạn nên có bao nhiêu bảo hiểm nhân thọ? Câu trả lời là tùy thuộc vào hoàn cảnh của mỗi người. Tuy nhiên, theo nguyên tắc chung, chúng tôi khuyên bạn nên cân nhắc mua bảo hiểm nhân thọ có mức bảo hiểm ít nhất là 10X thu nhập gia đình hàng năm của bạn. Ví dụ, nếu bạn kiếm được 50.000 đô la/năm, bạn nên cân nhắc mua bảo hiểm 500.000 đô la. Với mức lợi nhuận thận trọng là 5%, lãi suất cho khoản tiền đó sẽ thay thế một nửa thu nhập của bạn.

Để tính toán cụ thể hơn về nhu cầu của gia đình bạn, hãy hỏi chuyên gia tài chính của bạn. Cùng nhau, bạn có thể xem xét các yếu tố như tuổi tác, số nợ, sức khỏe, số người phụ thuộc, vai trò của bạn trong doanh nghiệp và tình hình tài chính chung của bạn.

Nhiều người, như Dana ở đây, không biết rằng 10X thu nhập của bạn chỉ là điểm khởi đầu để giúp bảo vệ gia đình bạn. Nghe có vẻ tốn kém, nhưng bạn cần xem xét kỹ hơn trước khi quyết định rằng mình không thể làm được. Bạn có thể ngạc nhiên thú vị…

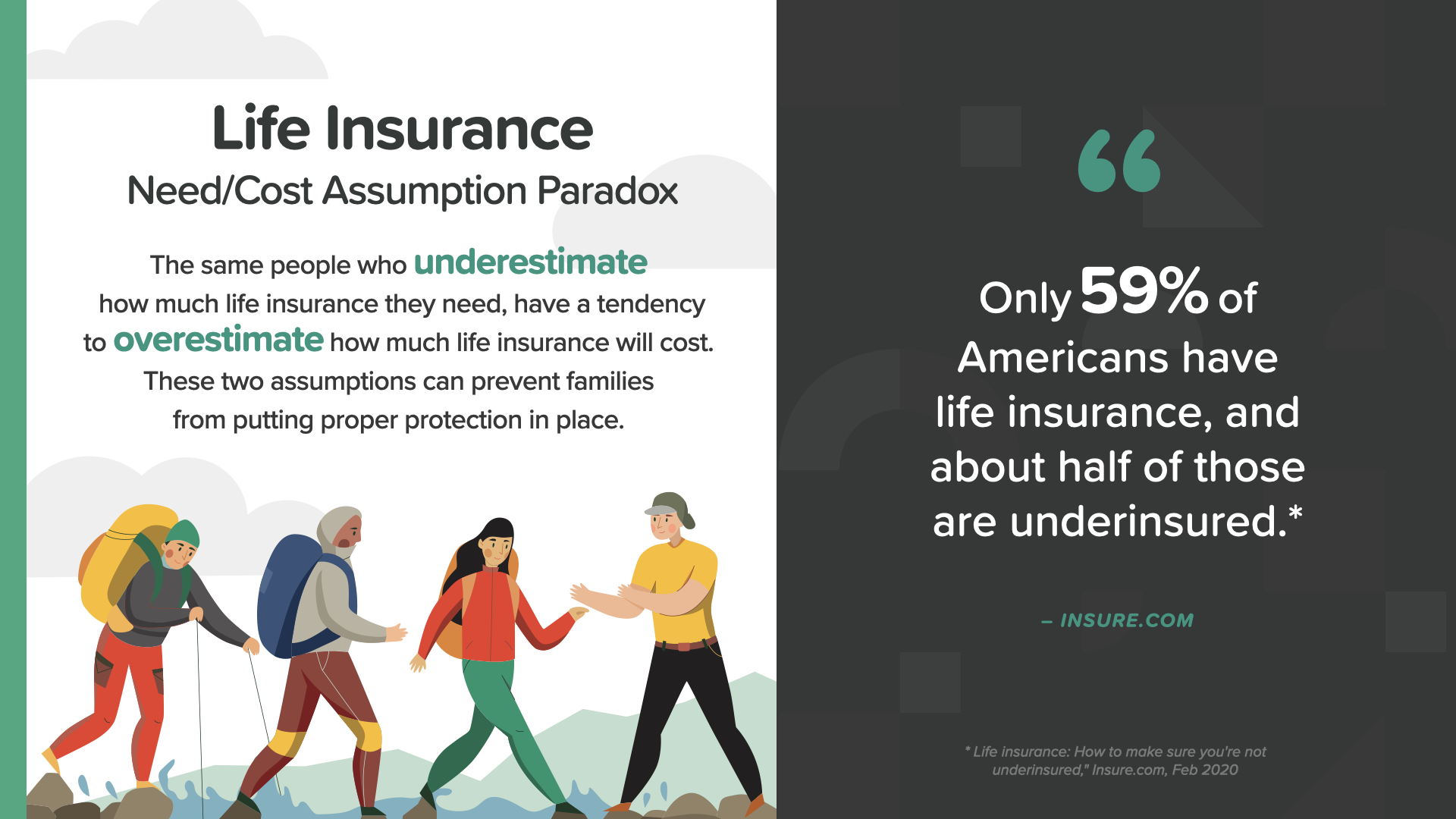

Những người đánh giá thấp mức độ cần thiết của bảo hiểm nhân thọ cũng có xu hướng đánh giá quá cao mức chi phí phải trả. Cả hai giả định này đều có thể khiến các gia đình không có biện pháp bảo vệ phù hợp. Như insure.com đã nói, “Chỉ có 59% người Mỹ có bảo hiểm nhân thọ và khoảng một nửa trong số đó được bảo hiểm không đầy đủ”.

Bạn và chuyên gia tài chính của bạn nên bảo hiểm

• Các khoản nợ ngắn hạn và dài hạn của bạn và các khoản vay chưa thanh toán khác

• Mục tiêu tài chính của bạn

• Khoản thanh toán thế chấp hoặc tiền thuê nhà của bạn

• Con bạn bao nhiêu tuổi và chi phí giáo dục của chúng có thể là bao nhiêu

Giống như nhiều thứ khác, bảo hiểm nhân thọ—với tất cả các lựa chọn hiện có—có vẻ phức tạp lúc đầu, nhưng khi bạn biết một chút, nó trở nên đơn giản hơn nhiều. Để bắt đầu, điều quan trọng là phải hiểu rằng tất cả bảo hiểm nhân thọ thường thuộc hai loại cơ bản: tạm thời và vĩnh viễn.

Hãy xem xét bảo hiểm nhân thọ có thời hạn cung cấp phạm vi bảo hiểm trong một khoảng thời gian cụ thể—như 10, 20 hoặc 30 năm. Đây là loại bảo hiểm nhân thọ có giá cả phải chăng nhất hiện có vì nó cung cấp một tính năng cốt lõi—quyền lợi tử vong, là số tiền được trả cho người thụ hưởng khi người được bảo hiểm qua đời—và vì nó hết hạn sau thời hạn.

Với bảo hiểm nhân thọ có thời hạn, bạn có thể có sự bảo vệ tài chính cho gia đình hoặc doanh nghiệp của mình với khoản thanh toán hàng tháng tương đối nhỏ. Điều này có thể phù hợp với bất kỳ ai có ngân sách hạn chế trong thời điểm có trách nhiệm tài chính cao nhất—như nuôi con, trả các khoản như thế chấp hoặc học phí đại học—và điều hành công ty của bạn, nếu bạn là chủ doanh nghiệp.

Vậy điều gì sẽ xảy ra khi thời hạn bảo hiểm của bạn kết thúc? Có hai kịch bản bạn có thể xem xét. Kịch bản 1 là nếu bạn không cần bảo hiểm nữa, bạn có thể để hợp đồng bảo hiểm của mình kết thúc. Không rắc rối, không lộn xộn.

Nhưng nếu sau thời hạn, bạn vẫn cần bảo hiểm vì bạn vẫn đang trả tiền nhà hoặc bạn là cặp đôi có thu nhập đơn lẻ thì sao? Hoặc có thể bạn đang nuôi con hoặc cháu đã trưởng thành—hoặc bạn vẫn đang điều hành công ty của mình. Vì những lý do này và những lý do khác, bạn có thể cân nhắc đến Kịch bản 2—duy trì bảo hiểm có thời hạn.

Nếu bạn có sức khỏe tốt hoặc hợp đồng bảo hiểm có thời hạn của bạn có bảo hiểm được đảm bảo, bạn có thể gia hạn hợp đồng cũ. Hãy nhớ rằng, nếu bạn muốn có một hợp đồng bảo hiểm có thời hạn hoàn toàn mới, bạn phải đủ điều kiện về mặt y tế một lần nữa. Nếu bạn không đủ điều kiện, hợp đồng bảo hiểm có thời hạn mới có thể không phải là lựa chọn. Nếu bạn đủ điều kiện, hợp đồng bảo hiểm mới sẽ tốn kém hơn vì tuổi của bạn. Bạn càng lớn tuổi, bảo hiểm nhân thọ có thời hạn mới sẽ càng đắt.

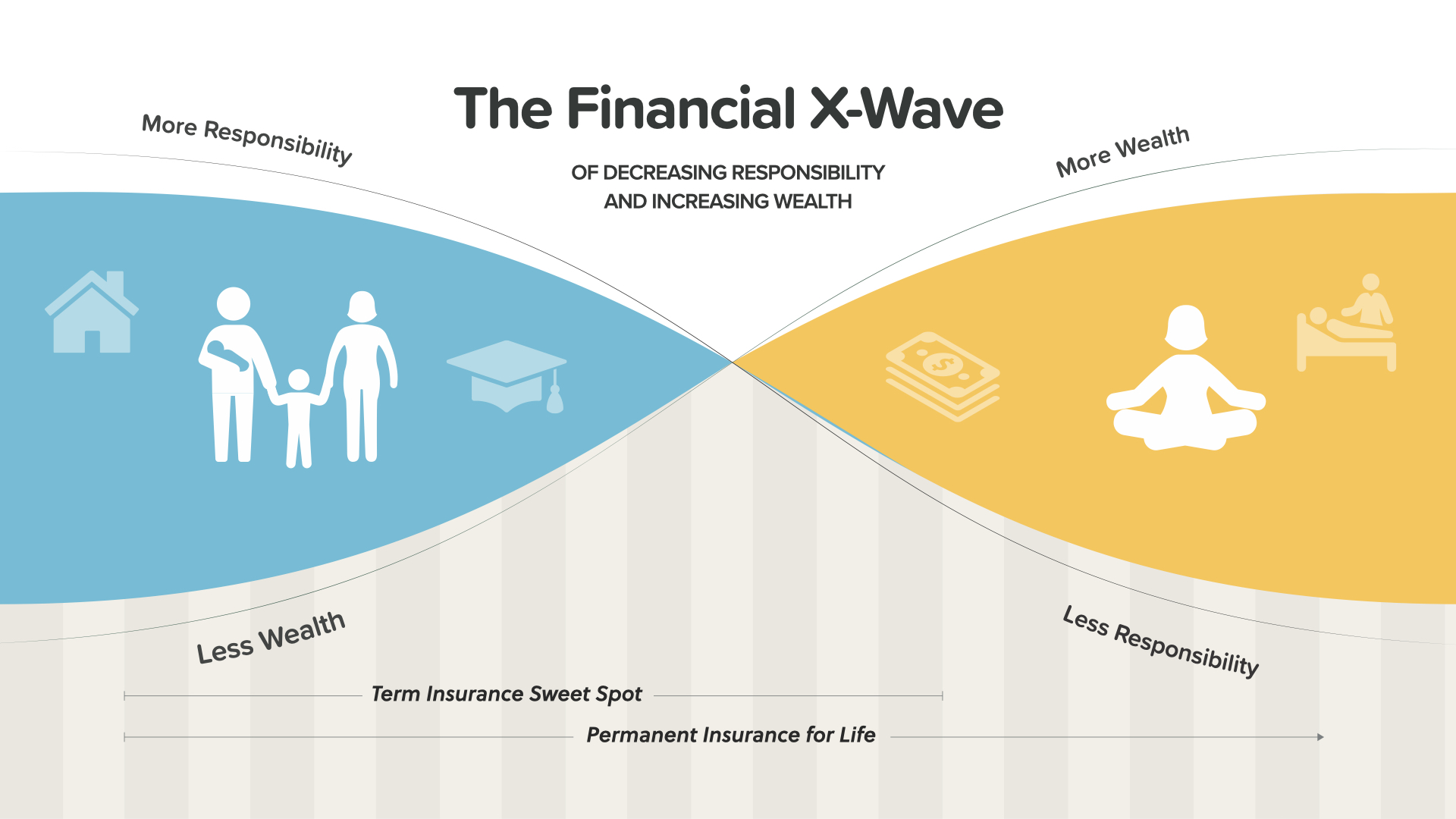

Đây là những gì chúng tôi gọi là "Sóng X tài chính". Trong những năm tháng trẻ hơn của bạn—được biểu thị bằng màu xanh lam ở bên trái—bạn thường có nhiều trách nhiệm hơn và ít tích lũy được của cải hơn. Trong những năm tháng sau này—phía màu vàng—kế hoạch là để tích lũy được của cải của bạn tăng lên khi trách nhiệm của bạn hy vọng sẽ giảm xuống. Bảo hiểm có kỳ hạn thường hữu ích nhất khi trách nhiệm của bạn cao hơn và của cải thấp hơn—phía bên trái. Nếu hai yếu tố này đảo ngược sau này trong cuộc sống theo kế hoạch, bảo hiểm có kỳ hạn trở nên kém thực tế hơn. Chuyên gia tài chính của bạn có thể giúp bạn xem xét cách Sóng X có thể được áp dụng vào tình huống của bạn.

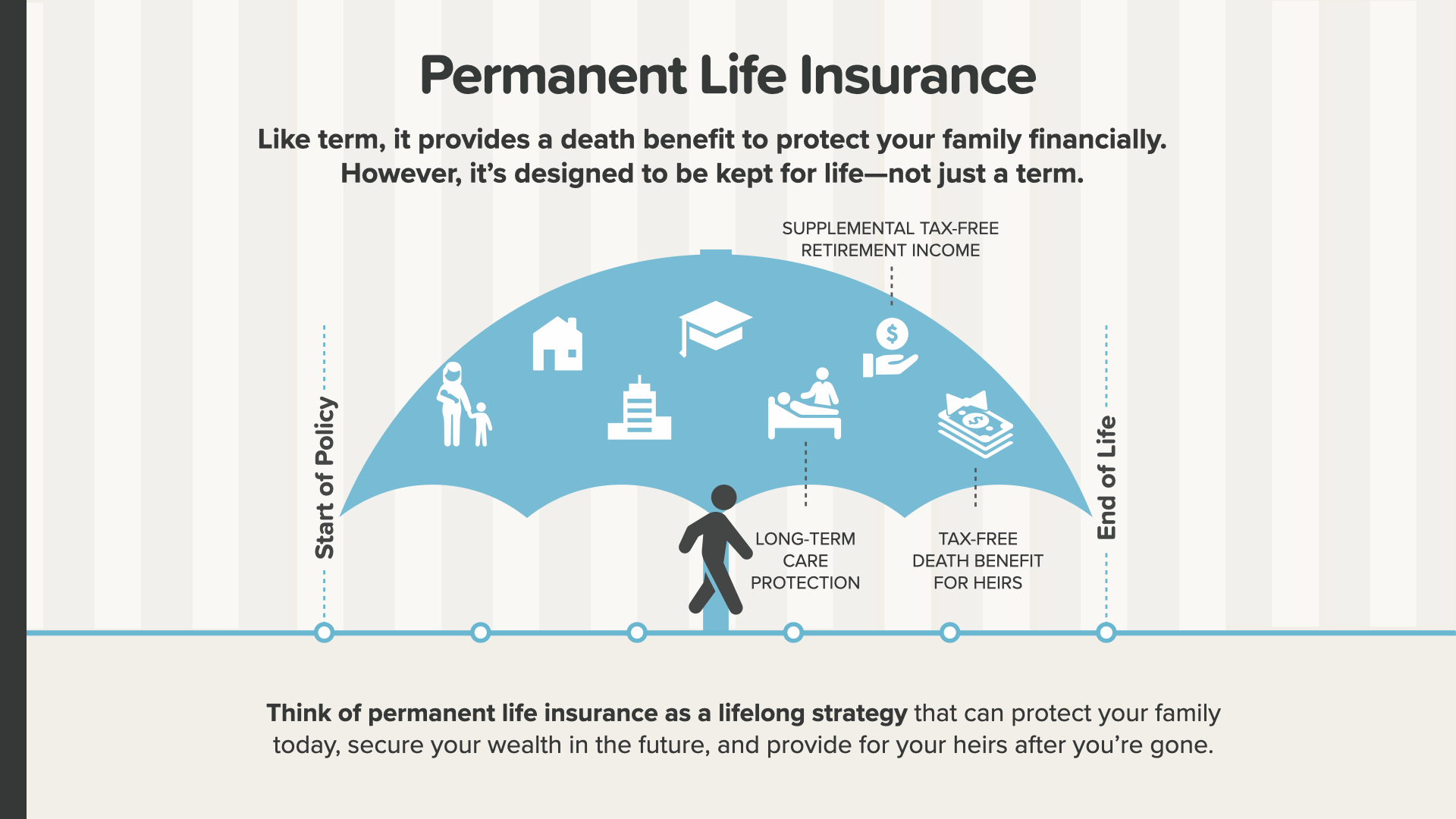

Bây giờ, chúng ta hãy xem xét bảo hiểm nhân thọ vĩnh viễn. Giống như bảo hiểm có kỳ hạn, bảo hiểm này cung cấp quyền lợi tử vong để bảo vệ gia đình bạn về mặt tài chính; tuy nhiên, bảo hiểm vĩnh viễn được thiết kế để duy trì và bảo vệ bạn trong suốt cuộc đời—không chỉ trong một khoảng thời gian giới hạn như bảo hiểm có kỳ hạn. Hãy coi bảo hiểm nhân thọ vĩnh viễn như một chiến lược trọn đời có thể bảo vệ gia đình bạn ngày hôm nay, đảm bảo tài sản của bạn trong tương lai và chu cấp cho gia đình bạn sau khi bạn qua đời.

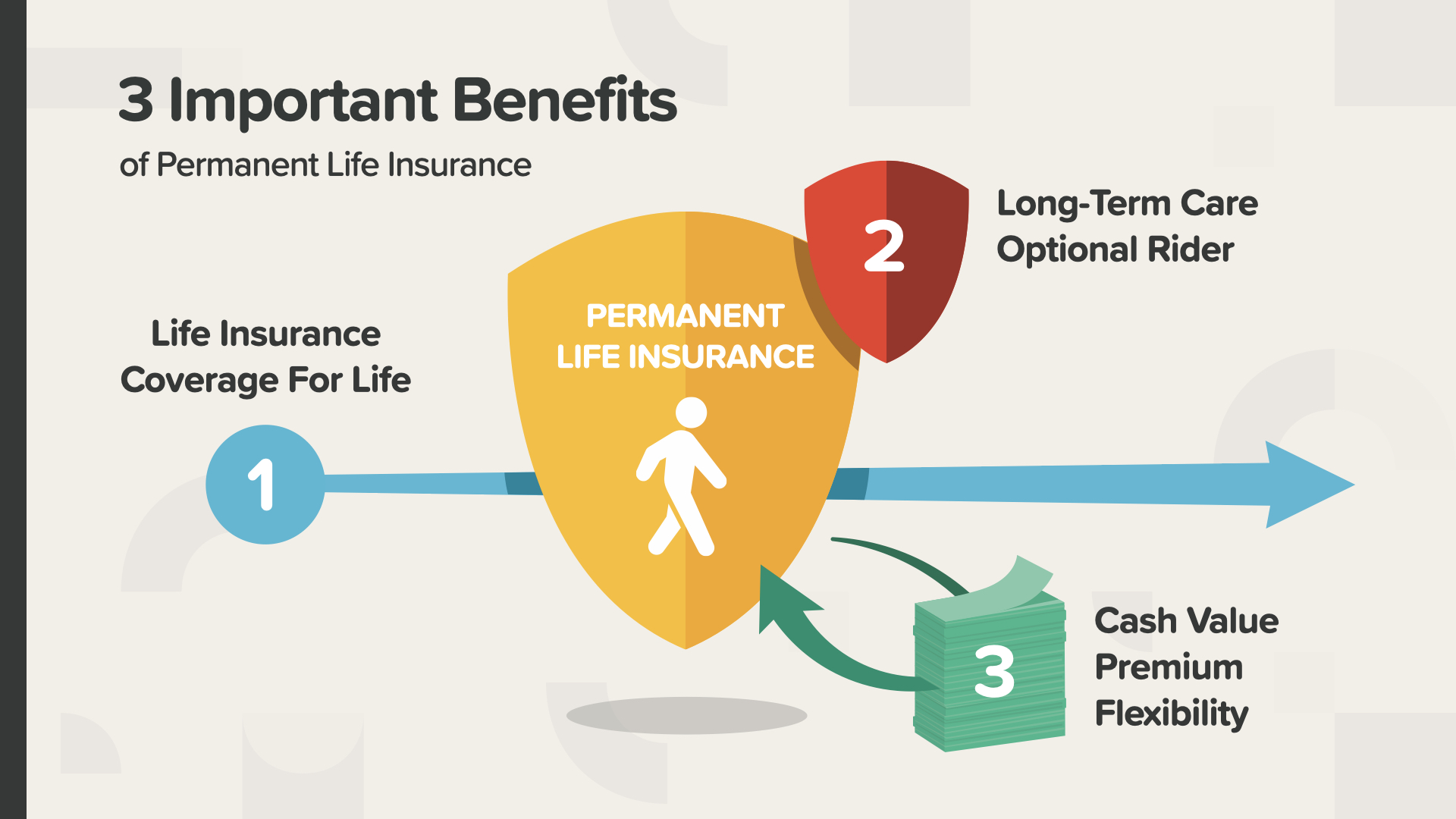

Có 3 lợi ích quan trọng của bảo hiểm nhân thọ vĩnh viễn. Lợi ích đầu tiên là bảo vệ bảo hiểm nhân thọ cho toàn bộ cuộc đời của bạn. Thứ hai—với nhiều hợp đồng bảo hiểm nhân thọ vĩnh viễn, bạn có thể thêm dịch vụ chăm sóc dài hạn như một điều khoản bổ sung tùy chọn. Và lợi ích thứ ba là giá trị tiền mặt tích lũy của bạn, có thể giúp bạn linh hoạt với phí bảo hiểm (điều này có nghĩa là nếu vì lý do nào đó bạn không thể trả phí bảo hiểm, bạn có thể trả từ giá trị tiền mặt của mình).

Các lợi ích khác có thể được bao gồm trong chiến lược bảo hiểm nhân thọ vĩnh viễn có thể là các lợi thế như hoàn toàn không có rủi ro thị trường—bảo hiểm chăm sóc dài hạn—tăng trưởng miễn thuế—thu nhập miễn thuế—và di sản miễn thuế. Tránh thuế là điều CỰC KỲ quan trọng cần cân nhắc vì nó có thể tác động trực tiếp và đáng kể đến số tiền bạn sẽ sống khi nghỉ hưu—và số tiền bạn sẽ để lại cho người thừa kế.

Hãy cùng thảo luận về thành phần giá trị tiền mặt của bảo hiểm vĩnh viễn là gì và tại sao nó lại quan trọng đến vậy. Một phần phí bảo hiểm hàng tháng của bạn được dành riêng trong một tài khoản tăng dần trong suốt thời hạn hợp đồng bảo hiểm của bạn. Số tiền trong tài khoản đó là tiền mặt tích lũy của bạn và có thể được sử dụng để tài trợ cho các giao dịch mua trong tương lai—bạn sẽ thấy một vài khả năng trên màn hình ở đó. Ngoài việc không có rủi ro thị trường và tăng trưởng, thu nhập và di sản miễn thuế như chúng tôi vừa đề cập, giá trị tiền mặt của bảo hiểm nhân thọ cũng có thể chống lại chủ nợ (có nghĩa là chủ nợ không thể truy đòi). Khi bạn xem xét tất cả chúng cùng nhau, những lợi thế của quyền lợi giá trị tiền mặt rất mạnh mẽ.

Chúng ta đã thấy rằng chăm sóc dài hạn có thể được thêm vào hợp đồng bảo hiểm nhân thọ vĩnh viễn dưới dạng điều khoản bổ sung, vì vậy hãy nói về tầm quan trọng của bảo hiểm chăm sóc dài hạn trong giây lát. Bạn có thể không biết điều này, nhưng 70% những người từ 65 tuổi trở lên sẽ cần một số loại dịch vụ chăm sóc dài hạn và hỗ trợ tại một thời điểm nào đó trong cuộc đời. Nói cách khác, theo thống kê, bạn có thể sẽ cần đến nó. Nhưng vấn đề ở đây là chỉ có 8% những người trên 55 tuổi đã mua bảo hiểm chăm sóc dài hạn. Nghe có vẻ như một vấn đề tiềm ẩn - và tốn kém - đang chờ xảy ra.

Bảo hiểm chăm sóc dài hạn (LTC) giúp chi trả các khoản chi phí thực tế có thể tăng lên. Nó có thể được sử dụng để thanh toán cho các dịch vụ đủ điều kiện như chăm sóc tại nhà dưỡng lão, chăm sóc sức khỏe tại nhà, chăm sóc hỗ trợ sinh hoạt hoặc chăm sóc ban ngày cho người lớn. Và bạn không bao giờ biết liệu—HOẶC KHI NÀO—bạn có thể cần đến nó.

VÀ nếu bạn làm vậy… nhu cầu chăm sóc dài hạn trung bình—nếu hơn một năm—kéo dài 3,9 năm. Như bạn có thể thấy ở đây, tổng chi phí trung bình có thể là một khoản chi phí khổng lồ nếu không được bảo hiểm chi trả. Chi phí không có bảo hiểm LTC có thể làm cạn kiệt tài sản tiết kiệm mà bạn đang trông cậy cho tương lai.

Có một vài lựa chọn chăm sóc dài hạn mà bạn nên xem xét. Lựa chọn đầu tiên là một chính sách độc lập, truyền thống. Ngay cả khi bạn không có bảo hiểm nhân thọ, bạn vẫn có thể trực tiếp đến một công ty bảo hiểm để mua một chính sách LTC độc lập. HOẶC—bạn có thể chọn thêm một điều khoản bổ sung vào chính sách bảo hiểm nhân thọ vĩnh viễn của mình. Nếu có thể áp dụng cho chính sách bảo hiểm nhân thọ vĩnh viễn của mình, bạn có thể thêm bảo vệ LTC vào chính sách dưới dạng điều khoản bổ sung với một khoản phí bổ sung. Mọi người nên xem xét tùy chọn này.

Nếu bạn chọn Tùy chọn 1 và mua một hợp đồng bảo hiểm độc lập truyền thống, có một số điều bạn nên biết—như thực tế là phí bảo hiểm bắt đầu ở mức thấp, nhưng các công ty bảo hiểm có thể tăng phí bảo hiểm. Ngoài ra, bạn thường phải trả trước cho dịch vụ chăm sóc bằng tiền túi của mình, sau đó được hoàn trả—điều này có thể được coi là bất tiện trong thời điểm khó khăn. Một điều khác cần lưu ý với tùy chọn độc lập là bạn có thể chi hàng nghìn đô la cho phí bảo hiểm và không nhận lại được gì. Mặc dù có 70% khả năng bạn sẽ cần LTC, nhưng cũng có 30% khả năng bạn sẽ không cần.

Hoặc bạn có thể chọn Tùy chọn 2 và chọn thêm điều khoản chăm sóc dài hạn vào hợp đồng bảo hiểm nhân thọ vĩnh viễn. Một lợi thế chính của tùy chọn này là các công ty bảo hiểm nhân thọ thường không tăng phí cho người được bảo hiểm nhân thọ. Một số công ty bảo hiểm—sau thời gian chờ—sẽ trả tiền cho bạn để trang trải chi phí LTC mà bạn có thể chi tiêu tùy ý. Không cần phải nộp biên lai sau khi đáp ứng đủ các yêu cầu về điều kiện. Kết hợp bảo vệ nhân thọ và LTC có thể tiết kiệm được một khoản lớn. Nếu bạn là một trong 30% số người may mắn cuối cùng không cần đến LTC, thì phí bảo hiểm của bạn sẽ không bị lãng phí. Thay vào đó, gia đình bạn sẽ nhận được khoản trợ cấp tử vong miễn thuế lớn hơn.

Người đi kèm chăm sóc dài hạn không phải là người đi kèm duy nhất có sẵn. Bạn cũng có thể cân nhắc các quyền lợi sống khác như người đi kèm bệnh hiểm nghèo và bệnh mãn tính có thể giúp cứu vãn tình hình nếu bạn gặp bất kỳ thách thức sức khỏe nào như bạn thấy trên màn hình. Bạn nên thảo luận về việc thêm những người đi kèm này vào hợp đồng bảo hiểm nhân thọ vĩnh viễn của mình với chuyên gia tài chính. Một số không tốn kém hoặc thậm chí không mất thêm chi phí nào để thêm vào.

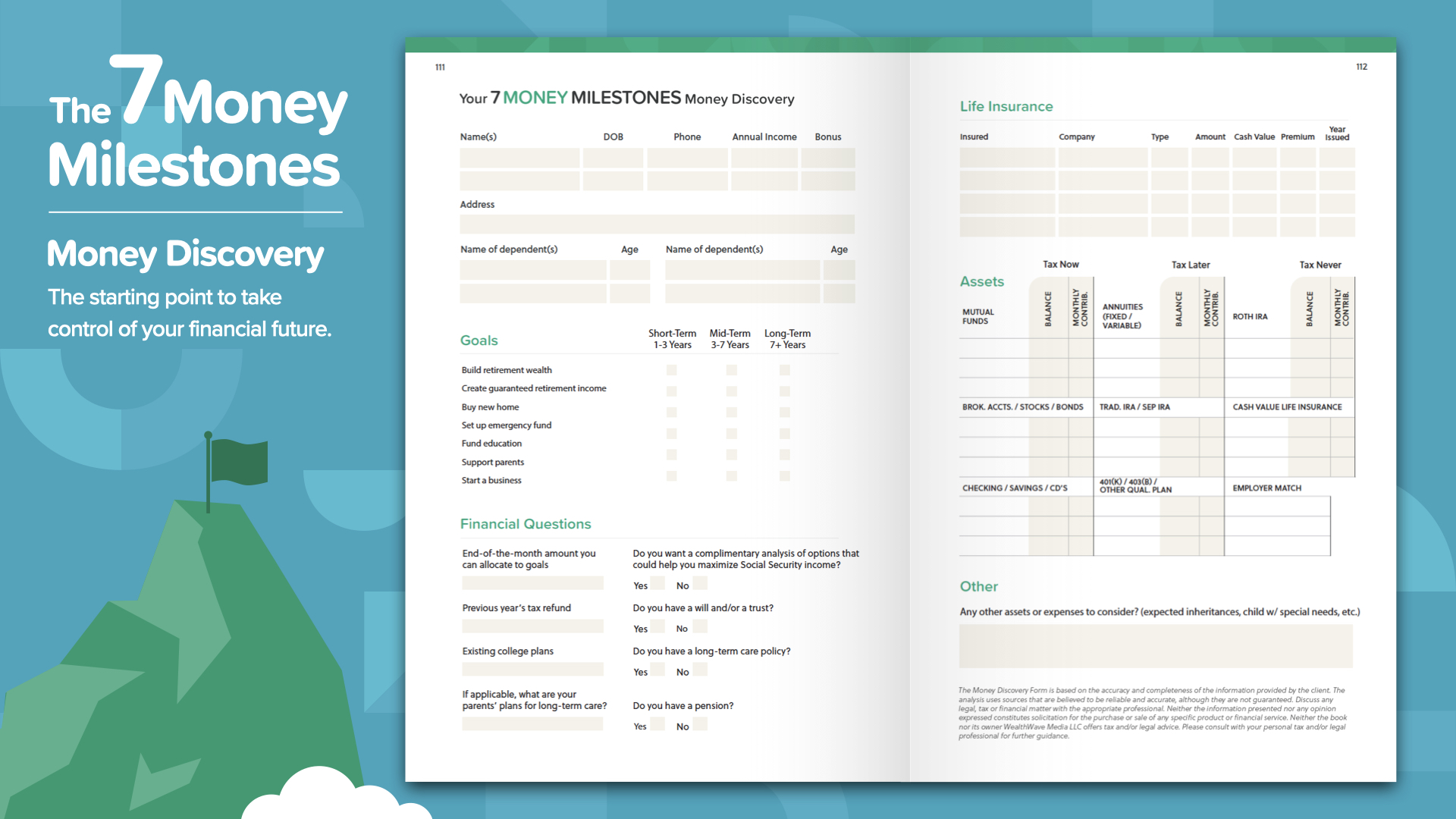

Chúng ta sắp hoàn thành rồi. Hãy nghĩ xem khái niệm nào gây được tiếng vang nhất với bạn. Đó là lý do tại sao chúng tôi bắt đầu sứ mệnh xóa bỏ tình trạng mù chữ về tài chính này. Đây là cách bạn bắt đầu kiểm soát tài chính của mình… và chúng tôi gọi đó là Khám phá tiền bạc. Điều này hoạt động giống như chỉ đường lái xe trên điện thoại của bạn—chỉ cần 2 điểm tham chiếu: bạn đang ở đâu và bạn muốn đi đâu. Tương tự như vậy khi vạch ra lộ trình cho lộ trình tài chính của bạn. Khám phá tiền bạc trong cuốn sách có thể giúp bạn giải quyết vấn đề đó. Tất nhiên, chúng tôi khuyên bạn nên chia sẻ thông tin này với chuyên gia tài chính của mình để đảm bảo rằng bạn đang đi đúng hướng để đạt được ước mơ của mình.

Nếu hiện tại bạn không có chuyên gia tài chính nào để nhờ cậy…

Cột mốc đầu tiên trong 7 cột mốc về tiền bạc là giáo dục tài chính. Vì hy vọng bạn đã đọc HowMoneyWorks: Stop Being a Sucker, bạn đã bắt đầu đi trên con đường tìm hiểu cách thức thực sự hoạt động. Chúng tôi có thể giúp bạn thực hiện 6 cột mốc còn lại. Chúng tôi thực hiện theo hai bước: Đầu tiên là cuộc gọi khám phá, trong đó chúng tôi dành khoảng 15 phút để xác định vị trí hiện tại của bạn trong cuộc sống tài chính và quan trọng nhất là nơi bạn muốn đến. Sau đó, nhóm của chúng tôi dành một vài ngày để tính toán các con số, tìm kiếm trong ngành tài chính để tìm ra những sản phẩm và dịch vụ tốt nhất đáp ứng nhu cầu của bạn và xác định những sản phẩm và dịch vụ phù hợp nhất với tình hình hiện tại và mục tiêu tương lai của bạn. Sau đó, chúng tôi có một cuộc hẹn giải pháp, trong đó chúng tôi sẽ chia sẻ màn hình và hướng dẫn bạn các bước mà chúng tôi khuyên bạn nên thực hiện để đạt được mục tiêu của mình.

Chúng ta đang ở phần kết thúc của buổi học hôm nay. Tìm hiểu về các Mốc quan trọng sẽ đưa ra những câu hỏi như những câu hỏi bạn thấy trên màn hình ở đây. Một chuyên gia tài chính là người tốt nhất để tìm câu trả lời. Tôi có thể thảo luận về việc tìm một người nếu bạn chưa có hoặc cần trợ giúp để chọn một người. Chia sẻ kiến thức và giáo dục về tài chính là những gì chúng tôi làm! Cảm ơn bạn đã dành thời gian và sự chú ý và tôi chúc bạn mọi điều tốt đẹp nhất trong tương lai tài chính của mình. Nếu bạn có bất kỳ câu hỏi nào, hãy cho tôi biết!

Kết thúc