HowMoneyWorks dành cho Phụ nữ — Thông tin chi tiết

© 2024 WealthWave. Bảo lưu mọi quyền.

Chào mừng...

Bạn học về tiền ở đâu? Trường học không dạy về tiền, vì vậy nhiều người trong chúng ta học từ cha mẹ hoặc người đã nuôi dạy chúng ta.

Có ai trong số các bạn từng nghe những từ như thế này khi còn nhỏ không:

• Tiền không mọc trên cây.

• Tiết kiệm tiền của bạn.

• Tiết kiệm cho những ngày khó khăn.

• Chúng ta không đủ khả năng chi trả.

Lớn lên với những thông điệp tiêu cực về tiền bạc khiến nhiều người trong chúng ta có tư duy khan hiếm – rằng không có đủ. Sau đó, chúng ta mang tư duy tiêu cực đó vào tuổi trưởng thành và truyền lại cho con cái. Đối với phụ nữ nói riêng, chúng ta cần phá vỡ chu kỳ đó. Đã đến lúc chúng ta phải thoát khỏi tư duy khan hiếm đó và mở rộng tâm trí và trái tim mình với những gì có thể xảy ra với tương lai tài chính của mỗi người.

Đến năm 2030, phụ nữ dự kiến sẽ kiểm soát 30 nghìn tỷ đô la tài sản tài chính ở Hoa Kỳ. Con số này chiếm 2/3 tài sản của quốc gia này.

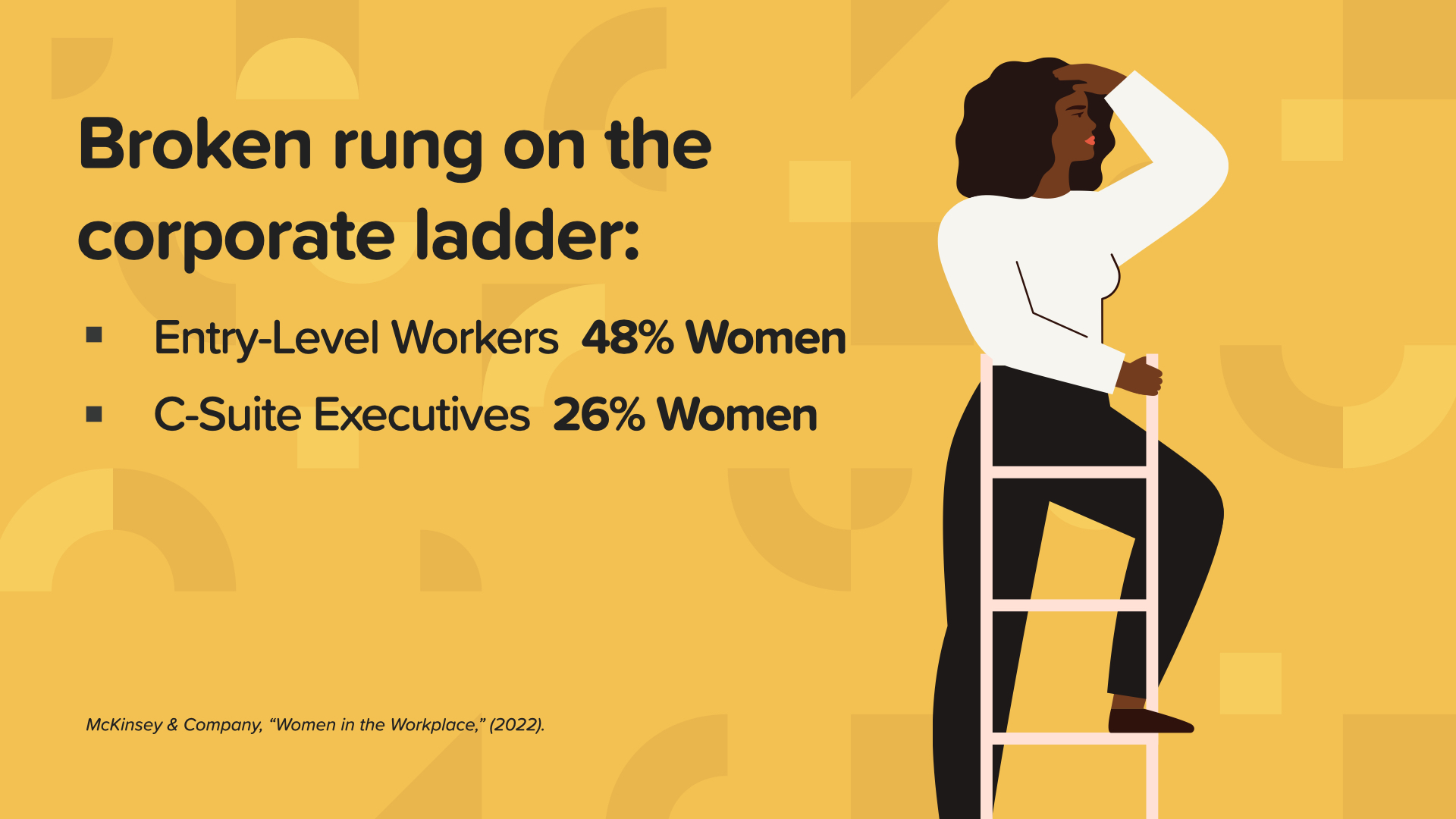

Chúng tôi đã đạt được nhiều tiến bộ trong công việc và học tập. Chúng tôi đạt được phần lớn bằng đại học, chúng tôi chiếm gần một nửa lực lượng lao động và chúng tôi đại diện cho hơn một nửa sự nghiệp quản lý và chuyên môn.

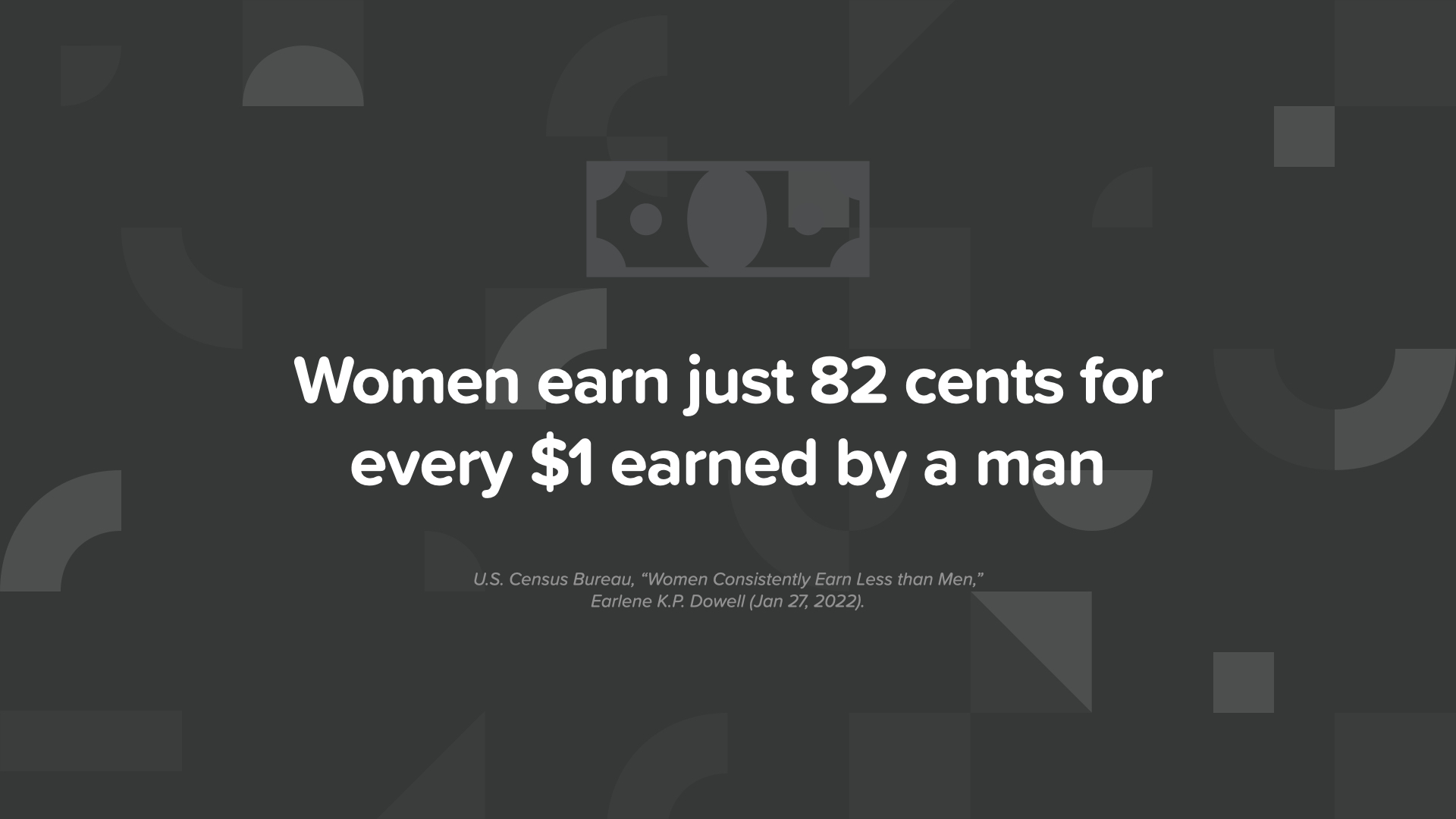

Thật không may, chúng ta chỉ kiếm được 82 xu cho mỗi 1 đô la mà một người đàn ông kiếm được.

Lý do chính cho điều này là chúng ta nghỉ làm hoặc nghỉ làm để nuôi con, hoặc chăm sóc cha mẹ già hoặc bạn đời bị bệnh. Những gián đoạn trong sự nghiệp của chúng ta có thể ảnh hưởng đáng kể đến cơ hội thăng tiến, khả năng kiếm được mức thu nhập cao hơn và đối với một số phụ nữ, được hưởng toàn bộ quyền lợi hưu trí.

Chúng ta có nhiều khả năng làm những công việc có mức lương tối thiểu và thu nhập thấp hơn nam giới. Trên thực tế, 2/3 công việc lương thấp do phụ nữ đảm nhiệm.

Và những phụ nữ theo đuổi cơ hội nghề nghiệp tốt hơn trong công ty thấy rằng có một bậc thang bị gãy. Chúng tôi đại diện cho 48% nhân viên mới vào nghề, nhưng chỉ đại diện cho 26% giám đốc điều hành trong bộ phận C.

Hãy xem xét thu nhập trung bình hàng năm. Đàn ông kiếm được hơn 61.000 đô la. Với 82 xu cho mỗi 1 đô la mà đàn ông kiếm được, thu nhập trung bình hàng năm của phụ nữ chỉ hơn 51.000 đô la một chút. Đối với một người chăm sóc gia đình, bạn nghĩ rằng số tiền thêm 10.000 đô la đó có ý nghĩa như thế nào? Đối với một bà mẹ đơn thân, đó có thể là tất cả.

Trong suốt 40 năm sự nghiệp, khoảng cách lương theo giới tính khiến chúng ta mất hơn 400.000 đô la. Tức là chúng ta phải trả nợ ít hơn 400.000 đô la. Và, tức là chúng ta phải tiết kiệm ít hơn 400.000 đô la cho mục đích nghỉ hưu hoặc các mục tiêu tài chính khác.

Vì vậy, khi nghỉ hưu, chúng ta nhận được 80% số tiền mà nam giới nghỉ hưu nhận được dưới dạng trợ cấp An sinh xã hội.

Nếu bạn muốn kiểm soát tiền của mình, hãy cân nhắc thực hiện các bước sau:

Đầu tiên, chúng ta cần bắt đầu nói chuyện về tiền bạc.

Chúng ta sẽ nói về bất cứ điều gì và mọi thứ với những người bạn thân nhất và gia đình, nhưng tiền bạc là một chủ đề cấm kỵ. Nếu chúng ta bắt đầu nói về những điều quan trọng với mình thì sao? Giống như điều gì khiến chúng ta mất ngủ vào ban đêm, bạn có cảm thấy mình không bao giờ tiến bộ, bạn có lo lắng rằng mình sẽ sống lâu hơn tiền bạc của mình hay ai sẽ chăm sóc bạn nếu bạn bị bệnh? Bạn có muốn biết cách tạo ra sự giàu có cho nhiều thế hệ không? Khi phụ nữ lên tiếng về những điều quan trọng, chúng ta sẽ tạo ra sự thay đổi.

Thứ hai, hãy hiểu rõ tình hình tài chính của mình.

Có vẻ quá sức, nhưng bạn có thể thực hiện từng bước một. Bắt đầu với bảng lương của bạn để xem chính xác số tiền bạn được trả, số tiền đã được trích ra cho thuế và phúc lợi của nhân viên.

Tiếp theo, hãy xem lại sao kê ngân hàng của bạn. Nếu bạn sử dụng thẻ ghi nợ, đây sẽ là nguồn thông tin tuyệt vời về việc bạn đang chi tiền vào việc gì.

Sau đó, bạn nên kiểm tra phạm vi bảo hiểm của mình. Xem xét xe hơi, nhà cửa, nhân thọ, khuyết tật và chăm sóc dài hạn của bạn. Những gì được bảo hiểm và những gì không được bảo hiểm, bạn đang trả bao nhiêu, có bất kỳ khoảng trống nào không?

Tiếp theo, hãy xem lại các báo cáo tài khoản hưu trí và đầu tư của bạn. Bạn có biết tiền của mình được đầu tư như thế nào không? Các khoản đầu tư có phù hợp với khả năng chịu rủi ro và mục tiêu tài chính của bạn không?

Cuối cùng, hãy xem xét kỹ các khoản vay và nợ thẻ tín dụng của bạn. Bạn nợ bao nhiêu, lãi suất là bao nhiêu, số tiền thanh toán tối thiểu là bao nhiêu và bạn sẽ mất bao lâu để trả hết?

Tiếp theo, loại bỏ những thứ không cần thiết.

Sau đây là một số ví dụ về những thứ không cần thiết trong cuộc sống của chúng ta. Bạn có bất kỳ dịch vụ phát trực tuyến video, nhạc hoặc trò chơi hoặc đăng ký nào mà bạn không sử dụng hoặc chồng chéo lên nhau không? Có vẻ nhỏ nhưng nếu bạn có thể loại bỏ 10 đô la phí mỗi tháng, trong một năm, bạn sẽ tiết kiệm được 120 đô la.

Không còn phí trả chậm hoặc phí thấu chi. Hãy chú ý đến ngày đáo hạn trên hóa đơn của bạn vì thanh toán trễ là một trong những cách bạn có thể làm tổn hại đến điểm tín dụng của mình. Thiết lập thanh toán tự động hoặc lên lịch báo thức trên điện thoại của bạn để bạn không bao giờ trễ hạn nữa. Kiểm tra tài khoản ngân hàng của bạn thường xuyên trực tuyến hoặc thông qua ứng dụng di động để bạn không phải trả phí thấu chi đắt đỏ.

Bạn cũng nên cố gắng xóa bỏ nợ thẻ tín dụng không cần thiết. Có 2 cách để thực hiện điều này. Bạn có thể bắt đầu với thẻ tín dụng có lãi suất cao nhất. Hoặc, bạn có thể bắt đầu với thẻ tín dụng có số dư thấp nhất. Tôi khuyên bạn nên sử dụng cách thứ hai vì bạn có thể thấy thành quả lao động của mình nhanh hơn. Trả gấp đôi hoặc gấp ba số tiền tối thiểu hoặc bất kỳ khoản tiền nào bạn có thể trả thêm dựa trên tình hình tài chính của mình cho đến khi hết nợ. Sau đó, xử lý thẻ tín dụng có số dư thấp thứ hai. Sau khi bạn trả hết nợ thẻ tín dụng, đừng hủy thẻ vì điều này sẽ làm giảm tín dụng khả dụng của bạn, có thể gây tổn hại đến điểm tín dụng của bạn. Thay vào đó, hãy cất thẻ đi và không sử dụng lại.

Mỗi năm một lần, bạn nên nhận một bản sao báo cáo tín dụng và điểm tín dụng của mình. Kiểm tra báo cáo của bạn để tìm lỗi hoặc thông tin lỗi thời. Tranh chấp bất kỳ thông tin không chính xác hoặc lỗi thời nào bằng văn bản với các công ty báo cáo tín dụng.

Điều cuối cùng cần cân nhắc là loại bỏ bất kỳ thói quen tài chính xấu nào. Thói quen tài chính xấu của tôi là (người nói nên kể một câu chuyện cá nhân về thói quen tài chính xấu của chính cô ấy như cà phê latte giá 5 đô la, mua sắm trực tuyến, v.v.). Bạn có thể loại bỏ những thói quen tài chính xấu nào để thêm tiền vào tài khoản ngân hàng của mình theo thời gian?

Thứ tư, chúng ta nên đặt ra mục tiêu tài chính của mình.

Hãy nghĩ về mục tiêu của bạn theo khung thời gian. Chúng ta rất giỏi trong việc đặt mục tiêu ngắn hạn, nhưng chúng ta cũng cần xác định mục tiêu trung hạn, như mua nhà hoặc nhà lớn hơn hoặc có thể đi nghỉ dưỡng trong mơ, và mục tiêu dài hạn, như nhu cầu nghỉ hưu và chăm sóc dài hạn.

Khi đã đặt ra mục tiêu, hãy lập kế hoạch để đạt được mục tiêu đó.

Thật không may, phần lớn phụ nữ không có kế hoạch để đạt được mục tiêu tài chính của mình, như nghỉ hưu.

Nhiều phụ nữ nhường quyền lập kế hoạch tài chính và quyết định của gia đình cho chồng. Nhưng 80% phụ nữ chết khi còn độc thân, trong khi 80% đàn ông chết khi đã kết hôn.

Điều quan trọng là chúng ta phải lập kế hoạch dài hạn vì nhiều phụ nữ phải vào viện dưỡng lão và/hoặc mắc bệnh Alzheimer. Bạn có thể nghĩ rằng đó không phải là bạn, nhưng nếu không phải là bạn, thì đó là mẹ bạn, chị gái bạn, dì bạn, bạn thân của bạn. Nếu không phải là bạn, thì đó sẽ là người mà bạn quan tâm hoặc chăm sóc. Hãy là tấm gương cho những người phụ nữ trong cuộc sống của bạn về việc lập kế hoạch cho tương lai.

Khi đã có mục tiêu và kế hoạch, chúng ta nên bắt đầu tiết kiệm và đầu tư nhiều tiền hơn.

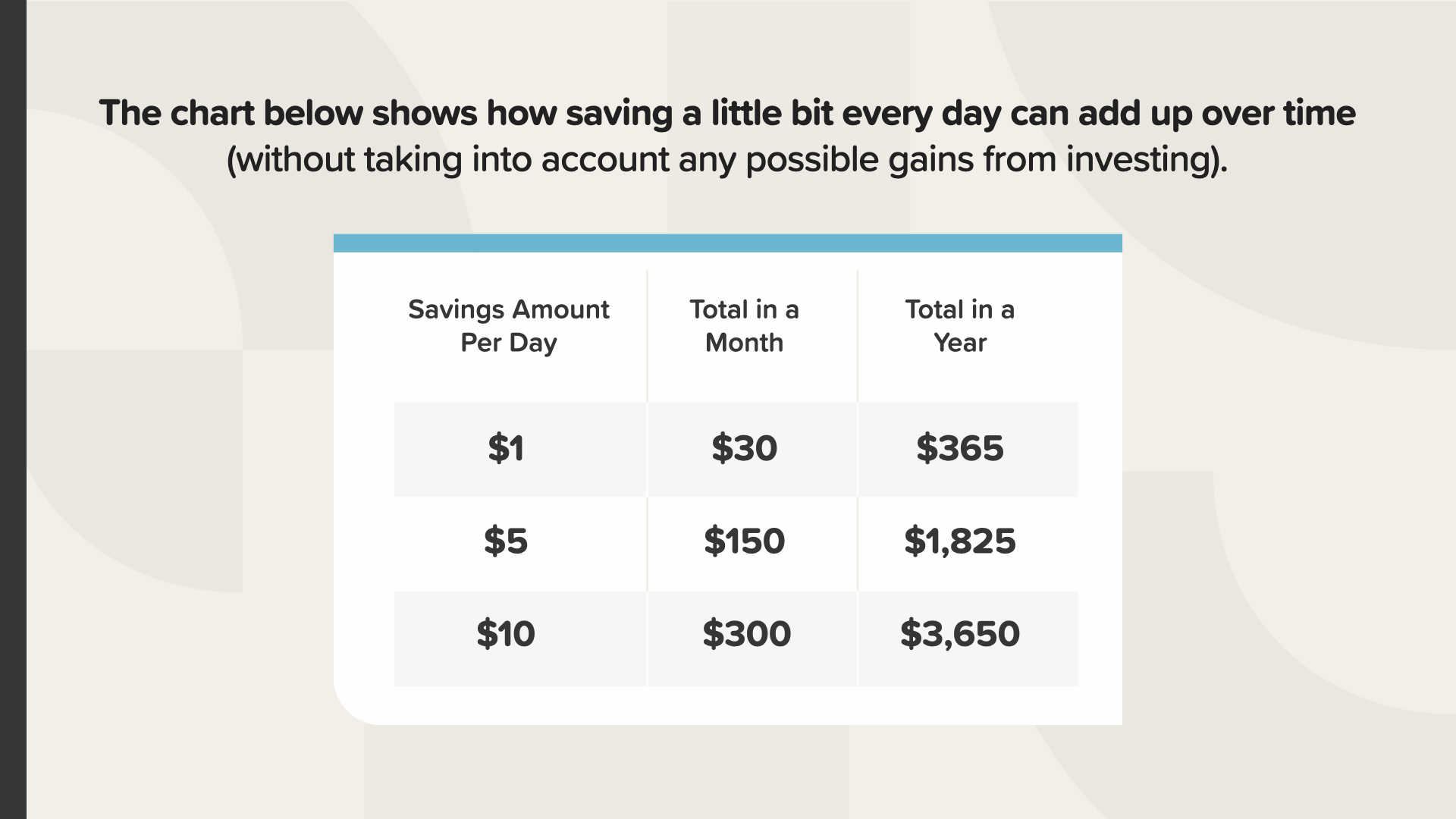

Phụ nữ báo cáo, trên thực tế cả nam giới và phụ nữ đều báo cáo, rằng sự hối tiếc tài chính số 1 của họ là không tiết kiệm và đầu tư nhiều tiền hơn. Đừng mắc sai lầm đó. Nhưng nhiều phụ nữ tin rằng cần rất nhiều tiền để bắt đầu tiết kiệm và đầu tư.

Trên thực tế, bạn có thể bắt đầu với một số tiền nhỏ. Nếu bạn tiết kiệm 1 đô la một ngày, bạn sẽ có 30 đô la trong một tháng và 365 đô la trong một năm. Nếu bạn tiết kiệm 10 đô la một ngày, bạn sẽ có 300 đô la vào cuối tháng và 3.650 đô la vào cuối năm. Bằng cách thực hiện những bước nhỏ này và áp dụng các nguyên tắc tài chính như lãi kép và giá trị thời gian của tiền, khoản tiết kiệm của bạn có khả năng tăng theo cấp số nhân theo thời gian để giúp bạn đạt được mục tiêu của mình.

Và cuối cùng, để kiểm soát tiền của mình, bạn nên học cách tiền hoạt động. Tất cả chúng ta nên tiếp tục là một học viên về tài chính của mình.

Không biết cách tiền hoạt động sẽ khiến bạn và gia đình bạn phải trả giá. Vào năm 2022, tình trạng mù chữ về tài chính khiến người Mỹ trưởng thành trung bình phải trả giá 1.819 đô la.* Bạn và gia đình bạn phải trả giá bao nhiêu?

Bạn có phải trả phí bảo hiểm cao hơn không?

Bạn có sử dụng thẻ tín dụng cho mục đích chi tiêu khẩn cấp không?

Bạn có phải trả lãi suất cao hơn cho các khoản nợ của mình không?

Có thể bạn đang sống dựa vào tiền lương hàng tháng.

Bạn có đang chờ để dành tiền cho việc nghỉ hưu hoặc chăm sóc dài hạn không?

* Hội đồng Giáo dục Tài chính Quốc gia, “Mù chữ tài chính khiến người Mỹ thiệt hại 1.819 đô la vào năm 2022” (2023).

Trong cuốn sách gốc, “How Money Works: Stop Being A Sucker,” chúng ta tìm hiểu về 7 cột mốc tiền bạc, là những trụ cột cho một kế hoạch tài chính vững chắc. Bằng cách hiểu và chú ý đến tất cả những điều tạo nên bức tranh tài chính của chúng ta – Giáo dục tài chính, Bảo vệ thích hợp, Quỹ khẩn cấp, Quản lý nợ, Dòng tiền, Xây dựng sự giàu có và Bảo vệ sự giàu có, chúng ta có sức mạnh để kiểm soát tương lai tài chính của mình.

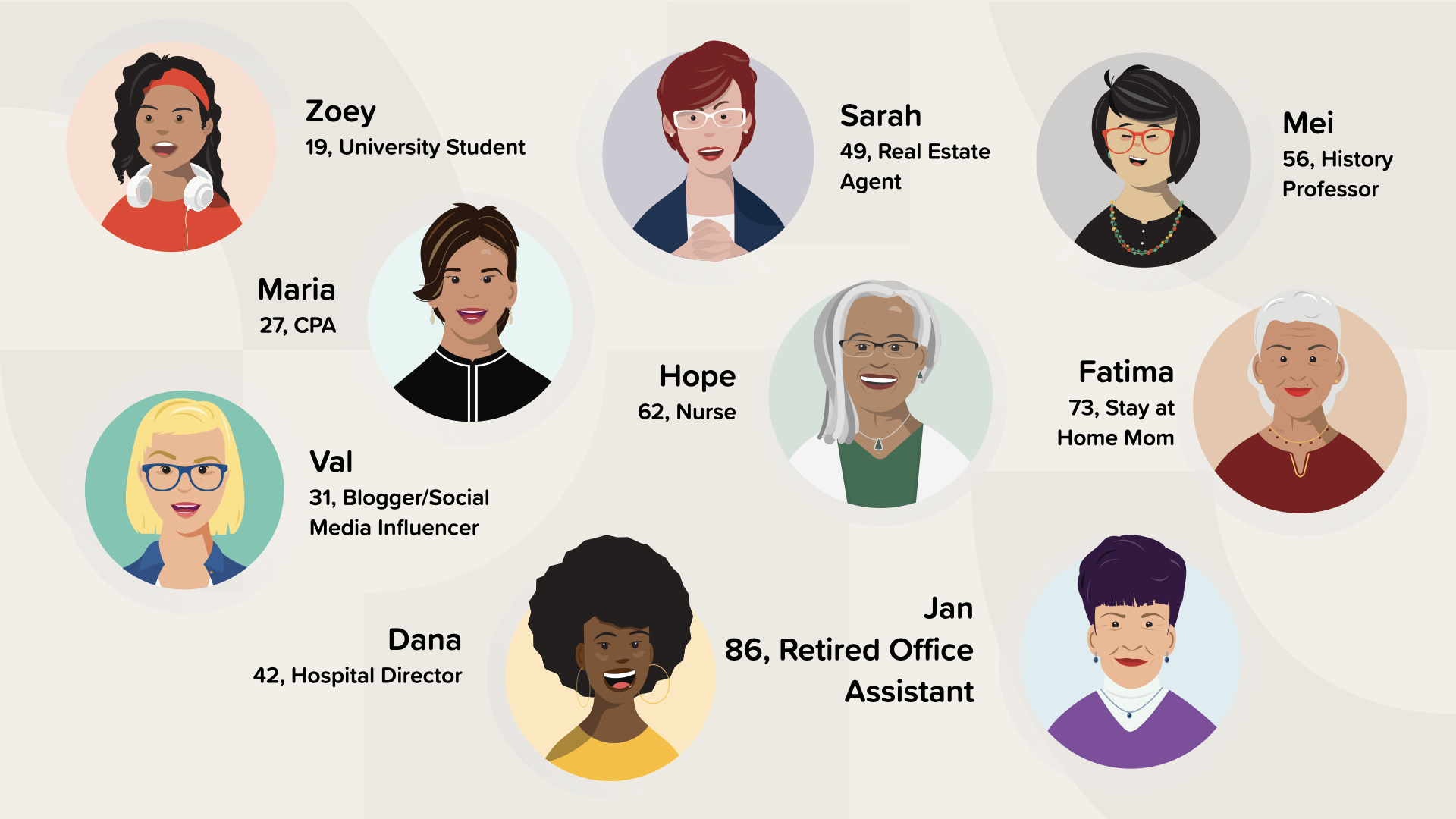

Trong cuốn sách dành cho phụ nữ, “Tiền bạc hoạt động như thế nào đối với phụ nữ: Kiểm soát hoặc mất tiền”, chúng tôi áp dụng 7 cột mốc tiền bạc cho 9 nhân vật khác nhau gặp phải những tình huống mà nhiều phụ nữ phải đối mặt trong cuộc sống của họ. Theo cách nhanh chóng, thú vị và dễ đọc, chúng tôi hy vọng sẽ cung cấp các giải pháp thực tế cho những thách thức tài chính thực tế mà phụ nữ gặp phải.

Vậy, sau khi đọc xong cuốn sách, bước tiếp theo của bạn là gì?

Bắt đầu với những điều chúng ta đã thảo luận ở phần đầu của bài thuyết trình này.

• Nói về tiền

• Biết tình hình tài chính của bạn

• Loại bỏ những thứ không cần thiết

• Đặt mục tiêu tài chính của bạn

• Lên kế hoạch để thực hiện mục tiêu của bạn

• Tiết kiệm và đầu tư nhiều tiền hơn ngay cả khi chỉ là một ít mỗi ngày

Và tiếp tục tìm hiểu cách thức tiền hoạt động.

Sau đó, chúng tôi khuyên bạn nên thực hiện thêm 2 bước:

Hợp tác với một chuyên gia tài chính. Đặt lịch hẹn với người đã mời bạn tham dự cuộc họp này để hợp tác với bạn nhằm kiểm soát tài chính của mình.

Thứ hai, hãy cân nhắc chia sẻ kiến thức của bạn với người khác, đặc biệt là những người phụ nữ trong cuộc sống của bạn, giống như tôi đang làm với bạn ngày hôm nay.

Bằng cách kiểm soát tiền bạc của mình, bạn có khả năng tạo ra lối sống mà bạn muốn cho chính mình. Tôi đang tạo ra lối sống mà tôi muốn cho bản thân và gia đình mình bằng cách hiểu cách tiền bạc hoạt động và làm việc như một chuyên gia tài chính giúp đỡ những phụ nữ và gia đình khác.

(Người nói nên đưa ra một ví dụ từ cuộc sống của cô ấy về việc trở thành một chuyên gia tài chính đã thay đổi cuộc sống của cô ấy như thế nào. Đừng nói về một số tiền cụ thể mà hãy nói về những lợi ích của việc có nhiều tiền hơn trong cuộc sống, chẳng hạn như một chiếc ô tô mới hoặc một ngôi nhà mới, hoặc trả hết nợ, hoặc trả tiền học đại học cho con cái bạn.)

Bạn muốn có lối sống như thế nào cho bản thân? Bạn có đang thực hiện các bước để tạo ra lối sống đó không?