TheMoneyBooks - Những điều cần thiết

© 2024 WealthWave. Bảo lưu mọi quyền.

Chào buổi sáng/buổi chiều/buổi tối. Đây là TheMoneyBooks Essentials. Đây là nơi bạn sẽ học cách 'ngừng trở thành kẻ ngốc' khi nói đến tiền bạc của mình. Tôi là __________ và tôi sẽ là nhà giáo dục tài chính của bạn trong buổi học này. Mục tiêu của tôi là giúp bạn có khởi đầu vững chắc cho hành trình hiểu biết về tài chính của mình trong thời gian kỷ lục.

Băng hình

Quyết định đầu tiên bạn phải đưa ra rất đơn giản: Bạn sẽ chọn tư duy của một kẻ ngốc hay bạn sẽ học cách suy nghĩ như người giàu? Việc bạn tham gia lớp học hôm nay là dấu hiệu cho thấy bạn đang đi đúng hướng. Và đây là tin tuyệt vời—bạn không cần phải GIÀU CÓ để suy nghĩ như người giàu—bạn chỉ cần kiến thức và hành động. Bây giờ là cơ hội để bạn có được kiến thức giúp bạn chuẩn bị hành động!

Mù tài chính là cuộc khủng hoảng kinh tế số 1 trên thế giới. Chúng ta biết từ "kẻ ngốc" nghe có vẻ xúc phạm. Thật không may, đó là cách tốt nhất để mô tả một người có thể bị lợi dụng vì họ không biết mọi thứ hoạt động như thế nào. Và không biết tiền hoạt động như thế nào thì thật tệ. Nó có thể hút hết thời gian của bạn, hút hết sự tự do của bạn, và thậm chí hút hết thu nhập của bạn. Thật tệ!

Hơn 5 tỷ người trên thế giới được coi là mù chữ về tài chính. Điều đó ám chỉ đến kết quả gây sốc của một nghiên cứu toàn cầu gần đây. Trong nghiên cứu, chỉ có 30% người trên thế giới được coi là có hiểu biết về tài chính. Nghiên cứu đã sử dụng một bài kiểm tra để tiết lộ rằng phần lớn mọi người từ các quốc gia trên khắp thế giới không thể trả lời đúng một số câu hỏi đơn giản về tiền bạc. Lớp học này sẽ dạy bạn câu trả lời cho những câu hỏi đó—và nhiều câu hỏi khác nữa. Đó là lý do tôi dạy khóa học này và hy vọng đó là lý do tại sao bạn ở đây.

Hãy xem những con số đó. Bạn có tin rằng gần một nửa người Mỹ không có đủ tiền để trang trải cho trường hợp khẩn cấp 400 đô la, hoặc để trả nợ vay sinh viên đúng hạn, hoặc để trả hết thẻ tín dụng, hoặc thậm chí cân nhắc đến việc nghỉ hưu không? Nhưng đây là tin tốt cho bạn và tất cả mọi người trong phiên họp này. Với kiến thức và hành động, chúng ta có thể thay đổi những con số này.

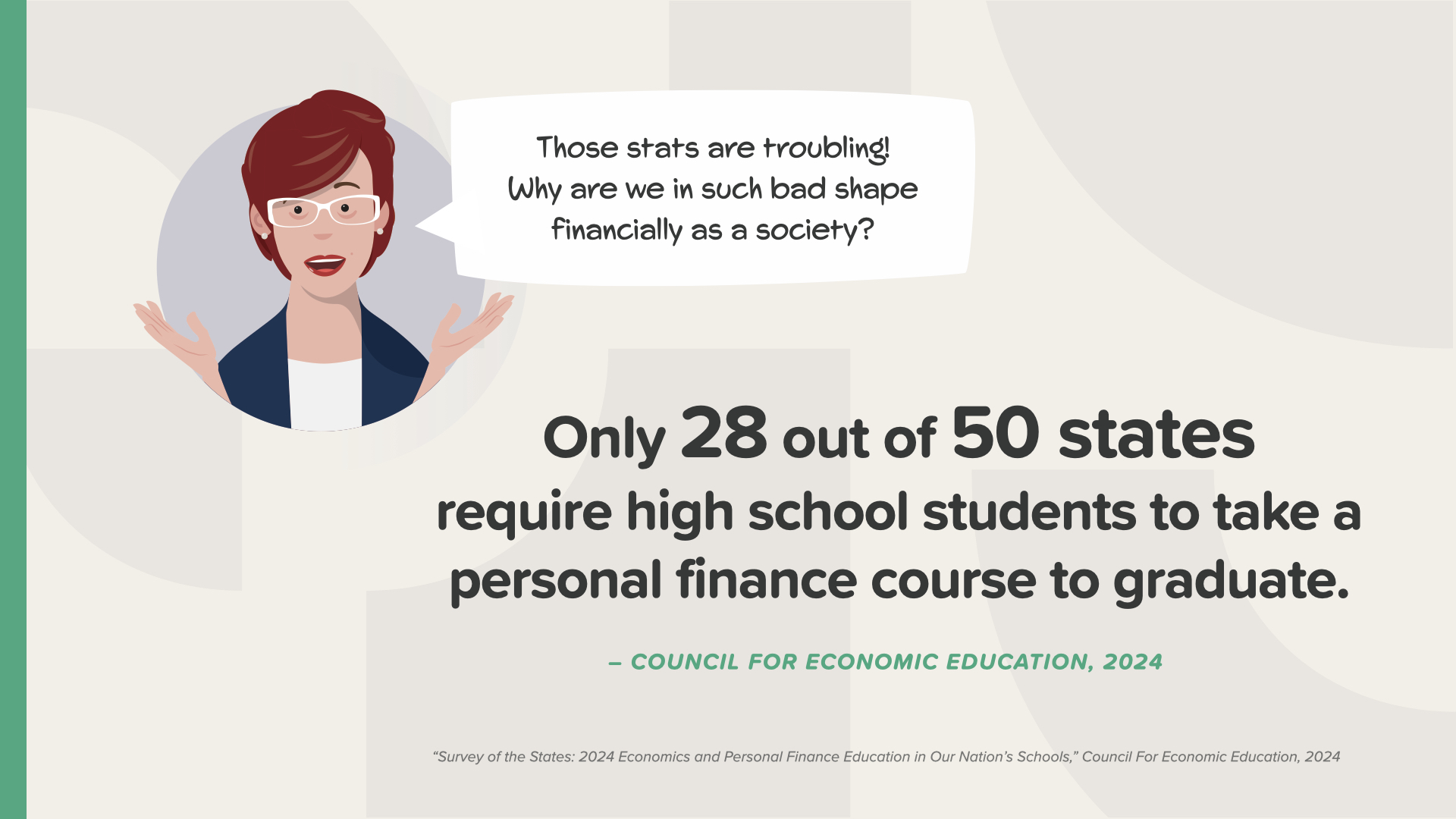

Điều này xảy ra như thế nào? Một cách là chỉ có 28 tiểu bang bắt bạn học một lớp về tiền ở trường trung học—và trong số những tiểu bang bắt bạn học, họ chỉ học qua loa các chủ đề như cân đối sổ séc. Bạn nghĩ thế là đủ chưa? Tỷ lệ phần trăm trường dạy giáo dục giới tính, bóng vợt và báo chí phát thanh là bao nhiêu? Gần 50 trên 50. Bạn không thể bịa ra những thứ này được. Đối với tôi, chúng cũng chẳng có ý nghĩa gì.

Gặp phải Chu kỳ Sucker. Đó là cái bẫy chi tiêu ngu ngốc và tiết kiệm lãi suất thấp cứ tiếp diễn—tháng này qua tháng khác—năm này qua năm khác—từ từ hút cạn tiềm năng trở nên giàu có, tự do và kiểm soát của bạn. Cứ vài tuần, chu kỳ này lại lặp lại—ăn ngoài quá nhiều, mua sắm trực tuyến không cần thiết, đăng ký phát trực tuyến khác. Hầu hết mọi người đều biết cách kiếm tiền và chi tiêu—nhưng thế là hết. Đã đến lúc phá vỡ Chu kỳ Sucker.

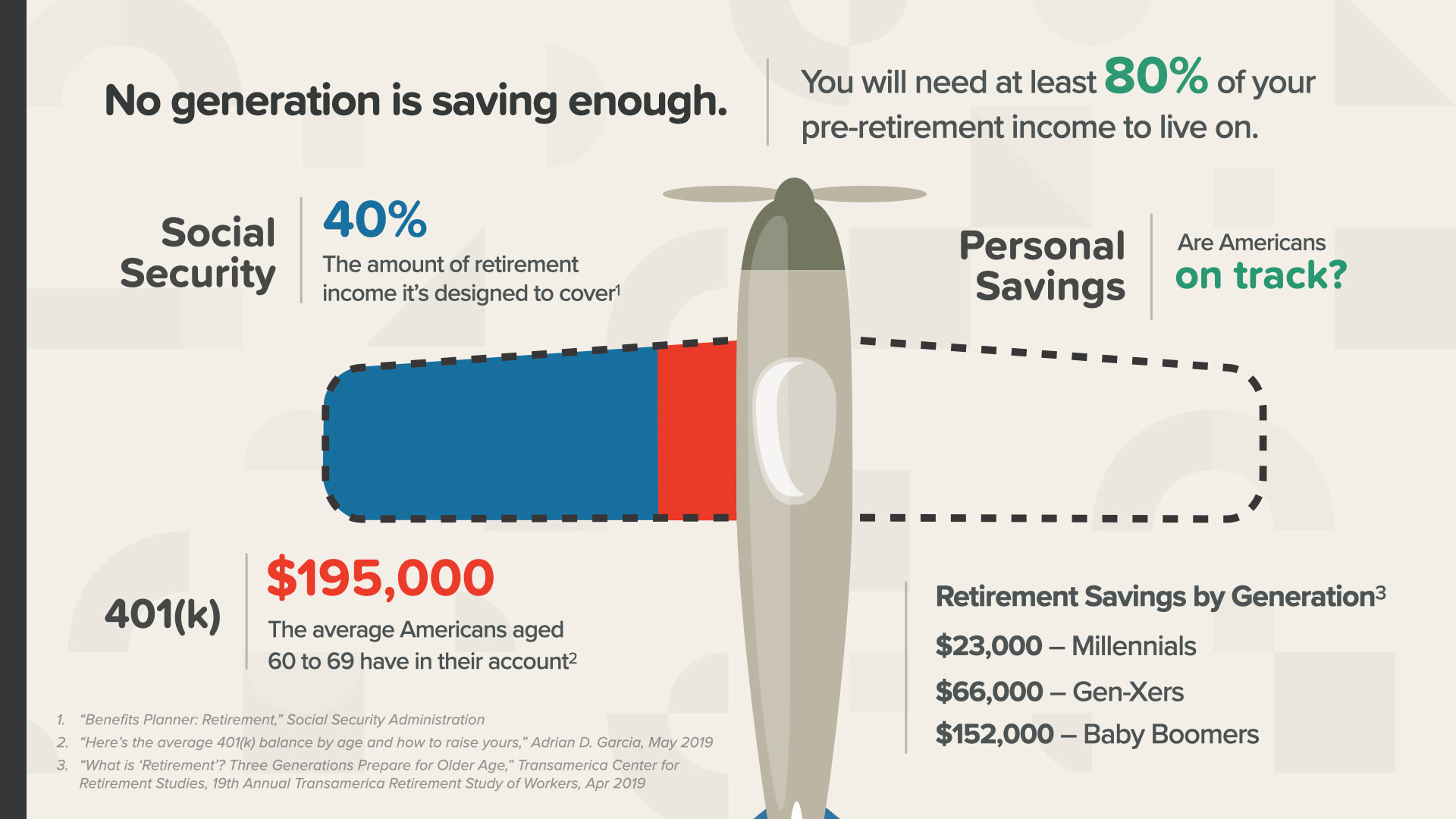

Hãy nghĩ về việc nghỉ hưu của bạn như một chiếc máy bay—nó cần cả hai cánh để bay. An sinh xã hội và 401(k) của bạn—nếu bạn có—có thể tạo nên một cánh thu nhập mà bạn dự định sống khi nghỉ hưu. Cánh còn lại hoàn toàn tùy thuộc vào bạn—trách nhiệm của bạn. Nếu bạn hy vọng sống bằng ít nhất 80% thu nhập trước khi nghỉ hưu, bạn sẽ cần phải nghiêm túc về những gì bạn dành dụm. Sự thật phũ phàng là không có thế hệ nào tiết kiệm đủ cho thực tế tài chính ngày nay—hãy nhìn vào những con số đó—Thế hệ Millennials, Thế hệ X, Thế hệ bùng nổ dân số—tất cả họ đều gặp rắc rối khi nói đến cánh thứ hai của mình. Bạn có đủ tiền tiết kiệm để bắt đầu kế hoạch nghỉ hưu của mình không? Nếu bạn không chắc chắn, hãy lên lịch trò chuyện với chuyên gia tài chính của bạn ngay lập tức để thảo luận về trách nhiệm này.

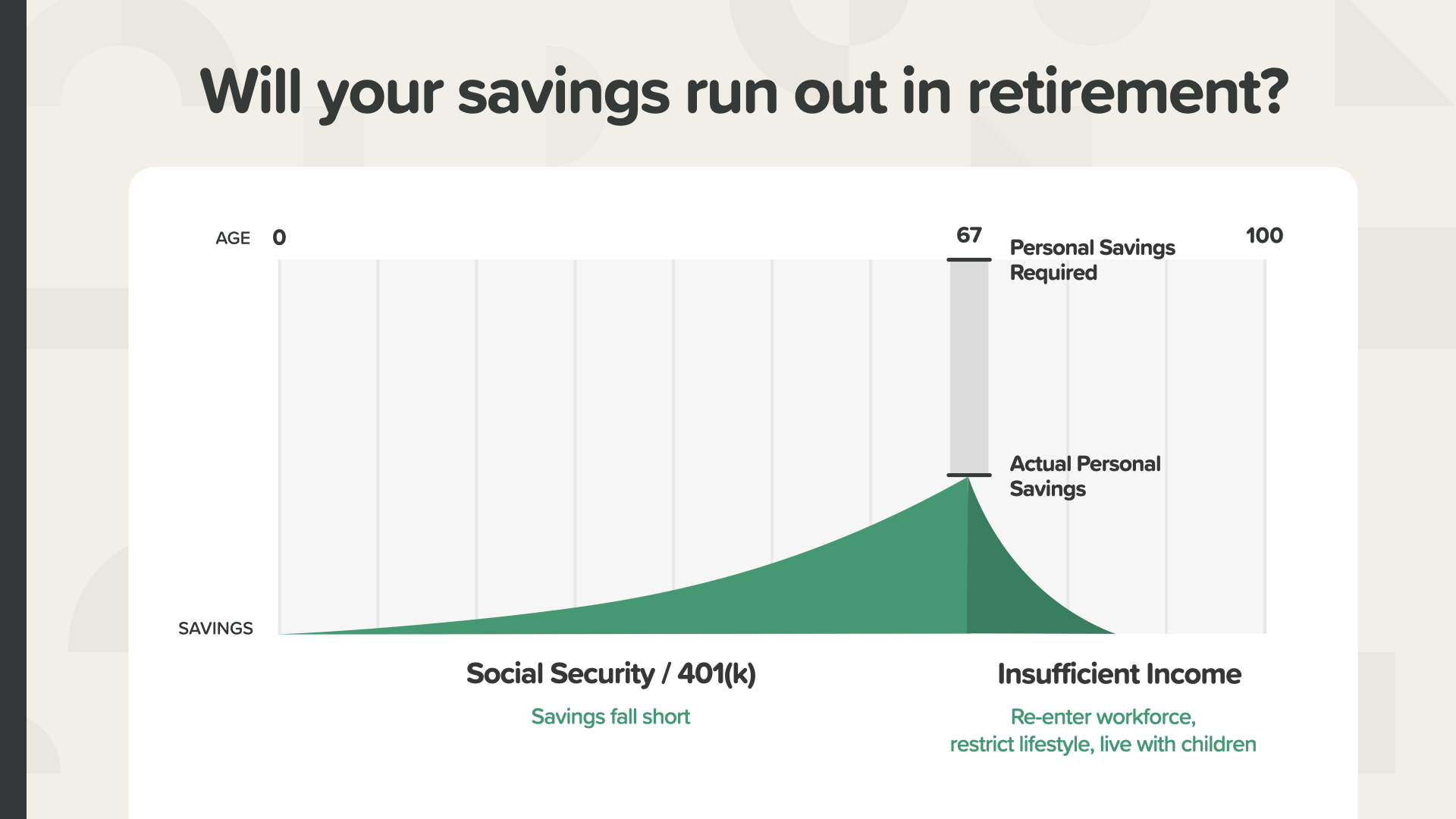

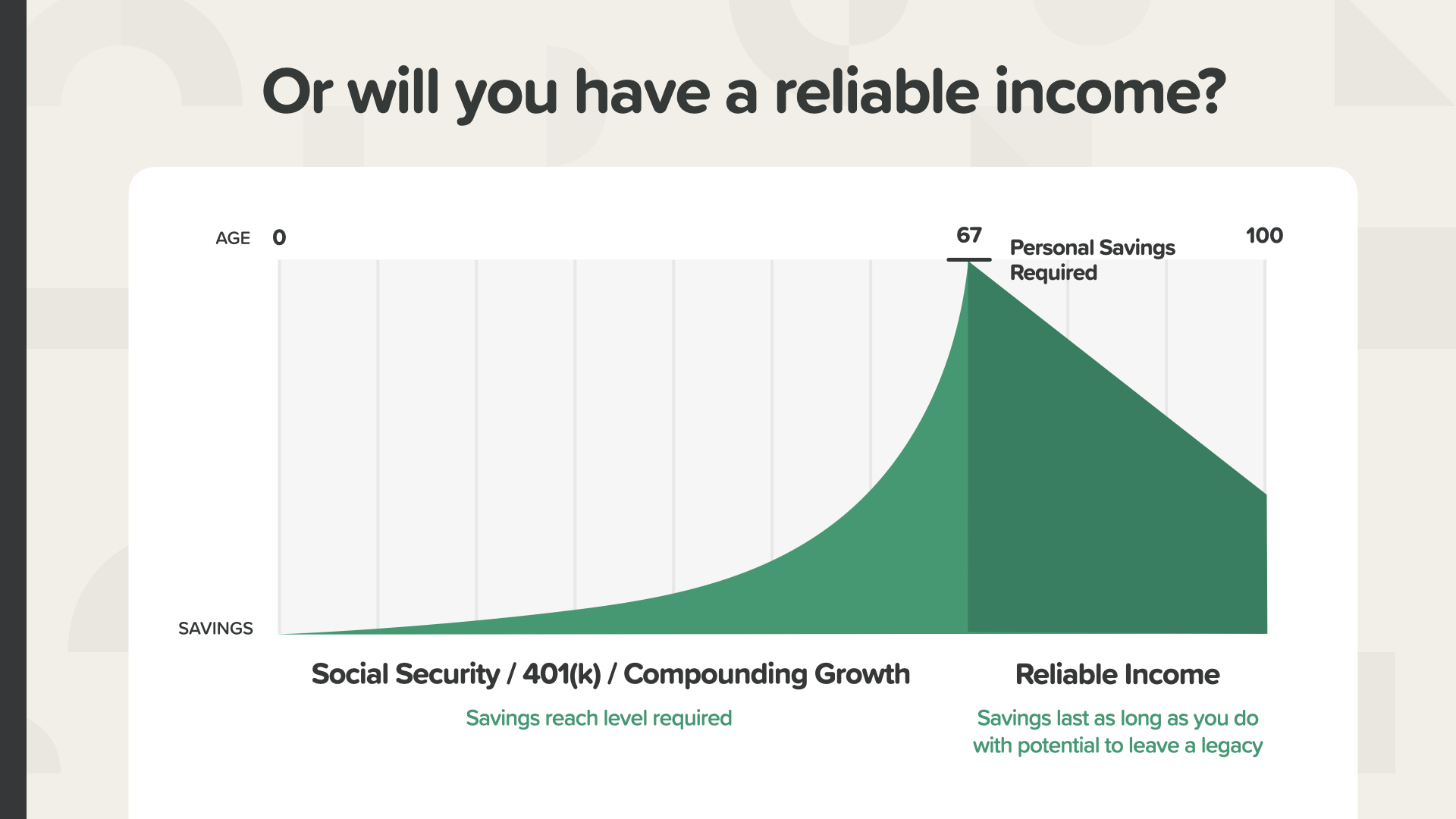

Ngay cả khi bạn có thể bắt đầu nghỉ hưu, liệu bạn có đủ thu nhập để trang trải cho quãng đời còn lại không? Hay bạn sẽ hết tiền? Sau đây là một ví dụ sẽ làm sáng tỏ những con số và khả năng thiếu hụt tiền tiết kiệm. Nếu bạn không dành đủ tiền mỗi tháng với tỷ lệ lợi nhuận đủ cao, tiền tiết kiệm của bạn có thể bị thiếu hụt, khiến thu nhập hưu trí của bạn và lối sống của bạn gặp rủi ro. Tùy thuộc vào mức thiếu hụt của mình, bạn có thể phải quay lại làm việc, cắt giảm lối sống để sống ít hơn hoặc chuyển đến sống với con cái. Nghe thế nào? Bạn có thấy mức thiếu hụt không—vùng xám giữa số tiền bạn đã tiết kiệm và số tiền bạn cần không? Mọi người Mỹ—và các chuyên gia tài chính của họ—nên tập trung vào việc thu hẹp khoảng cách này.

Đây là những gì trông giống như khi bạn đóng đinh nó—khoảng cách đã được thu hẹp—mục tiêu tiết kiệm hưu trí đã đạt được. Người này sẽ có thu nhập đáng tin cậy vì họ đã tiết kiệm được số tiền cần thiết và có được tỷ lệ lợi nhuận cần thiết để đạt được số tiền tiết kiệm cần thiết để thực hiện kế hoạch nghỉ hưu mà họ đã hình dung là có thể. Thậm chí có thể còn tiền thừa để lại làm di sản cho con cái của họ. Nghe thế nào? Bạn có thể làm việc với chuyên gia tài chính của mình để tìm ra con số cần thiết của bạn.

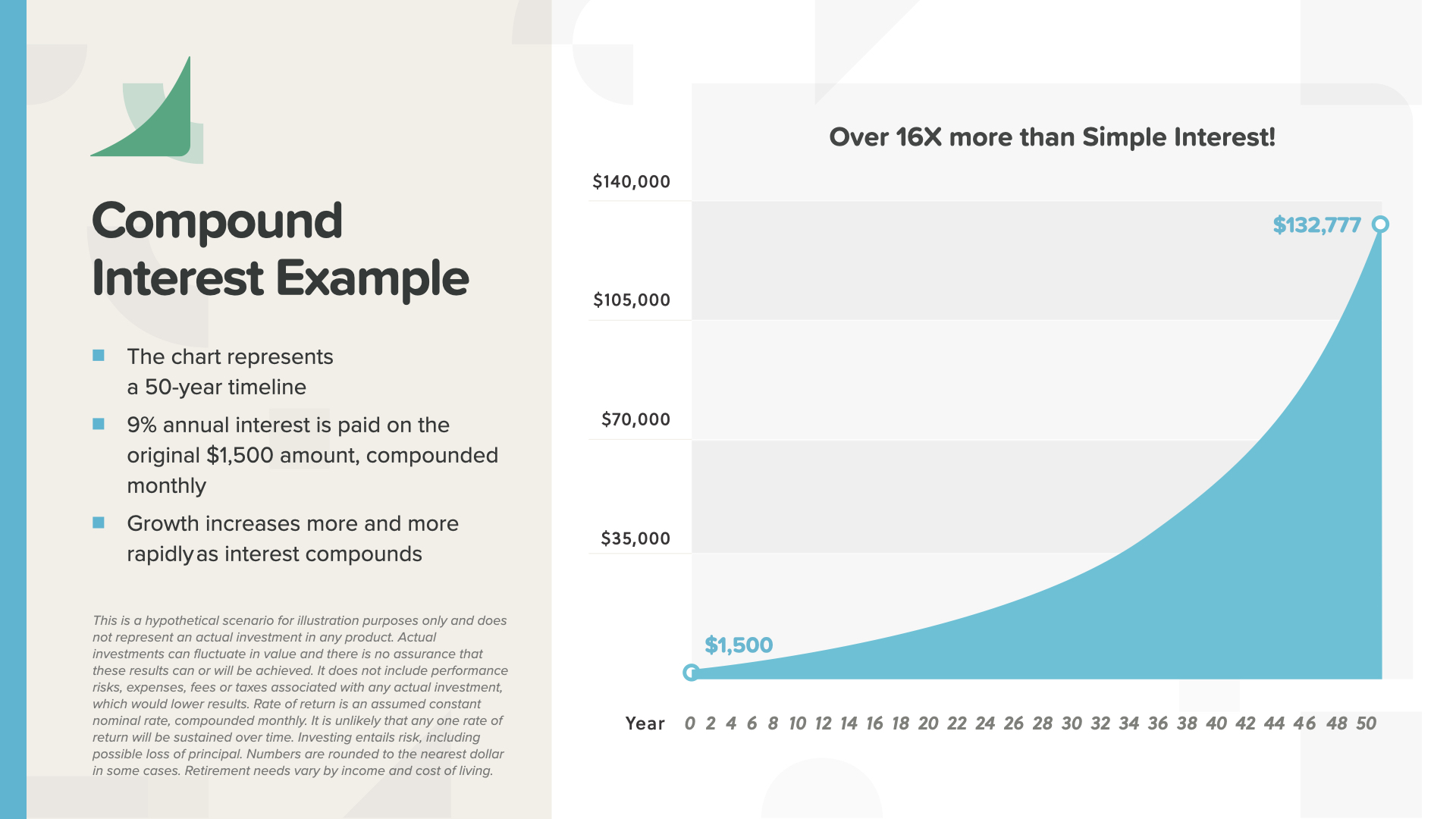

Hãy dành một vài phút để tìm hiểu về Sức mạnh của Lãi kép. Sức mạnh của Lãi kép ám chỉ đến tiềm năng tăng trưởng của tiền theo thời gian bằng cách tận dụng phép thuật của “lãi kép”, tức là lãi được trả trên tổng số tiền gửi cộng với tất cả lãi đã trả trước đó. Hay như Zoey nói—lãi trên lãi.

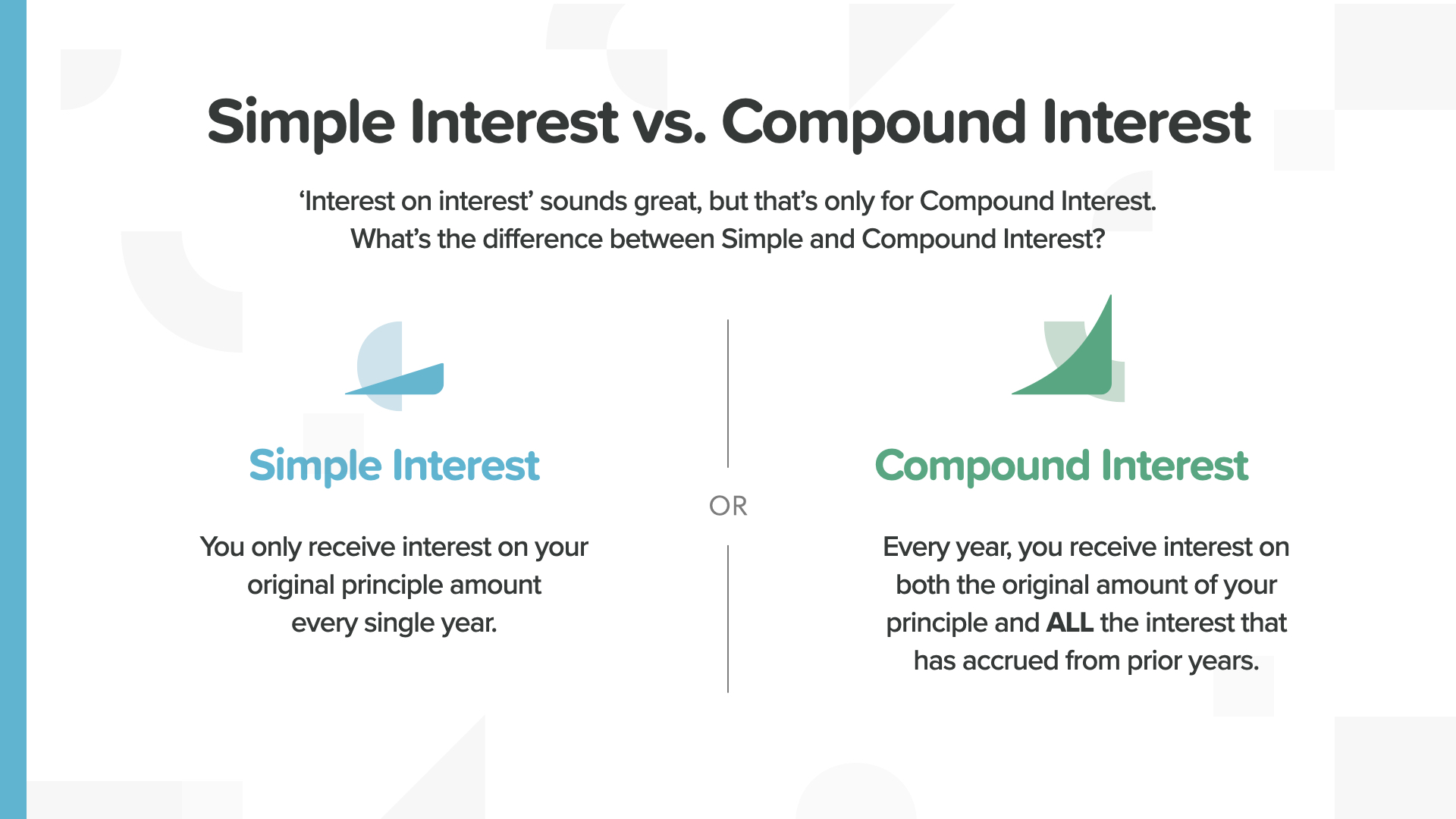

Sự khác biệt giữa lãi đơn và lãi kép là rất lớn. Một cái thì giữ nguyên, còn một cái thì ngày càng tăng.

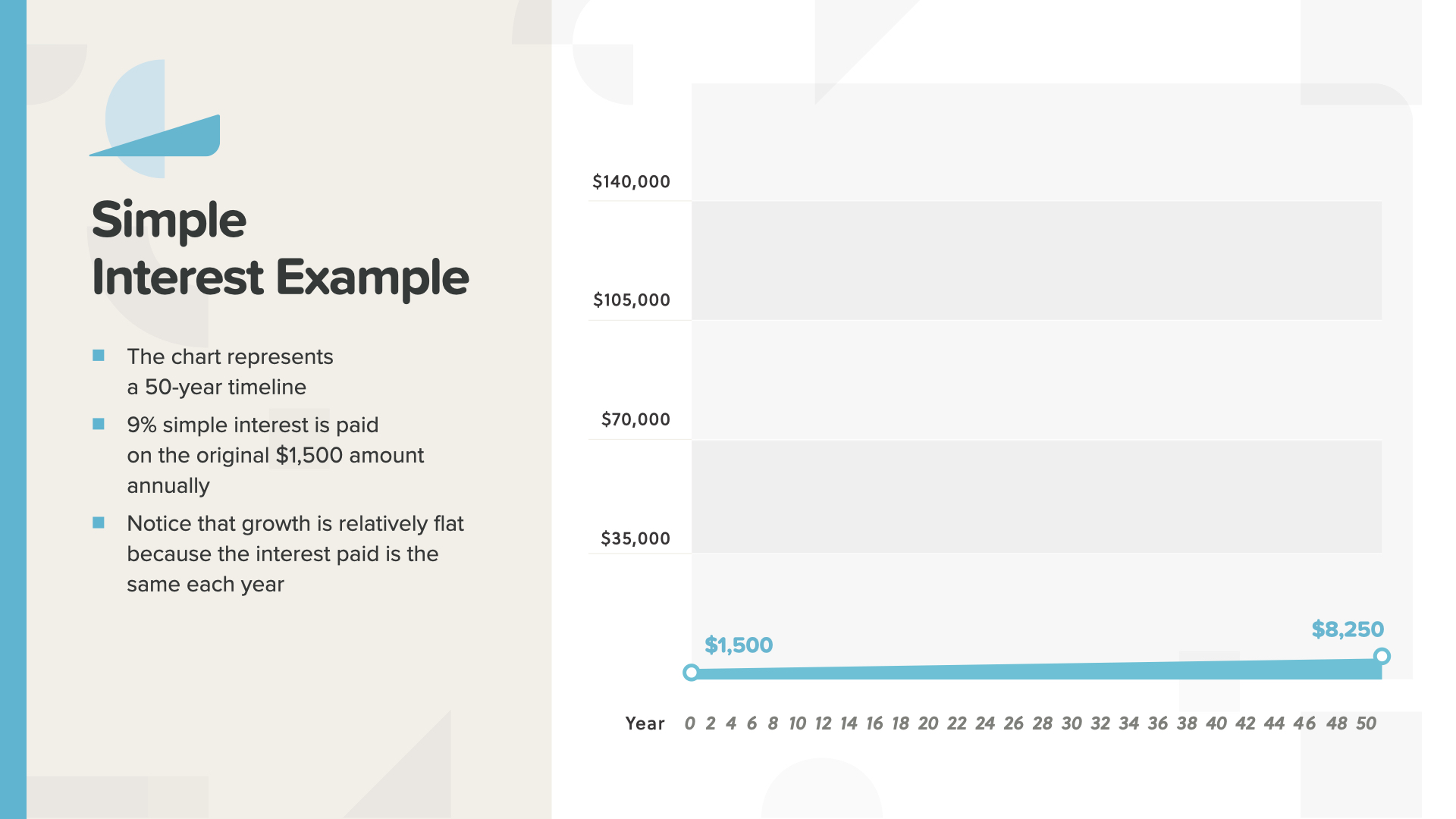

Với lãi suất đơn, số tiền ban đầu là 1.500 đô la sẽ tăng lên thành 8.250 đô la. Có vẻ không nhiều cho thời gian chờ đợi 50 năm.

Với lãi kép, 1.500 đô la tăng lên 132.777 đô la trong cùng khoảng thời gian 50 năm—nhiều hơn 16 lần! Lưu ý cách đường cong của biểu đồ trở nên dốc hơn trong những năm sau khi sức mạnh của lãi kép thực sự tăng vọt. Sức mạnh theo cấp số nhân của tăng trưởng lãi kép—đó là những gì bạn muốn!

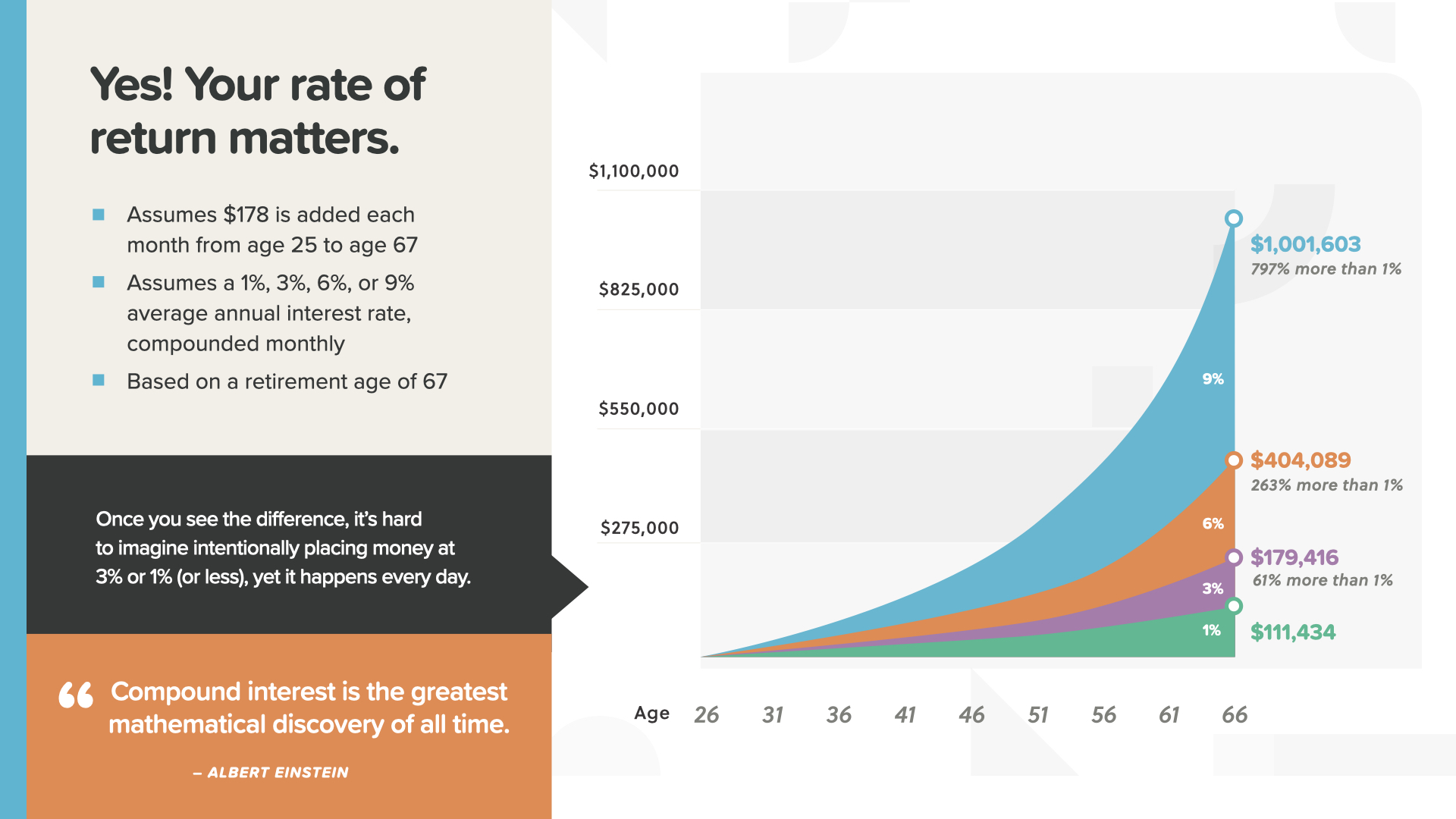

Tiết kiệm 178 đô la mỗi tháng từ 25 đến 67 tuổi với các mức hoàn trả khác nhau tạo ra kết quả rất khác nhau. Hầu hết mọi người không hiểu điều này—điều này giải thích tại sao họ lại chọn những nơi không may mắn để tiết kiệm tiền.

Số tiền thêm vào mỗi tháng và thời gian là như nhau. Điểm thay đổi duy nhất là tỷ lệ hoàn vốn. Điều này có thể có nghĩa là nhiều hơn tới 797% tiền ở mức 9% so với 1%—tức là chênh lệch gần 900.000 đô la! Như bạn có thể thấy, tỷ lệ hoàn vốn của bạn có thể là yếu tố quyết định giúp thu hẹp khoảng cách tiết kiệm hưu trí của bạn hoặc khiến bạn bị thâm hụt đáng kể. Đó là lý do tại sao Albert Einstein nói rằng lãi kép là khám phá toán học vĩ đại nhất mọi thời đại!

Tất cả chúng ta đều từng có lỗi khi lãng phí thời gian. Đặc biệt tốn kém khi bạn mất giá trị của đồng tiền trong khoảng thời gian đó. Bạn không bao giờ lấy lại được thời gian… hoặc số tiền đã mất. Nhưng có 3 bước hành động bạn có thể thực hiện để tận dụng giá trị thời gian của đồng tiền. Bắt đầu ngay bây giờ, tiết kiệm thường xuyên và kiên nhẫn.

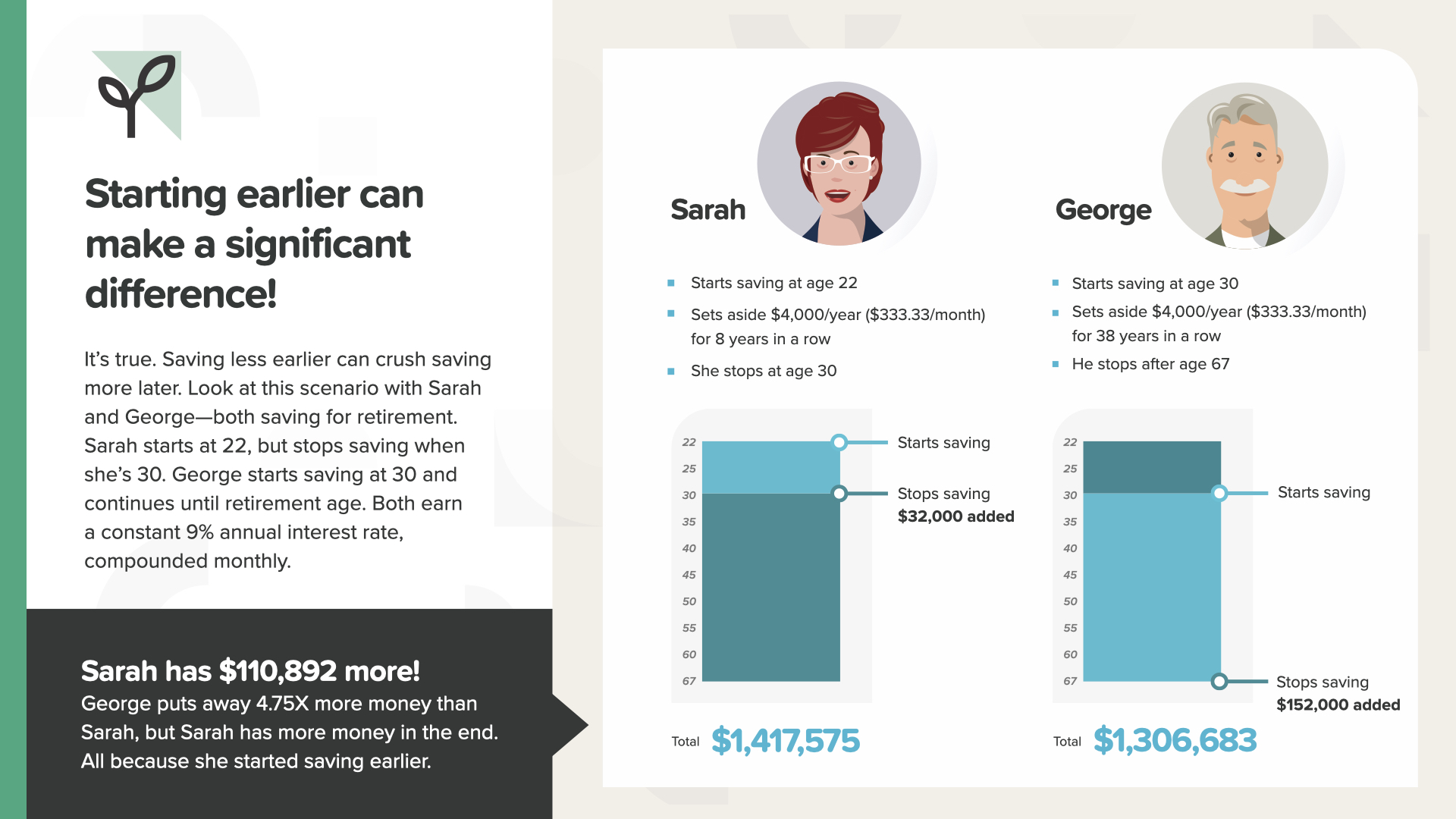

Bắt đầu sớm hơn luôn là một ý tưởng hay. Nó có thể tạo ra sự khác biệt đáng kể. Trong trường hợp này, tiết kiệm từ độ tuổi 22-30 tốt hơn là từ độ tuổi 30-67. Ở đây, Sarah đã kiếm được thêm 110.892 đô la sau khi tiết kiệm ít hơn 4,75 lần.

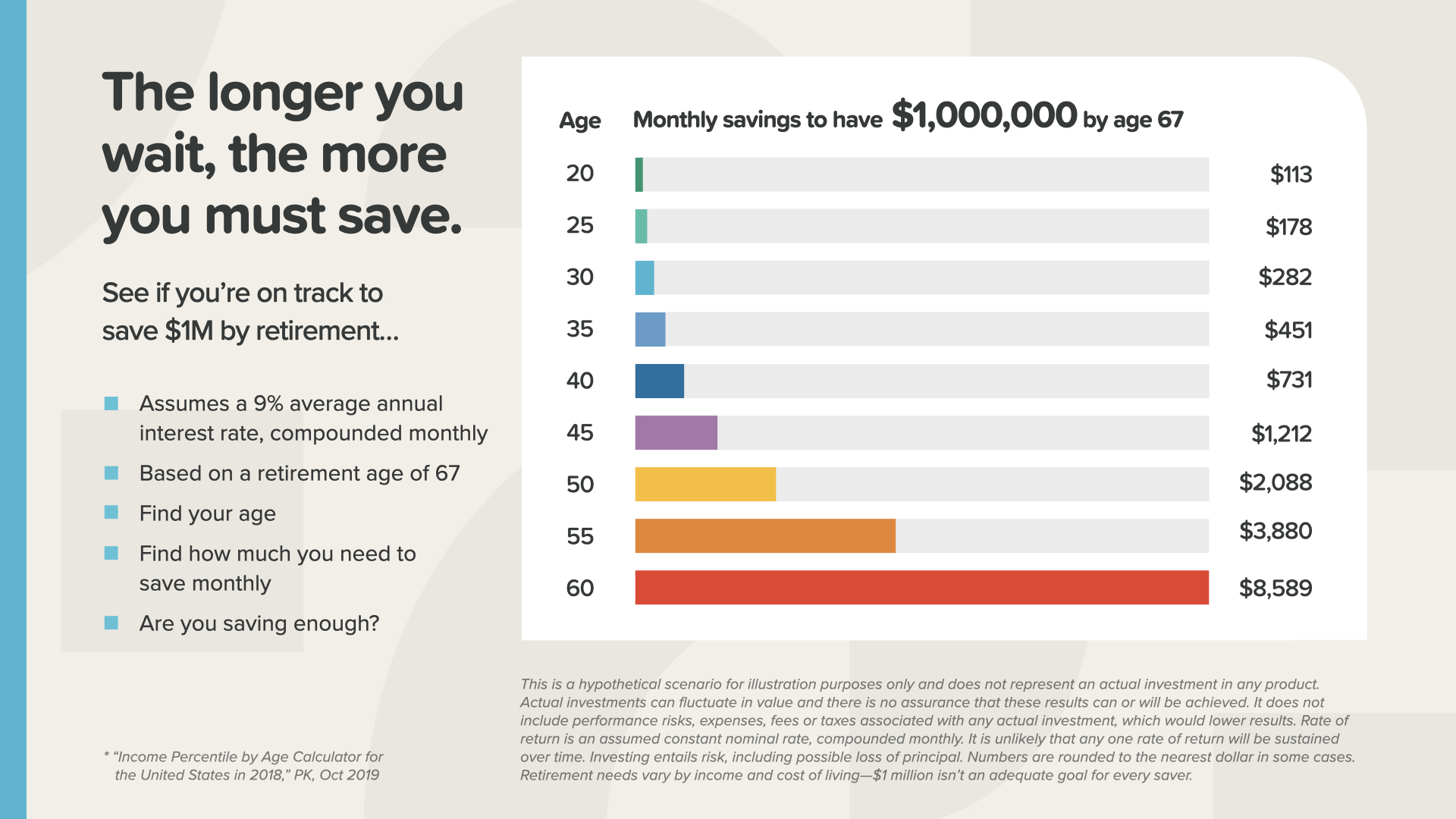

Đây là hình ảnh các con số chia nhỏ theo độ tuổi. Với mỗi triệu đô la bạn muốn có khi nghỉ hưu, bạn có thể thấy số tiền hàng tháng bạn cần tiết kiệm. Ở tuổi 30, bạn cần tiết kiệm 282 đô la mỗi tháng để có 1 triệu đô la khi nghỉ hưu. Nhưng nếu bạn đợi đến tuổi 40, bạn cần tiết kiệm 731 đô la mỗi tháng. Đến một lúc nào đó, bạn sẽ vượt quá khả năng đạt được số tiền tiết kiệm hàng tháng cần thiết. Bạn sẽ không đủ khả năng chi trả. Vào thời điểm đó, bạn sẽ có 2 lựa chọn: thu hẹp ước mơ của mình hoặc tìm cách kiếm nhiều tiền hơn.

Chỉ có 15% người lớn mong đợi nhận được thừa kế từ cha mẹ ngày nay. Nếu bạn muốn cho con mình 1 triệu đô la khi chúng nghỉ hưu, lựa chọn nào thực tế hơn? Bạn có thể cho mỗi đứa 1 triệu đô la tiền mặt khi chúng trưởng thành và bạn đã tiết kiệm đủ tiền—HOẶC—bạn lập kế hoạch tiết kiệm một phần số tiền đó cho mỗi đứa trẻ khi chúng còn nhỏ.

Nguồn số liệu thống kê 15% cho ghi chú của diễn giả cho trang chiếu này: New York Life, tháng 7 năm 2023, “'Chuyển giao tài sản lớn' đang diễn ra nhưng gần một nửa số người mong đợi được thừa kế không sẵn sàng quản lý nó, theo Khảo sát theo dõi tài sản của New York Life.” https://www.newyorklife.com/newsroom/2023/new-york-life-wealth-watch-great-wealth-transfer

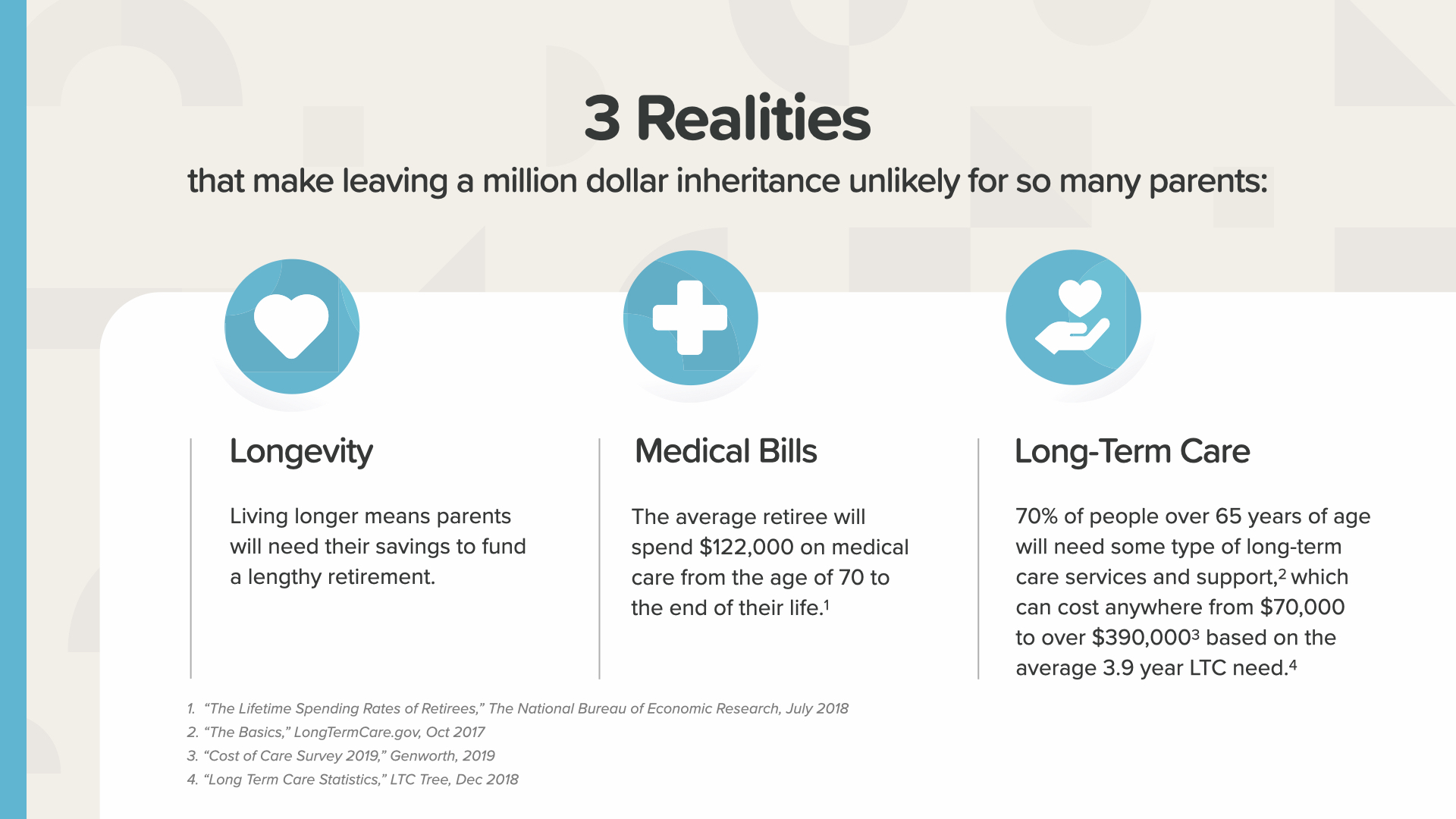

Chúng tôi biết cha mẹ ở độ tuổi nghỉ hưu khó khăn như thế nào để giữ lại tài sản thừa kế cho con cái trưởng thành. Với những người cao tuổi sống lâu hơn, hầu như toàn bộ tiền tiết kiệm của họ có thể được dùng để trang trải chi phí trong nhiều thập kỷ, bao gồm hóa đơn y tế và chăm sóc dài hạn. Thực tế mới về tuổi thọ này có thể loại bỏ khả năng để lại tài sản thừa kế theo cách cũ.

Vậy, bạn có thể sử dụng các nguyên tắc về tiền bạc mà bạn đã học được hôm nay để tiết kiệm 1 triệu đô la cho con hoặc cháu của mình không? Có thể dễ hơn bạn nghĩ.

Trong ví dụ này, Dana dành riêng 13.000 đô la một lần và để đó từ khi con gái cô chào đời cho đến khi con gái cô 67 tuổi. Số tiền này tăng trưởng ở mức 6,5% lên hơn 1 triệu đô la một chút.

Nếu Dana đợi cho đến khi con gái bà tốt nghiệp trung học, con gái bà sẽ chỉ nhận được khoảng 300.000 đô la khi cô bé 67 tuổi. Thật là một sự khác biệt chỉ sau 18 năm!

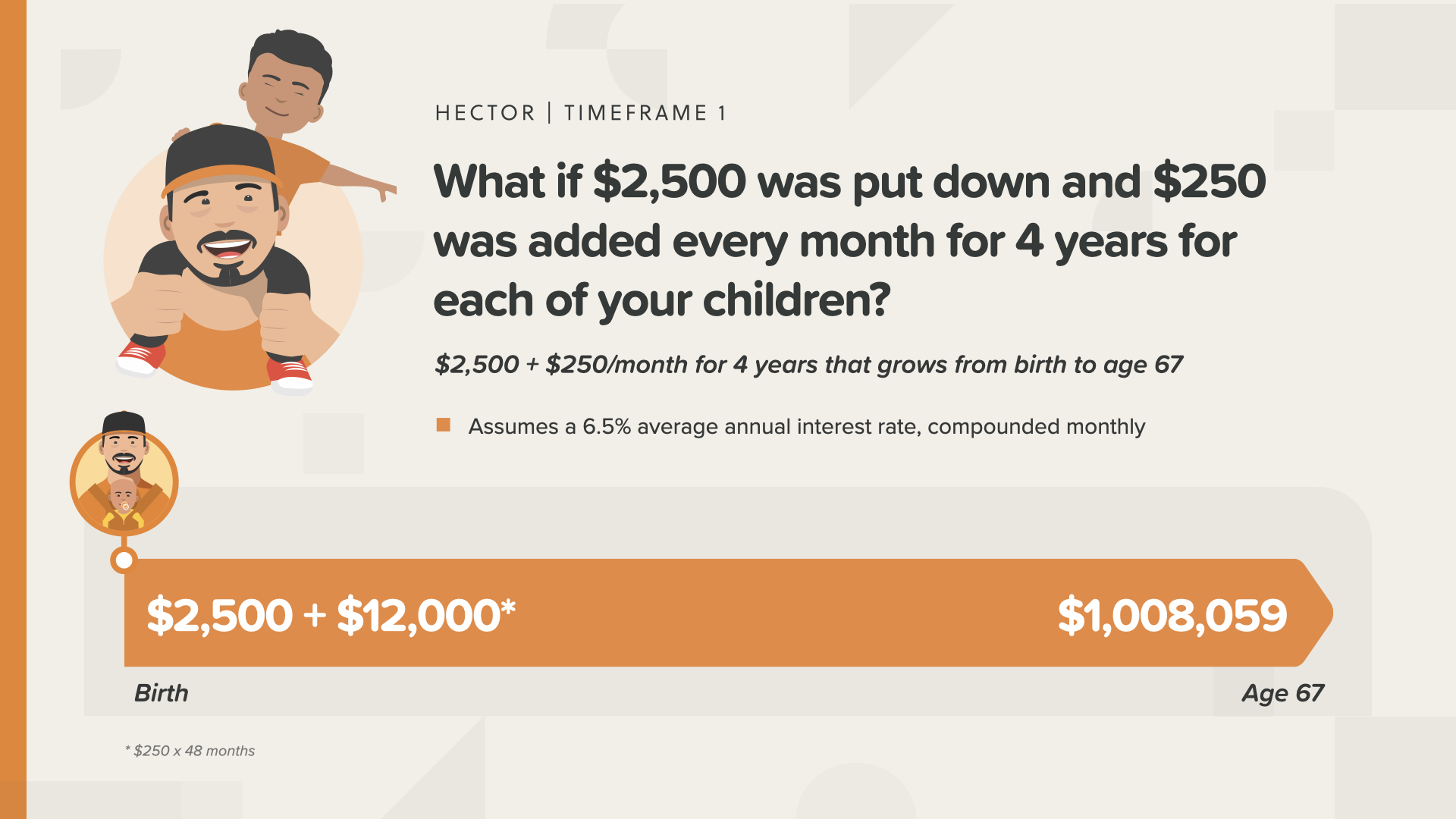

Hector không có 13.000 đô la chỉ để nằm đó, nhưng anh vẫn muốn con trai mình nghỉ hưu với 1 triệu đô la. Anh và người thân có thể cùng nhau tiết kiệm chỉ 2.500 đô la ngay bây giờ và sau đó chỉ 250 đô la mỗi tháng trong 4 năm tới. Sau đó, giống như phép màu, họ cũng sẽ đạt được mục tiêu - con trai anh cũng nghỉ hưu với 1 triệu đô la đang chờ đợi.

Nếu Hector đợi đến khi con trai mình tròn 18 tuổi, thì câu chuyện cũng giống như khi Dana đợi vậy… số tiền mà con cái họ nhận được sẽ ít hơn nhiều. Chỉ hơn 300.000 đô la một chút.

Bây giờ bạn thấy tại sao chúng tôi gọi chiến lược này là Million Dollar Baby. Con cái bạn sẽ biết ơn như thế nào một ngày nào đó—có lẽ khi bạn không còn nữa—khi cha mẹ chúng nghĩ về tương lai của chúng, biết cách tiền bạc hoạt động và hành động trong tình yêu thương để chăm sóc chúng? Đó là một lời 'cảm ơn' có thể thay đổi di sản của bạn mãi mãi.

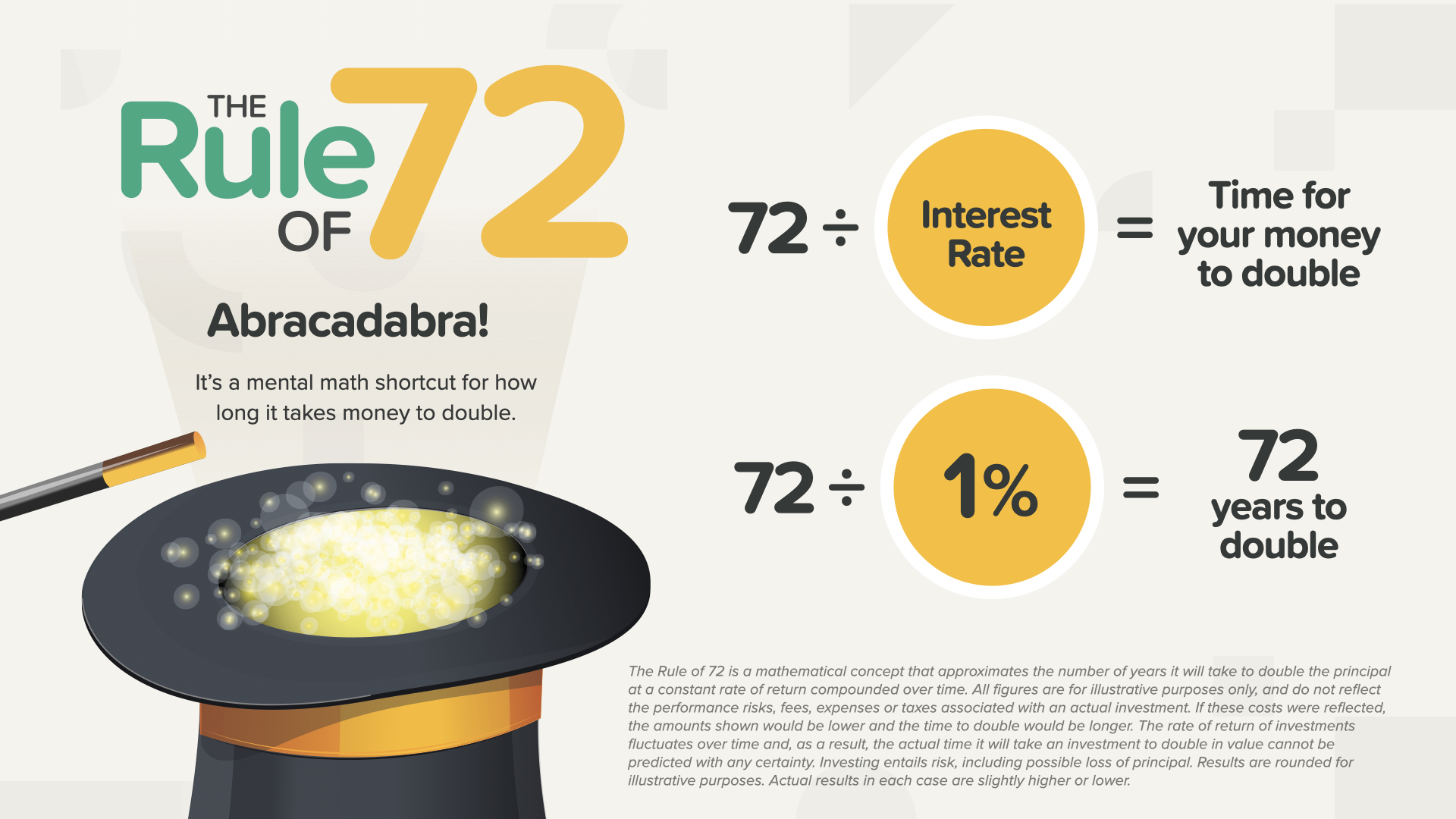

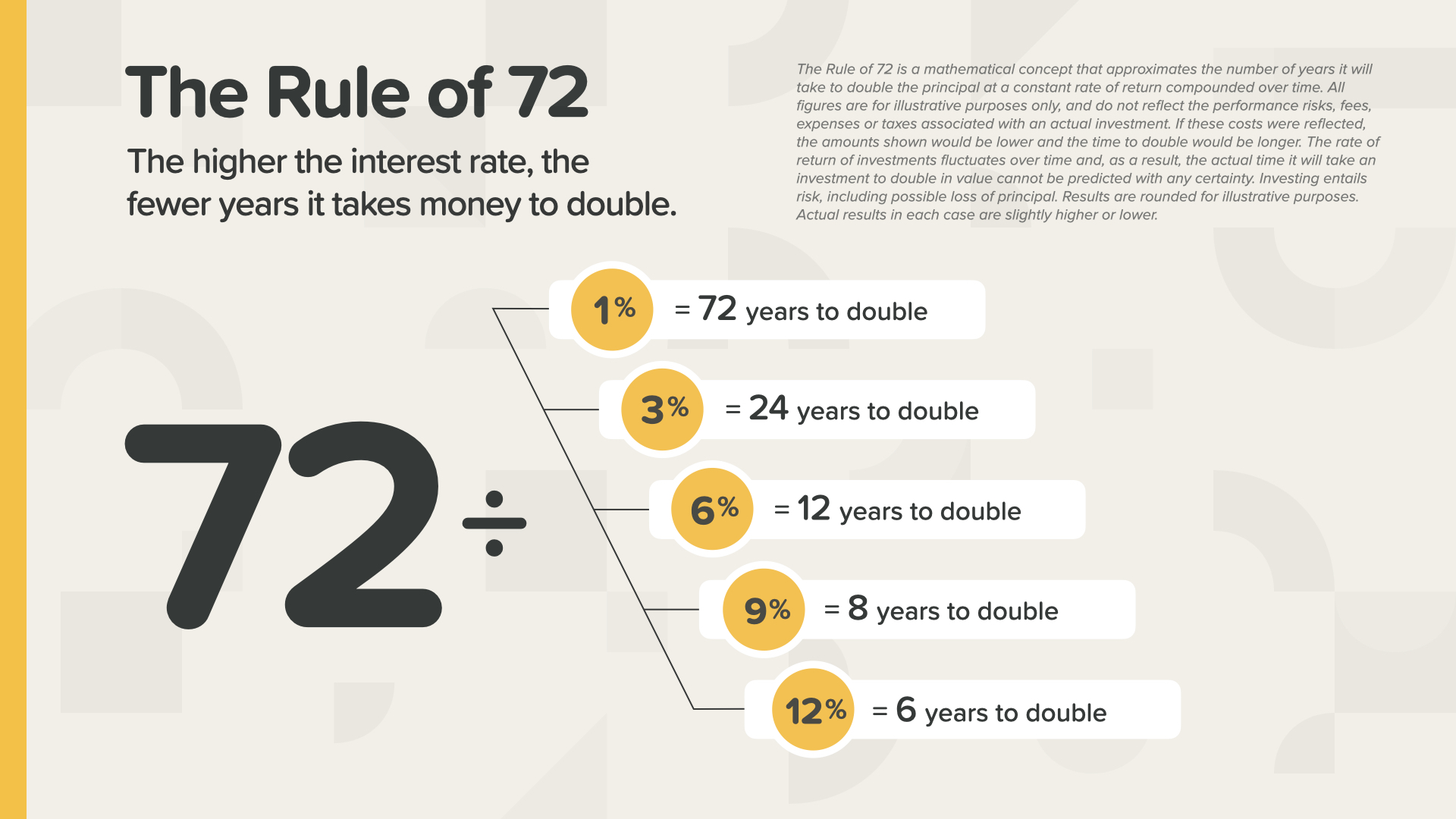

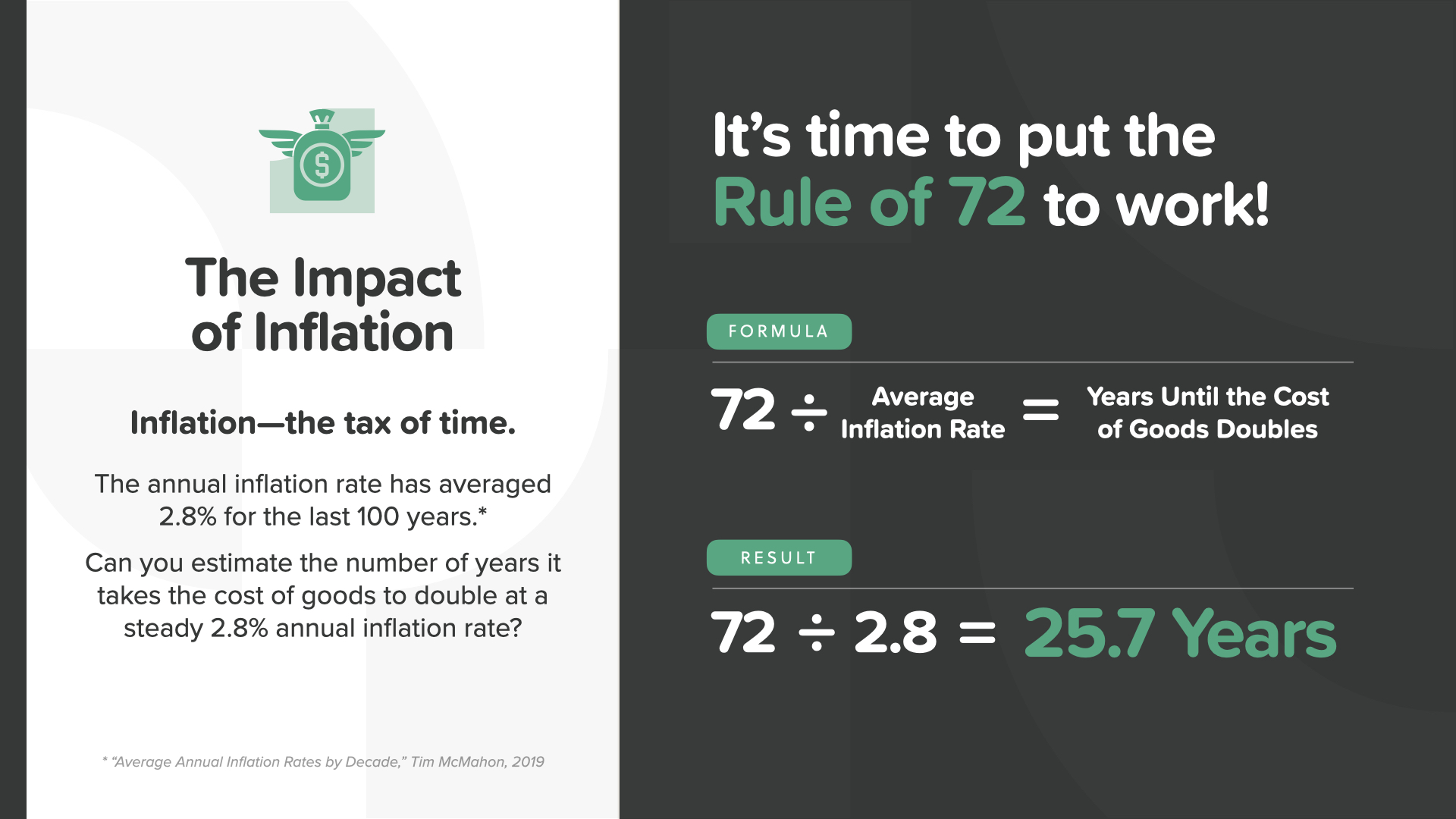

Bạn có vui không? Đây là phần tôi thích nhất. Đã đến lúc học Quy tắc 72. Có ai trong số các bạn từng nghe đến nó chưa? Đó là một lối tắt tính nhẩm ít người biết đến mà những người giàu có đã sử dụng trong nhiều năm. Mọi người đều nên biết. Bạn chỉ cần chia bất kỳ lãi suất nào cho số 72 và nó sẽ cho bạn biết mất bao lâu để tiền của bạn tăng gấp đôi. Nó có hiệu quả VỚI bạn nếu bạn tiết kiệm tiền. Nó có hiệu quả CHỐNG LẠI bạn nếu bạn vay tiền. Ở mức 1%, phải mất 72 năm để 1 đô la biến thành 2 đô la. Đó là một thời gian dài. Liệu có ai cố tình chọn điều đó không? Tuy nhiên, rất nhiều người chọn lãi suất thấp như vậy, hoặc thậm chí thấp hơn.

Như bạn thấy đấy, tỷ lệ lợi nhuận càng cao thì tiền của bạn càng tăng gấp đôi nhanh hơn. Ở mức 3%, cứ sau 24 năm… ở mức 6%, cứ sau 12 năm… ở mức 9%, cứ sau 8 năm… và ở mức 12%, cứ sau 6 năm. Giờ thì giống như vậy hơn.

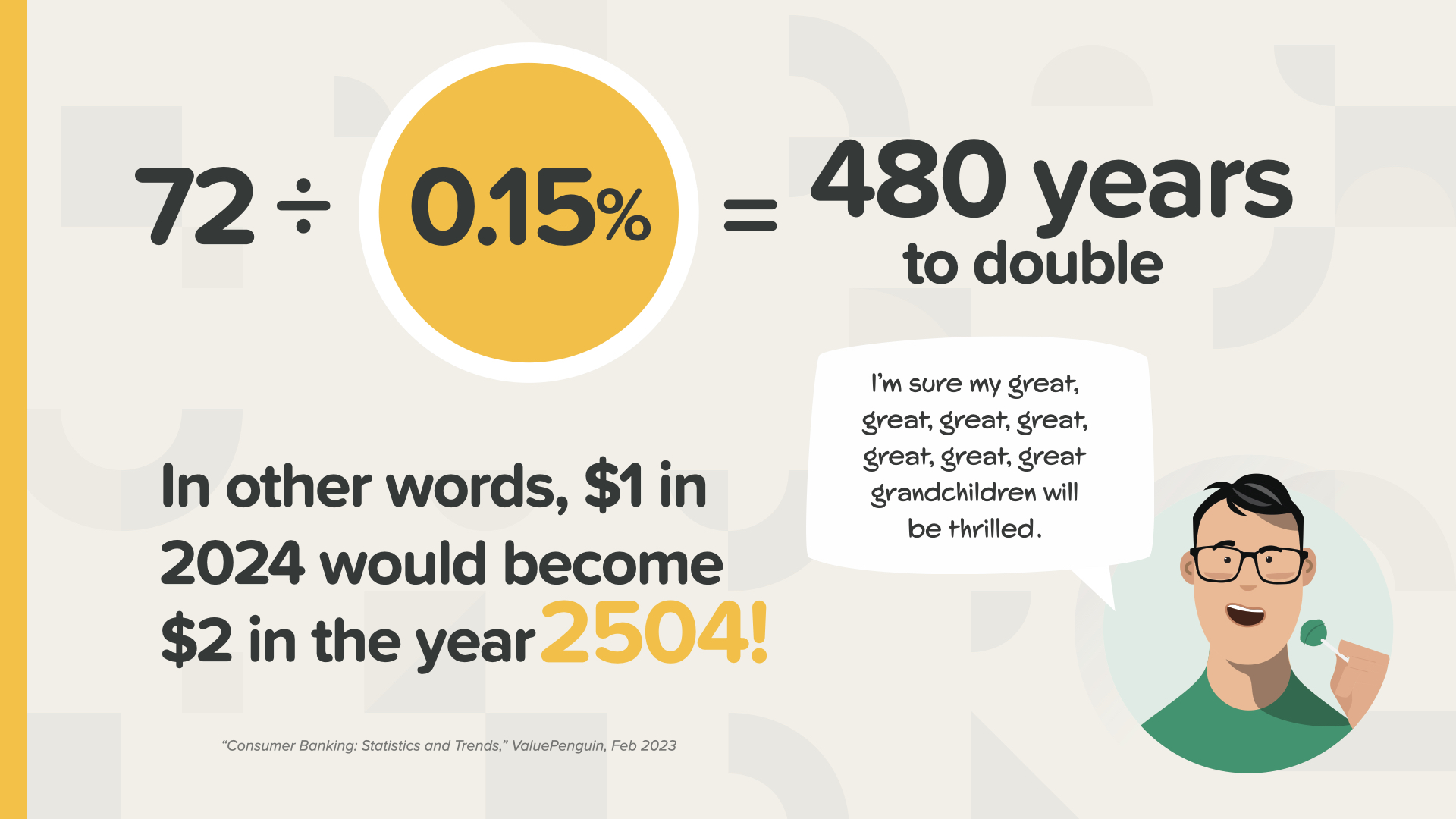

Với tỷ lệ hoàn vốn là 0,15%, nếu bạn chia cho 72, bạn sẽ mất 480 năm để tiền của bạn tăng gấp đôi. Đó là năm 2504! Như Clark nói, các cháu chắt, chắt, chắt, chắt, chắt, chắt của ông sẽ thích nó.

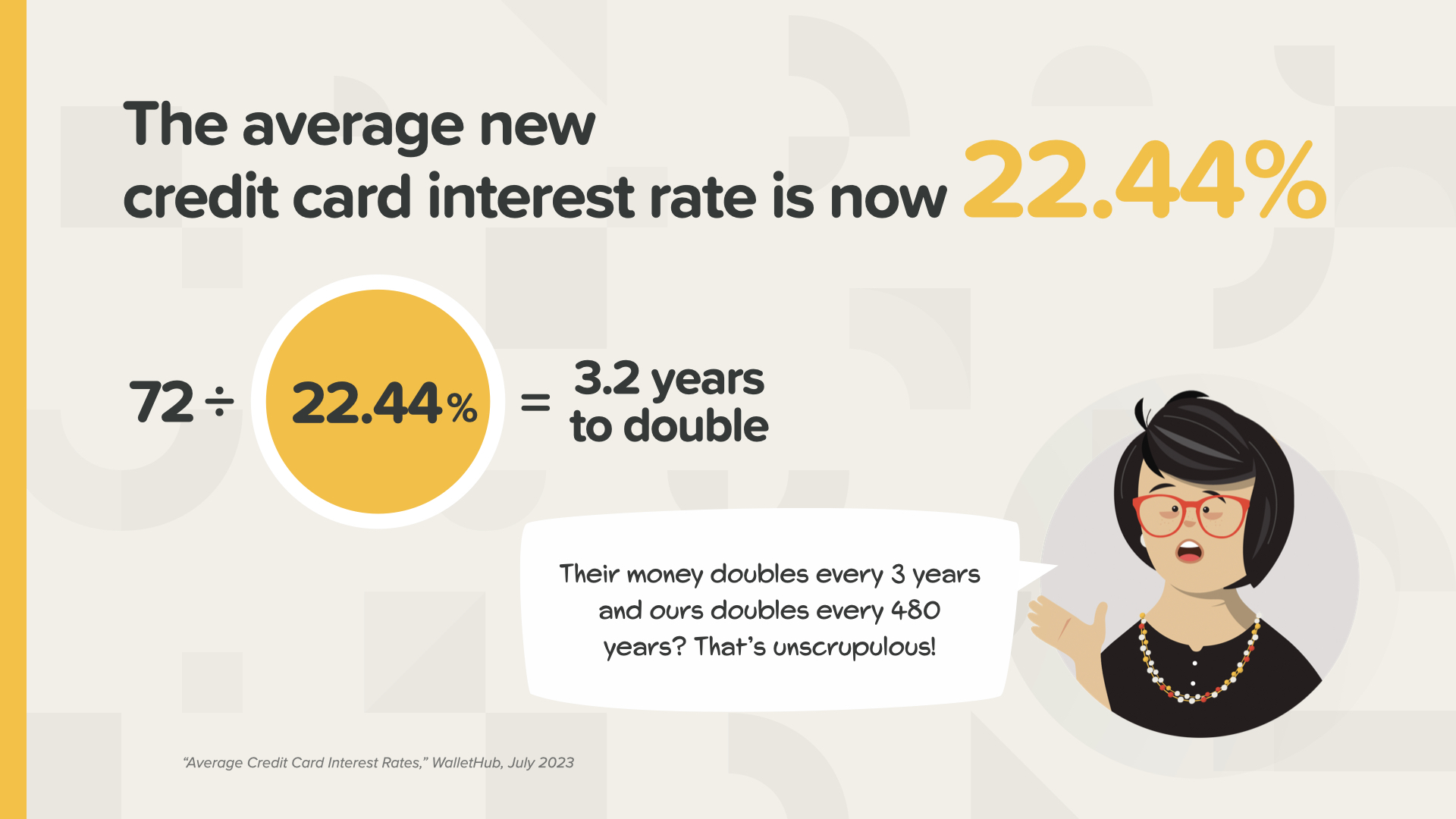

Và, để chúng ta hiểu rõ, cùng một nơi cung cấp cho bạn 0,15%, có thể tính phí bạn hơn 22% hoặc hơn cho một thẻ tín dụng. Điều đó có nghĩa là tiền của họ tăng gấp đôi sau mỗi 3,2 năm. Bây giờ bạn thấy tại sao tiêu đề phụ của cuốn sách là "Đừng trở thành kẻ ngốc". Bạn cần biết cách tiền hoạt động ngày hôm nay, không phải ngày mai—HÔM NAY.

Bây giờ, chúng tôi sẽ hướng dẫn bạn qua 7 cột mốc về tiền bạc. Đây là kế hoạch hành động từng bước được thiết kế để giúp bạn vạch ra lộ trình từ vị trí hiện tại của bạn đến sự an toàn và độc lập về tài chính. Tin tốt là không ai tiến quá xa hay tụt hậu quá xa để hưởng lợi từ những cột mốc này.

Mỗi cột mốc là một bước quan trọng giúp bạn đạt đến đỉnh cao tài chính của mình. Nhờ thời gian chúng ta dành cho nhau hôm nay, bạn sẽ nâng cao hiểu biết về tài chính theo từng khái niệm, từng chiến lược—học cách kiểm soát tài chính cá nhân, điều này sẽ giúp bạn tự tin thảo luận về tình hình của mình với một chuyên gia tài chính—điều mà chúng tôi thực sự khuyến khích.

Cột mốc đầu tiên là cột mốc mà bạn đang trên đường hoàn thành. Bạn đã bắt đầu Cột mốc số 1—Giáo dục tài chính—với phần đầu tiên của buổi học này. Bạn đang trở nên sẵn sàng hơn về mặt tài chính với mỗi slide chúng ta trình bày. Ngoài ra, hãy nhớ rằng chuyên gia tài chính là người tốt nhất để hỏi về các chi tiết. Tôi có thể thảo luận với bạn nếu bạn không có hoặc cần trợ giúp để chọn một chuyên gia. Đây là một cách khác để diễn đạt điều đó…

Trong cuộc chiến giành tiền của bạn, có 2 công cụ thiết yếu bạn cần để giành chiến thắng. Chúng tôi biết rằng điểm khởi đầu tốt nhất cho mọi người là kết hợp giáo dục tài chính với một chuyên gia tài chính. Hãy coi trọng việc giáo dục này. Bạn không nhận được điều này từ trường học, cha mẹ hoặc bạn bè. Hãy đối xử với tài chính của bạn với mức độ tận tụy mà bạn dành cho sức khỏe của mình. Tìm kiếm thông tin trên Google, đặt câu hỏi… nhưng sau đó hãy nhờ đến một người mà bạn tin tưởng, người làm công việc này để kiếm sống.

Bảo vệ đúng cách là Cột mốc số 2 vì một lý do quan trọng. Bạn cần bảo vệ bản thân và gia đình khỏi nguy cơ mất thu nhập hoặc tiền tiết kiệm trong tương lai trước khi bắt đầu phần còn lại của hành trình này. Nếu bạn qua đời sớm, gia đình bạn có thể không còn thu nhập của bạn ngoài việc không có bạn. Tiền tiết kiệm hiện tại của bạn có thể không đủ để chăm sóc họ.

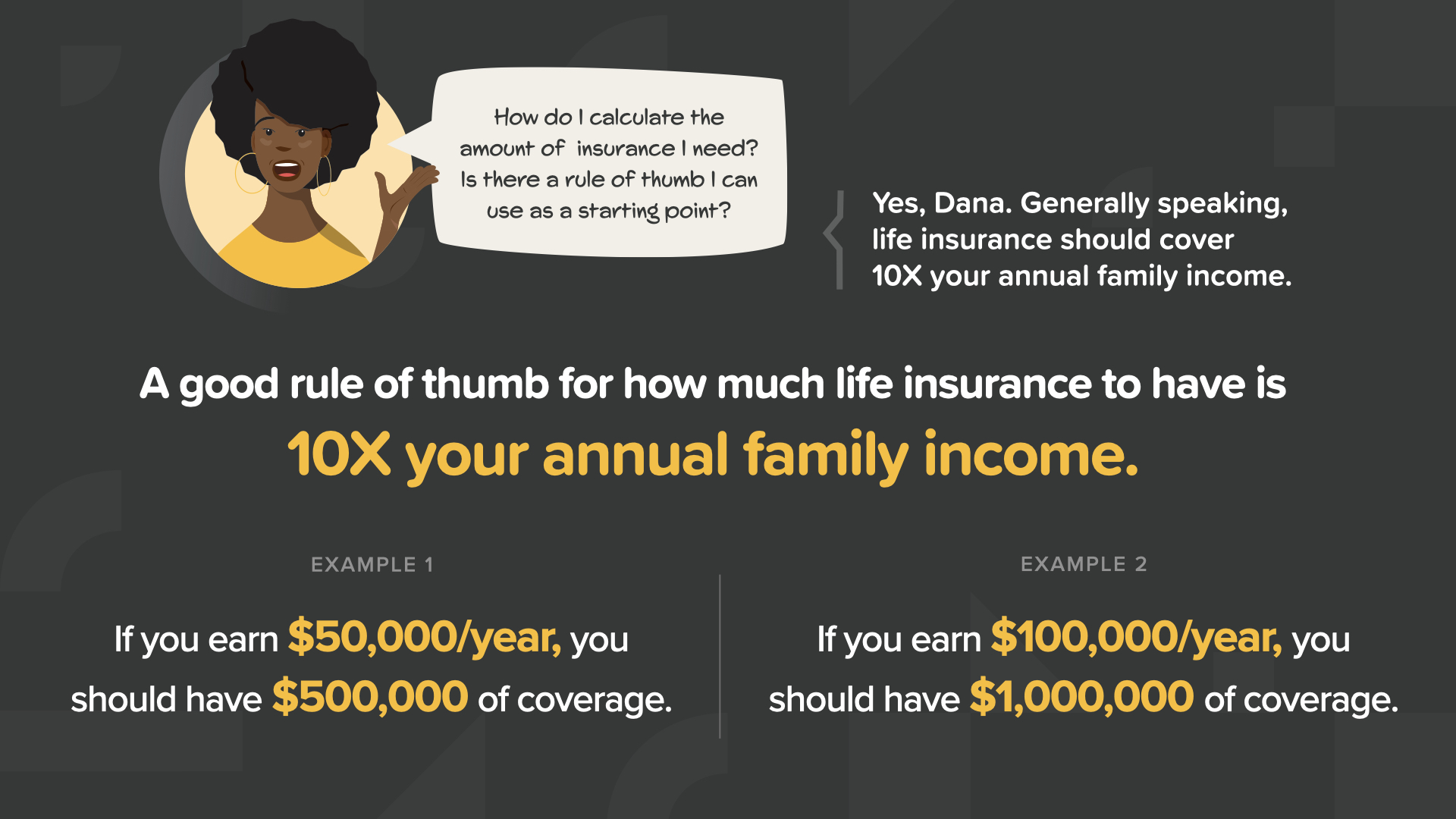

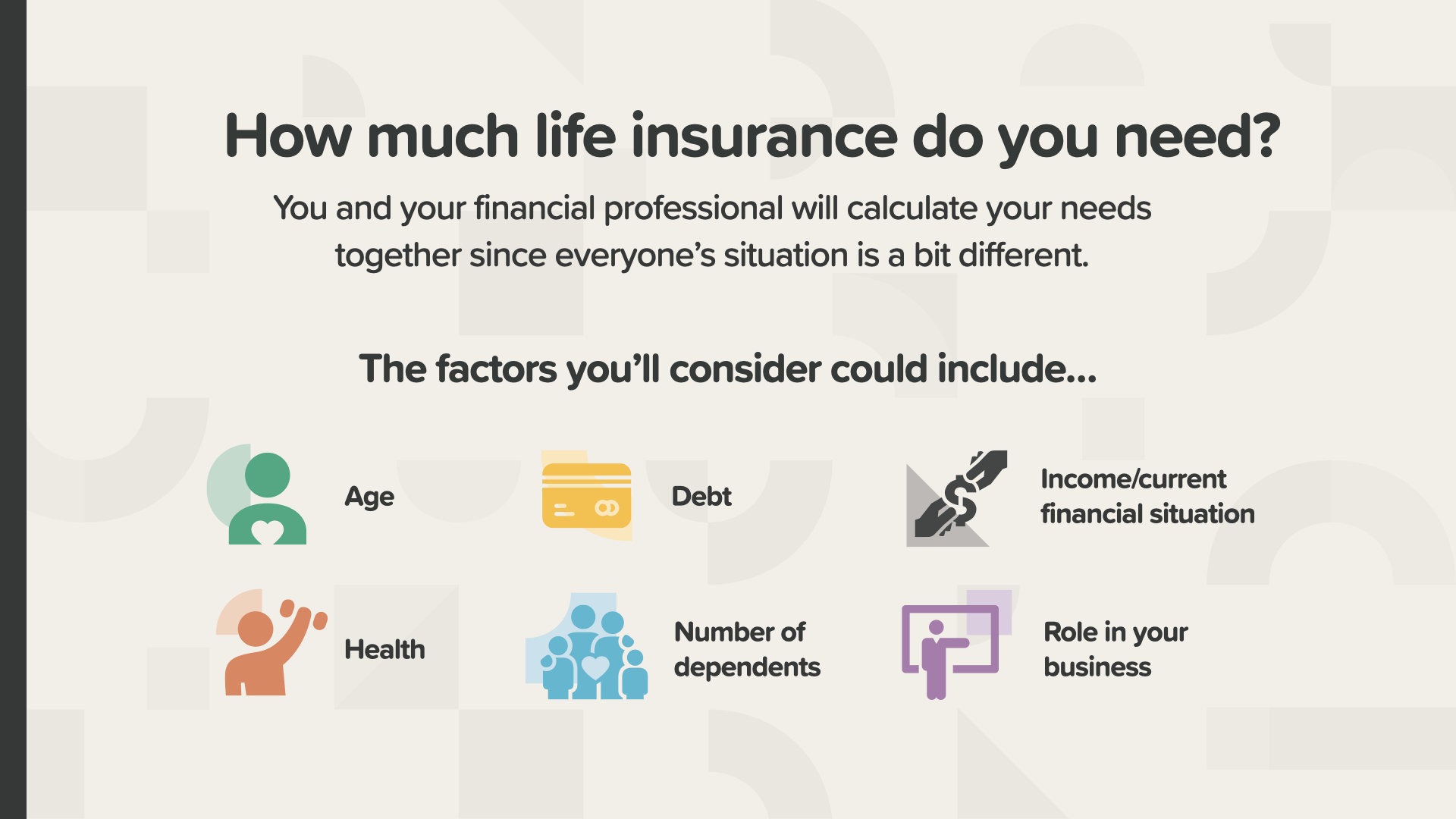

Bạn nên có bao nhiêu bảo hiểm nhân thọ? Câu trả lời là tùy thuộc vào hoàn cảnh của mỗi người. Tuy nhiên, theo nguyên tắc chung, chúng tôi khuyên bạn nên cân nhắc mua bảo hiểm nhân thọ có mức bảo hiểm ít nhất là 10X thu nhập gia đình hàng năm của bạn. Ví dụ, nếu bạn kiếm được 50.000 đô la/năm, bạn nên cân nhắc mua bảo hiểm 500.000 đô la. Với mức lợi nhuận thận trọng là 5%, lãi suất cho khoản tiền đó sẽ thay thế một nửa thu nhập của bạn.

Để tính toán cụ thể hơn về nhu cầu của gia đình bạn, hãy hỏi chuyên gia tài chính của bạn. Cùng nhau, bạn có thể xem xét các yếu tố như tuổi tác, số nợ, sức khỏe, số người phụ thuộc, vai trò của bạn trong doanh nghiệp và tình hình tài chính chung của bạn.

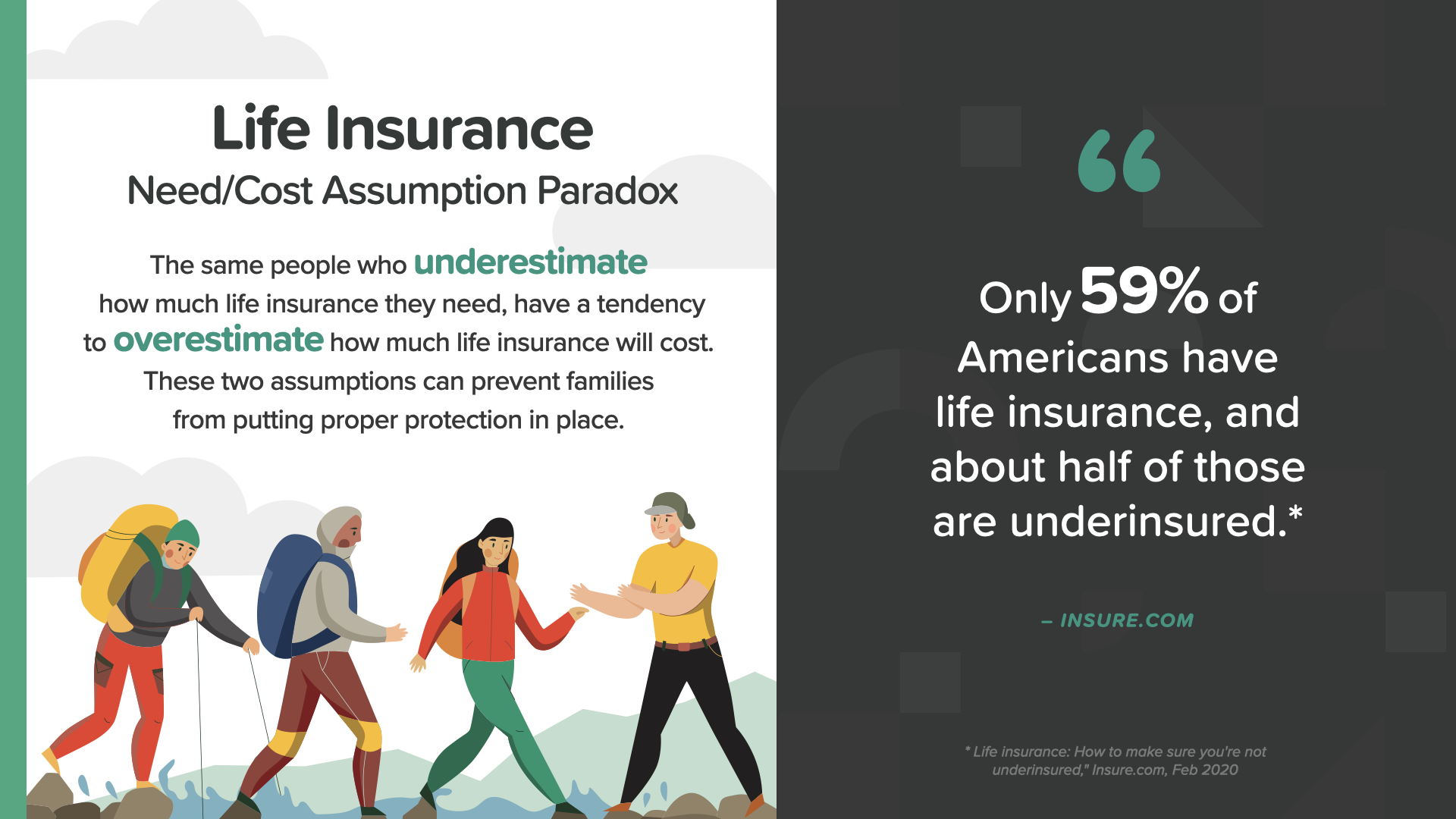

Những người đánh giá thấp mức độ cần thiết của bảo hiểm nhân thọ cũng có xu hướng đánh giá quá cao mức chi phí phải trả. Cả hai giả định này đều có thể khiến các gia đình không có biện pháp bảo vệ phù hợp. Như insure.com đã nói, “Chỉ có 59% người Mỹ có bảo hiểm nhân thọ và khoảng một nửa trong số đó được bảo hiểm không đầy đủ”.

Bảo hiểm nhân thọ được chia thành hai loại cơ bản: Tạm thời và Vĩnh viễn. Trước tiên, chúng ta hãy xem Bảo hiểm nhân thọ tạm thời, thường được gọi là bảo hiểm "Có kỳ hạn". Nó được gọi như vậy vì nó cung cấp bảo vệ bảo hiểm nhân thọ trong một khoảng thời gian nhất định—như 10, 20 hoặc 30 năm. Đây là loại bảo hiểm nhân thọ có giá cả phải chăng nhất hiện có vì nó cung cấp một tính năng cốt lõi—quyền lợi tử vong, là số tiền được trả cho người thụ hưởng khi người được bảo hiểm qua đời—và vì nó hết hạn sau thời hạn.

Với bảo hiểm nhân thọ có thời hạn, bạn có thể có sự bảo vệ tài chính cho gia đình hoặc doanh nghiệp của mình với khoản thanh toán hàng tháng tương đối nhỏ. Điều này có thể phù hợp với bất kỳ ai có ngân sách hạn chế trong thời kỳ có trách nhiệm tài chính cao—như nuôi con, trả các khoản như thế chấp hoặc học phí đại học—và điều hành công ty của bạn nếu bạn là chủ doanh nghiệp.

Nhưng điều gì sẽ xảy ra khi thời hạn bảo hiểm của bạn kết thúc? Có hai kịch bản bạn có thể xem xét. Kịch bản 1 là nếu bạn không cần bảo hiểm nữa, bạn có thể đơn giản để hợp đồng bảo hiểm của mình kết thúc. Không rắc rối, không lộn xộn. Nhưng nếu sau thời hạn, bạn vẫn cần bảo hiểm vì bạn vẫn đang trả tiền nhà hoặc bạn là một cặp vợ chồng có thu nhập duy nhất thì sao? Hoặc có thể bạn đang nuôi con hoặc cháu đã trưởng thành—hoặc bạn vẫn đang điều hành công ty của mình? Vì những lý do này và những lý do khác, bạn có thể cân nhắc Kịch bản 2—giữ nguyên bảo hiểm có thời hạn của mình.

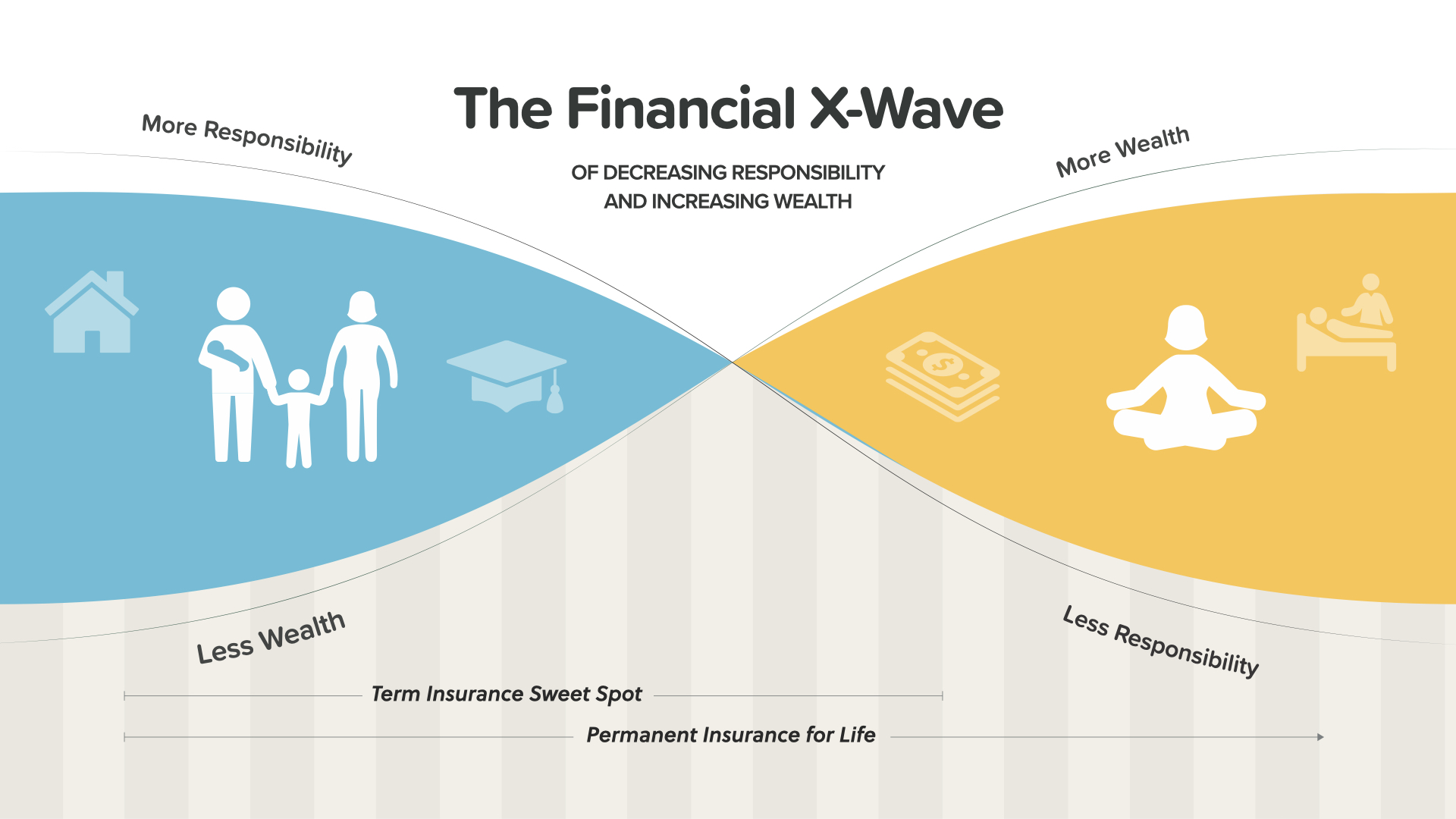

Đây là những gì chúng tôi gọi là "Sóng X tài chính". Trong những năm tháng trẻ hơn của bạn—được biểu thị bằng màu xanh lam ở bên trái—bạn thường có nhiều trách nhiệm hơn và ít tích lũy được của cải hơn. Trong những năm tháng sau này—phía màu vàng—kế hoạch là để tích lũy được của cải của bạn tăng lên khi trách nhiệm của bạn hy vọng sẽ giảm xuống. Bảo hiểm có kỳ hạn thường hữu ích nhất khi trách nhiệm của bạn cao hơn và của cải thấp hơn—phía bên trái. Nếu hai yếu tố này đảo ngược sau này trong cuộc sống theo kế hoạch, bảo hiểm có kỳ hạn trở nên kém thực tế hơn. Chuyên gia tài chính của bạn có thể giúp bạn xem xét cách Sóng X có thể được áp dụng vào tình huống của bạn.

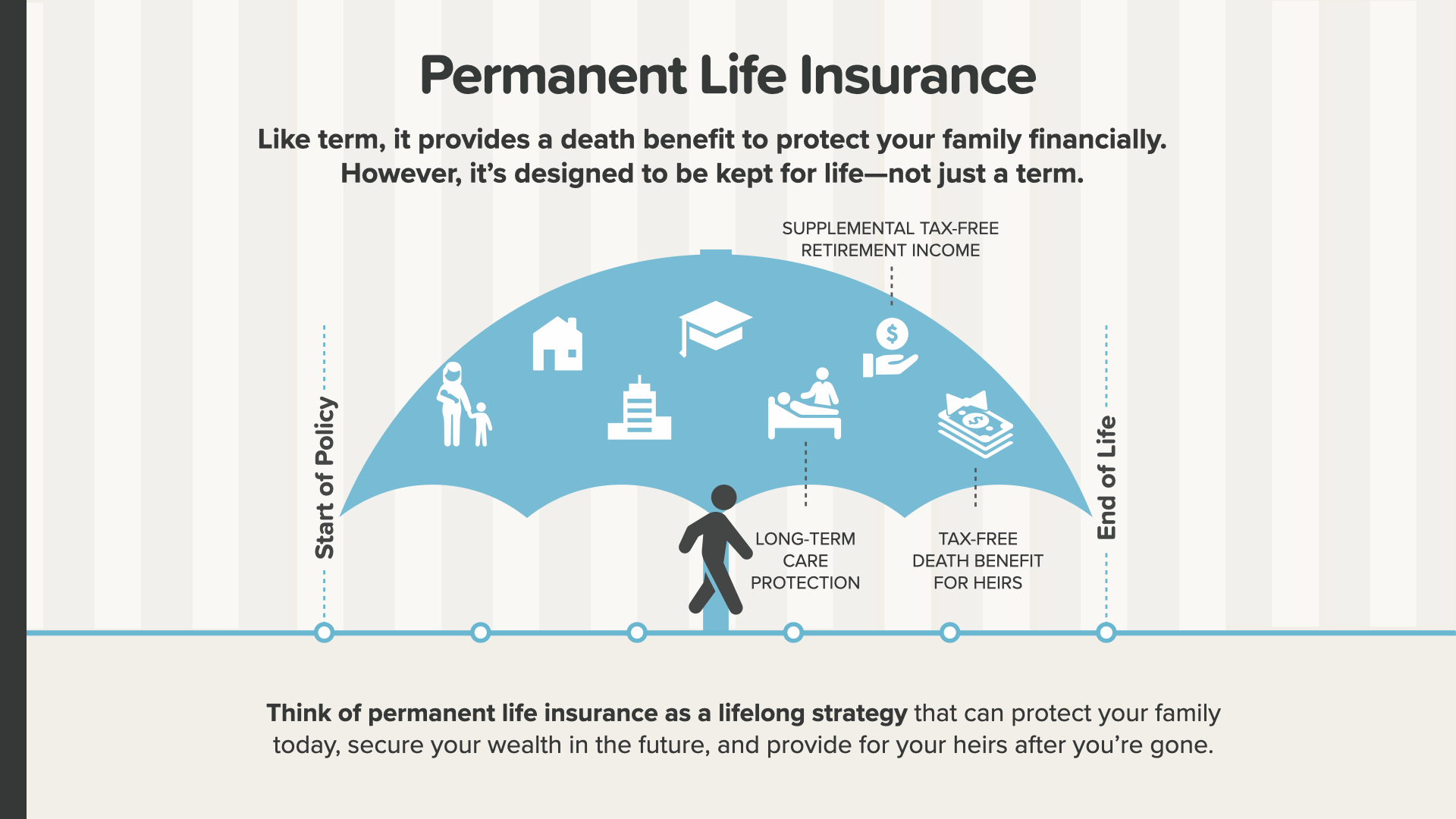

Bây giờ, chúng ta hãy xem xét bảo hiểm nhân thọ vĩnh viễn. Giống như bảo hiểm có kỳ hạn, nó cung cấp quyền lợi tử vong để bảo vệ gia đình bạn về mặt tài chính; tuy nhiên, bảo hiểm vĩnh viễn được thiết kế để duy trì và bảo vệ bạn trong suốt cuộc đời—không chỉ trong một thời gian giới hạn. Hãy nghĩ về bảo hiểm nhân thọ vĩnh viễn như một chiến lược trọn đời có thể bảo vệ gia đình bạn ngày hôm nay, đảm bảo tài sản của bạn trong tương lai và chu cấp cho gia đình bạn sau khi bạn qua đời.

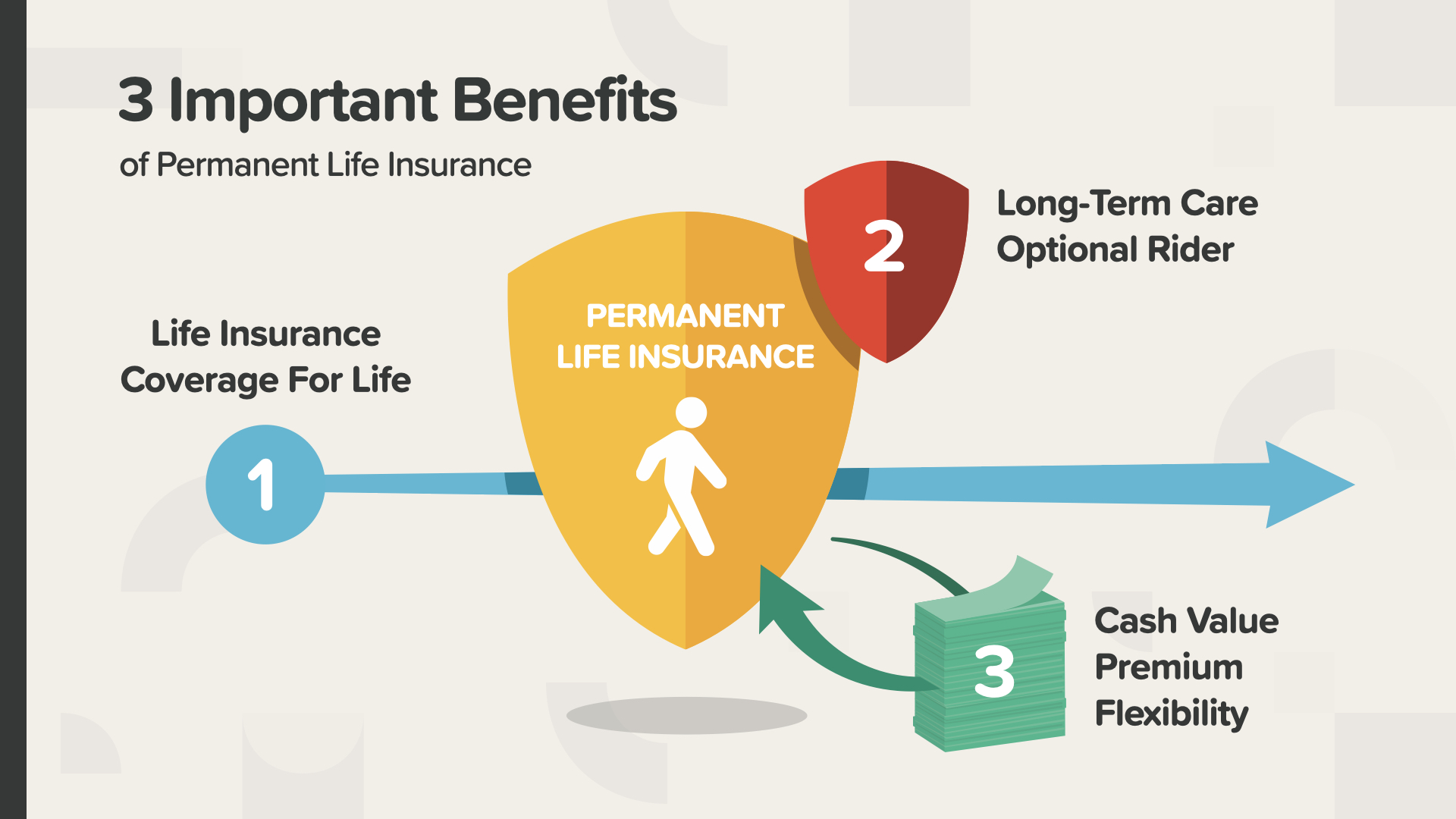

Có 3 lợi ích quan trọng của bảo hiểm nhân thọ vĩnh viễn. Lợi ích đầu tiên là bảo vệ bảo hiểm nhân thọ cho toàn bộ cuộc đời của bạn. Thứ hai—với nhiều hợp đồng bảo hiểm nhân thọ vĩnh viễn, bạn có thể thêm dịch vụ chăm sóc dài hạn như một điều khoản bổ sung tùy chọn. Và lợi ích thứ ba là giá trị tiền mặt tích lũy của bạn, có thể mang lại cho bạn sự linh hoạt với các khoản phí bảo hiểm—điều này có nghĩa là nếu vì lý do nào đó bạn không thể trả phí bảo hiểm, bạn có thể trả từ giá trị tiền mặt của mình.

Hãy cùng thảo luận về thành phần giá trị tiền mặt của bảo hiểm nhân thọ vĩnh viễn là gì và tại sao nó lại quan trọng đến vậy. Một phần phí bảo hiểm hàng tháng của bạn được dành riêng trong một tài khoản tăng dần trong suốt thời hạn hợp đồng bảo hiểm của bạn. Số tiền trong tài khoản đó là tiền mặt tích lũy của bạn và có thể được sử dụng để tài trợ cho các giao dịch mua trong tương lai—bạn sẽ thấy một vài khả năng trên màn hình ở đó. Ngoài việc không có rủi ro thị trường, tăng trưởng miễn thuế, thu nhập và di sản như chúng tôi vừa đề cập, giá trị tiền mặt của bảo hiểm nhân thọ cũng có thể chống lại chủ nợ—có nghĩa là chủ nợ không thể truy đòi. Khi bạn xem xét tất cả chúng cùng nhau, những lợi thế của quyền lợi giá trị tiền mặt rất mạnh mẽ.

Bảo hiểm chăm sóc dài hạn—LTC—giúp chi trả các chi phí thực tế có thể tăng lên. Nó có thể được sử dụng để thanh toán cho các dịch vụ đủ điều kiện như chăm sóc tại nhà dưỡng lão, chăm sóc sức khỏe tại nhà, chăm sóc hỗ trợ sinh hoạt hoặc chăm sóc ban ngày cho người lớn. Và bạn không bao giờ biết liệu—HOẶC KHI NÀO—bạn có thể cần đến nó.

VÀ nếu bạn làm vậy… nhu cầu chăm sóc dài hạn trung bình—nếu hơn một năm—kéo dài 3,9 năm. Như bạn có thể thấy ở đây, tổng chi phí trung bình có thể là một khoản chi phí khổng lồ nếu không được bảo hiểm chi trả. Chi phí không có phạm vi bảo hiểm LTC có thể làm cạn kiệt một hoặc nhiều tài sản tiết kiệm mà bạn đang trông cậy cho tương lai.

Có một vài lựa chọn chăm sóc dài hạn mà bạn nên xem xét. Lựa chọn đầu tiên là một chính sách độc lập, truyền thống. Ngay cả khi bạn không có bảo hiểm nhân thọ, bạn vẫn có thể trực tiếp đến một công ty bảo hiểm để mua một chính sách LTC độc lập. HOẶC—nếu có, bạn có thể thêm một điều khoản bổ sung vào chính sách bảo hiểm nhân thọ vĩnh viễn của mình với một khoản phí bổ sung. Mọi người nên xem xét tùy chọn này.

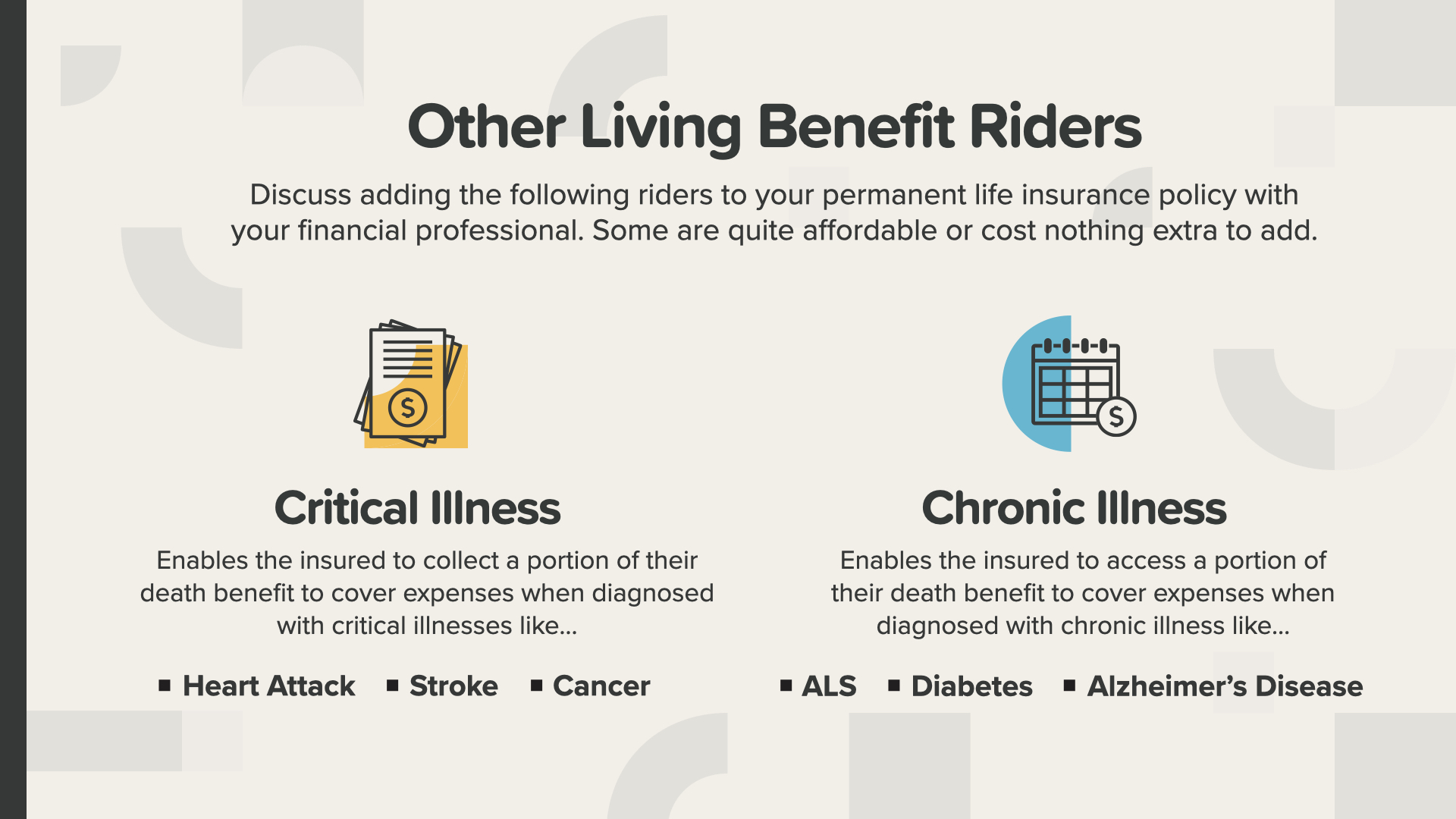

Người đi kèm chăm sóc dài hạn không phải là người đi kèm duy nhất có sẵn. Bạn cũng có thể cân nhắc các quyền lợi sống khác như người đi kèm bệnh hiểm nghèo và bệnh mãn tính có thể giúp cứu vãn tình hình nếu bạn gặp bất kỳ thách thức sức khỏe nào như bạn thấy trên màn hình. Bạn nên thảo luận về việc thêm những người đi kèm này vào hợp đồng bảo hiểm nhân thọ vĩnh viễn của mình với chuyên gia tài chính. Một số không tốn kém hoặc thậm chí không mất thêm chi phí nào để thêm vào.

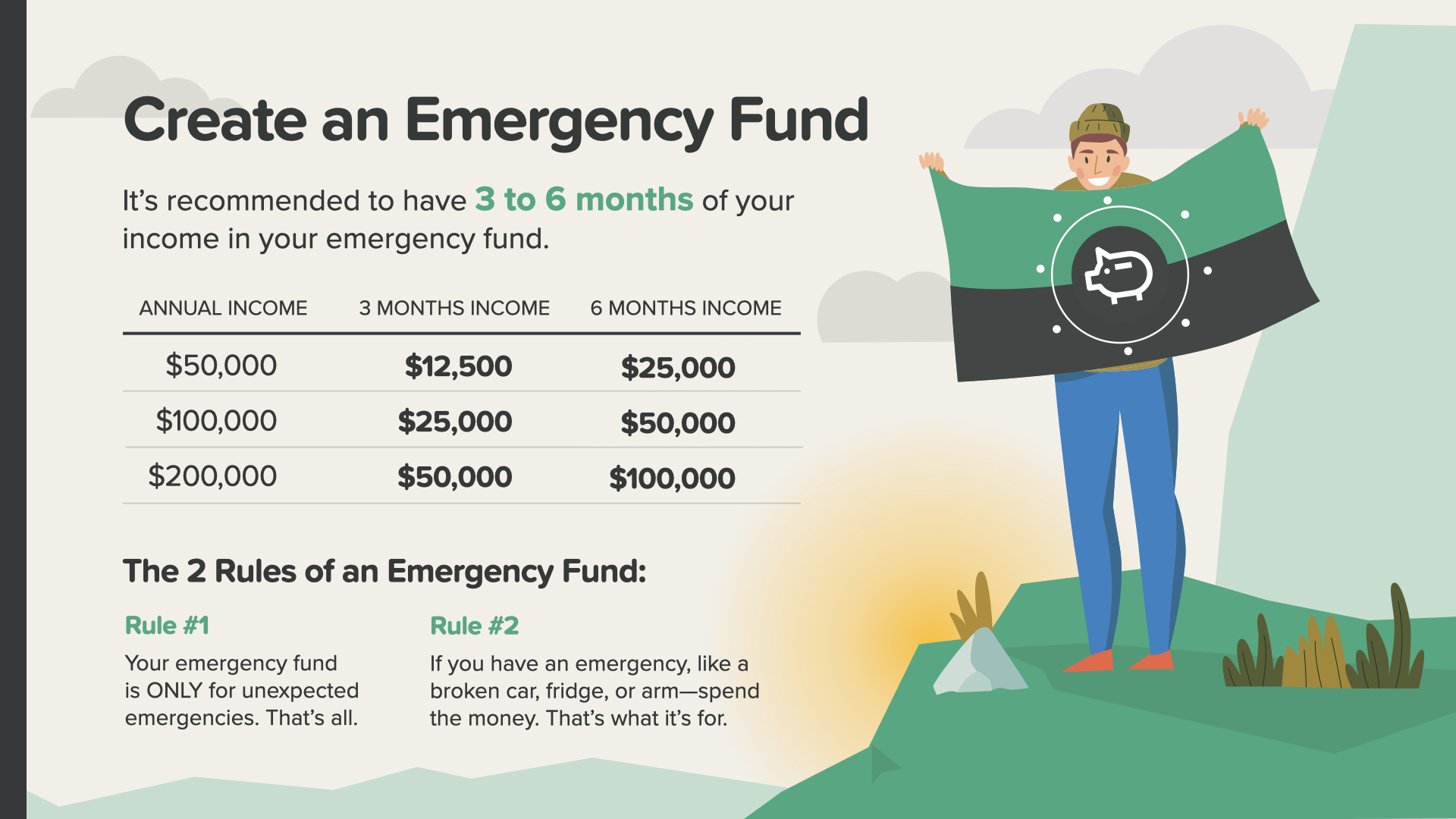

Khi bạn đã hoàn thành Mốc số 2, đã đến lúc giải quyết Mốc số 3—tạo quỹ khẩn cấp. Chúng tôi khuyên bạn nên tiết kiệm ít nhất 3-6 tháng thu nhập hàng năm của mình để chuẩn bị cho bất kỳ khoản chi phí bất ngờ nào như hóa đơn y tế không lường trước, sửa chữa hoặc thay thế đồ gia dụng và những rắc rối như sửa chữa ô tô lớn. Và đừng quên, tốn kém nhất trong tất cả, có thể là tình trạng thất nghiệp.

Nếu hiện tại bạn đang sống dựa vào tiền lương hàng tháng—giống như nhiều người khác hiện nay—quỹ khẩn cấp của bạn có thể là lớp bảo vệ giúp bạn tránh khỏi thảm họa tài chính nếu có chuyện gì xảy ra. Hãy xem các mẫu thu nhập hàng năm này và số tiền bạn cần cho hướng dẫn thu nhập 3-6 tháng của chúng tôi. Có 2 quy tắc của Quỹ khẩn cấp… Quy tắc số 1 - Quỹ khẩn cấp của bạn CHỈ dành cho các trường hợp khẩn cấp bất ngờ. Chỉ vậy thôi. Không dành cho quà tặng, kỳ nghỉ hoặc đợt bán hàng giảm giá. Và không quan trọng nếu nó nằm trong tài khoản séc, tài khoản tiết kiệm hay tài khoản riêng của bạn—miễn là bạn không bị cám dỗ sử dụng nó cho bất kỳ mục đích nào khác ngoài trường hợp khẩn cấp thực sự. Quy tắc số 2 - Nếu bạn cần sử dụng quỹ khẩn cấp để sửa ô tô, thay tủ lạnh hoặc đến phòng cấp cứu, đừng ngần ngại sử dụng số tiền này. Đó là mục đích của nó để bạn không phải phụ thuộc vào thẻ tín dụng hoặc mắc nợ. Chỉ cần đảm bảo rằng sau đó bạn thêm lại một ít tiền mỗi tháng cho đến khi quỹ khẩn cấp của bạn đầy trở lại.

Sau khi làm việc với chuyên gia tài chính để cân đối quỹ bảo vệ và quỹ khẩn cấp phù hợp, đã đến lúc nói về việc quản lý nợ của bạn—Mốc quan trọng số 4. Trước khi có thể tận hưởng hoàn toàn sự an toàn và độc lập về tài chính, bạn cần xem xét thói quen chi tiêu của mình và cố gắng giảm bớt, và cuối cùng là xóa bỏ, nợ nần.

Ngày nay, người Mỹ trung bình có 28.900 đô la nợ cá nhân, không bao gồm thế chấp—và nhiều người còn nợ nhiều hơn thế nữa. Và đừng quên rằng hơn một nửa người Mỹ phải chịu đựng một số loại lo lắng liên quan đến nợ nần. Khi nợ được xóa bỏ, chúng ta có thể tận hưởng cuộc sống trọn vẹn hơn và tự do hơn. Vì vậy, đây là 5 mẹo để loại bỏ và tránh xa nợ nần… Biết những gì bạn nợ, không còn thanh toán trễ, theo đuổi từng khoản nợ một, ngừng tính phí và hủy các đăng ký không sử dụng và cân nhắc việc tái cấp vốn thế chấp của bạn.

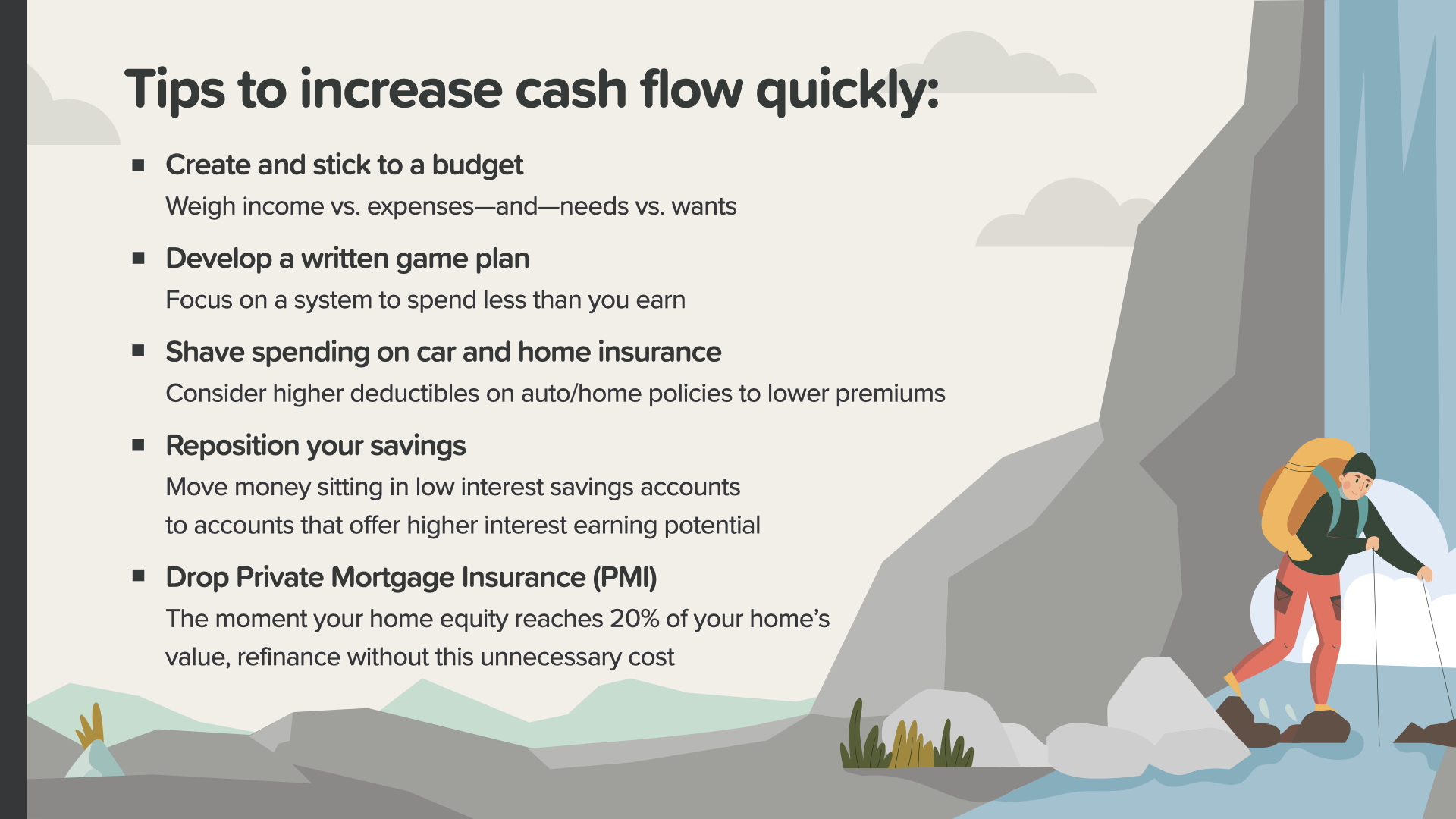

Tăng dòng tiền của bạn là Cột mốc số 5. Trong khi những kẻ ngốc phàn nàn về việc mọi thứ eo hẹp như thế nào, những người giàu có đang lên kế hoạch giải phóng thêm dòng tiền. Điều này có nghĩa là tìm cách kiếm thêm thu nhập và quản lý chi tiêu tốt hơn. Hãy cùng tìm hiểu cách thực hiện điều này…

Sau đây là một số điều bạn có thể làm để tăng dòng tiền của mình…

• Tạo và tuân thủ ngân sách

• Phát triển một kế hoạch trò chơi bằng văn bản

• Giảm chi tiêu cho các khoản chi phí như bảo hiểm xe hơi và nhà ở

• Định vị lại khoản tiết kiệm của bạn

• Hủy Bảo hiểm thế chấp tư nhân—PMI—cho khoản thế chấp của bạn, nếu bạn đủ điều kiện.

Hãy luôn nhớ rằng chuyên gia tài chính có thể giúp bạn thực hiện những ý tưởng này và hơn thế nữa.

Có 3 động thái lớn giúp tăng cường dòng tiền của bạn:

Bạn có thể thêm một công việc phụ - Kiếm thêm thu nhập gần như luôn là cách nhanh hơn để đạt được mục tiêu tài chính của bạn so với việc chỉ cố gắng chi tiêu ít hơn. Một cuộc khảo sát gần đây cho thấy 45% người lao động Hoa Kỳ có một công việc phụ kiếm được trung bình 1.122 đô la mỗi tháng. Có lẽ đã đến lúc bạn nên tham gia.

Hoặc có thể bắt đầu một doanh nghiệp - Các cơ hội kinh doanh chi phí thấp đang ở ngoài kia. Tìm ra vấn đề mà mọi người gặp phải và tìm cách giải quyết. Bằng cách trở thành một doanh nhân bán thời gian, bạn có thể tận dụng thời gian ngoài công việc chính của mình. Khi thu nhập của bạn tăng lên, một khoảnh khắc có thể sớm đến khi bạn chuyển từ làm nhân viên sang làm doanh nhân toàn thời gian với khả năng kiểm soát dòng tiền của mình nhiều hơn.

Đừng quên bạn có thể điều chỉnh các khoản trợ cấp W-2 của mình - Một số người ăn mừng khi nhận được khoản hoàn thuế lớn mỗi năm. Nếu đó là bạn, hãy cân nhắc điều này: Bằng cách điều chỉnh các khoản trợ cấp W-2 của mình, bạn có thể có nhiều tiền mặt hơn trong tiền lương của mình trong suốt cả năm thay vì phải nộp cho IRS. Nhưng vui lòng tham khảo ý kiến chuyên gia thuế của bạn trước khi thực hiện bất kỳ thay đổi nào.

Cột mốc số 6 là một cột mốc lớn VÀ thú vị—tập trung vào việc Xây dựng sự giàu có. Đây là Cột mốc mà kết quả xuất hiện trên dòng cuối cùng của bạn. Đây là nơi bạn tránh được tác động của thuế, thua lỗ và lạm phát và cố gắng hết sức để tích lũy và tăng giá trị tài sản ròng của mình.

Với khả năng sống lâu hơn có thể kéo dài thêm nhiều năm cho cuộc sống của bạn, điều đó đặt ra một câu hỏi. Liệu sự giàu có của bạn có kéo dài được lâu như bạn không? Bạn phải có khả năng trả lời câu hỏi đó.

Ngoài ra, còn có 4 mối đe dọa mà mọi người xây dựng sự giàu có phải vượt qua. Hãy coi chúng như những kẻ thù xây dựng sự giàu có của bạn. Mỗi kẻ thù sẽ tấn công bạn theo một hướng khác nhau. Để đánh bại chúng, chúng ta sẽ phải giải quyết từng kẻ thù một. Hãy bắt đầu với một trong những kẻ thù tệ nhất—chần chừ. Như một câu trích dẫn đã nói, sự trì hoãn chính là hình thức tự phá hoại bản thân mà chúng ta yêu thích nhất. Sau đó, chúng ta sẽ phân tích các khoản lỗ trên thị trường, lạm phát và tất nhiên là thuế.

Lạm phát cũng được gọi là "thuế thời gian". Tỷ lệ lạm phát hàng năm trung bình ở mức 2,8% trong 100 năm qua. Bạn có thể ước tính được bao nhiêu năm để chi phí hàng hóa tăng gấp đôi ở mức lạm phát hàng năm ổn định là 2,8% không? Đã đến lúc áp dụng kiến thức về Quy tắc 72 của bạn! Câu trả lời là gần 26 năm! Bạn có thể thấy rằng một trong những lý do thiết yếu để tạo ra sự giàu có bằng cách sử dụng sức mạnh của lãi kép là để đi trước lạm phát. Khi bạn biết rằng kẻ thù này đang dần làm mất giá tiền tiết kiệm của bạn bằng cách tăng chi phí hàng hóa, điều đó sẽ thúc đẩy bạn cam kết hơn nữa với chiến lược xây dựng tăng trưởng của mình. Đừng để nó làm bạn sợ. Hãy để nó thúc đẩy bạn hành động!

Kẻ thù tiếp theo của việc xây dựng sự giàu có là tác động của tổn thất. Thường bị đánh giá thấp, đây là mối đe dọa có thể phá hủy mục tiêu tiết kiệm của bạn và buộc bạn phải điều chỉnh lối sống khi nghỉ hưu. Sau đây là một hình ảnh đơn giản minh họa cách mọi người tính toán sai tác động của tổn thất. Nếu bạn mất 50% số tiền đầu tư của mình (điều này đã xảy ra hai lần trên thị trường chứng khoán trong 20 năm qua), bạn sẽ cần bao nhiêu phần trăm lợi nhuận để quay lại mức 100%? Câu trả lời là 50%—đúng không? SAI! Cần phải tăng 100% sau khi mất 50% để quay lại mức hòa vốn. Điều đó không dễ thực hiện, đó là lý do tại sao việc bảo vệ những gì bạn đã có lại quan trọng đến vậy. Có lẽ đây là lý do tại sao Warren Buffett từng nói câu này về đầu tư: "Quy tắc số 1: Không bao giờ mất tiền. Quy tắc số 2: Không bao giờ quên quy tắc số 1." Vậy bạn có thể làm gì để ngăn ngừa thua lỗ? Đầu tiên, hãy xem xét mọi lựa chọn để giảm thiểu rủi ro. Thứ hai, hãy cân nhắc cách tốt nhất để đa dạng hóa danh mục đầu tư của bạn. Và thứ ba, hãy sử dụng các phương tiện tài chính phù hợp với tình hình của bạn. Hãy nhớ rằng, đừng trì hoãn. Hãy cân nhắc đến lạm phát. Và hãy trao đổi với chuyên gia tài chính của bạn về các cách để giảm thiểu—hoặc loại bỏ—tác động của thua lỗ khỏi chiến lược của bạn.

Và cuối cùng, tác động của thuế—con khỉ đột nặng 800 pound của các mối đe dọa xây dựng sự giàu có. Không ai thích trả thuế—đặc biệt là khi bạn đang chuẩn bị nghỉ hưu. Chiến lược thuế mà bạn áp dụng ngày hôm nay có thể quyết định số tiền bạn giữ lại, số tiền bạn trả cho chính phủ và cuối cùng là số tiền bạn để lại cho con cái. Hiểu được cách các phương tiện tài chính được đánh thuế khác nhau có thể giúp bạn đưa ra các quyết định chiến lược có thể mang lại lợi nhuận lớn trong tương lai.

Nếu bạn tiết kiệm 10.000 đô la ở tuổi 29 và kiếm được lợi nhuận hàng năm 9% mỗi năm, bạn sẽ có 250.000 đô la khi bạn 65 tuổi. Hãy suy nghĩ như một người nông dân trong một giây. Bạn muốn trả thuế cho hạt giống hay thu hoạch? Tất nhiên, tùy theo cái nào nhỏ hơn - thường là thứ bạn bắt đầu. Một người nông dân muốn trả thuế cho hạt giống - chứ không phải thu hoạch. Một nhà đầu tư muốn trả thuế cho số tiền trước khi nó lớn lên, chứ không phải sau đó. Bạn phải trả thuế ngay bây giờ, sau này hoặc không bao giờ. Cái nào sẽ áp dụng cho bạn? Tùy thuộc vào phương tiện bạn chọn. Một lần nữa, đây là lúc một chuyên gia tài chính có thể giúp bạn.

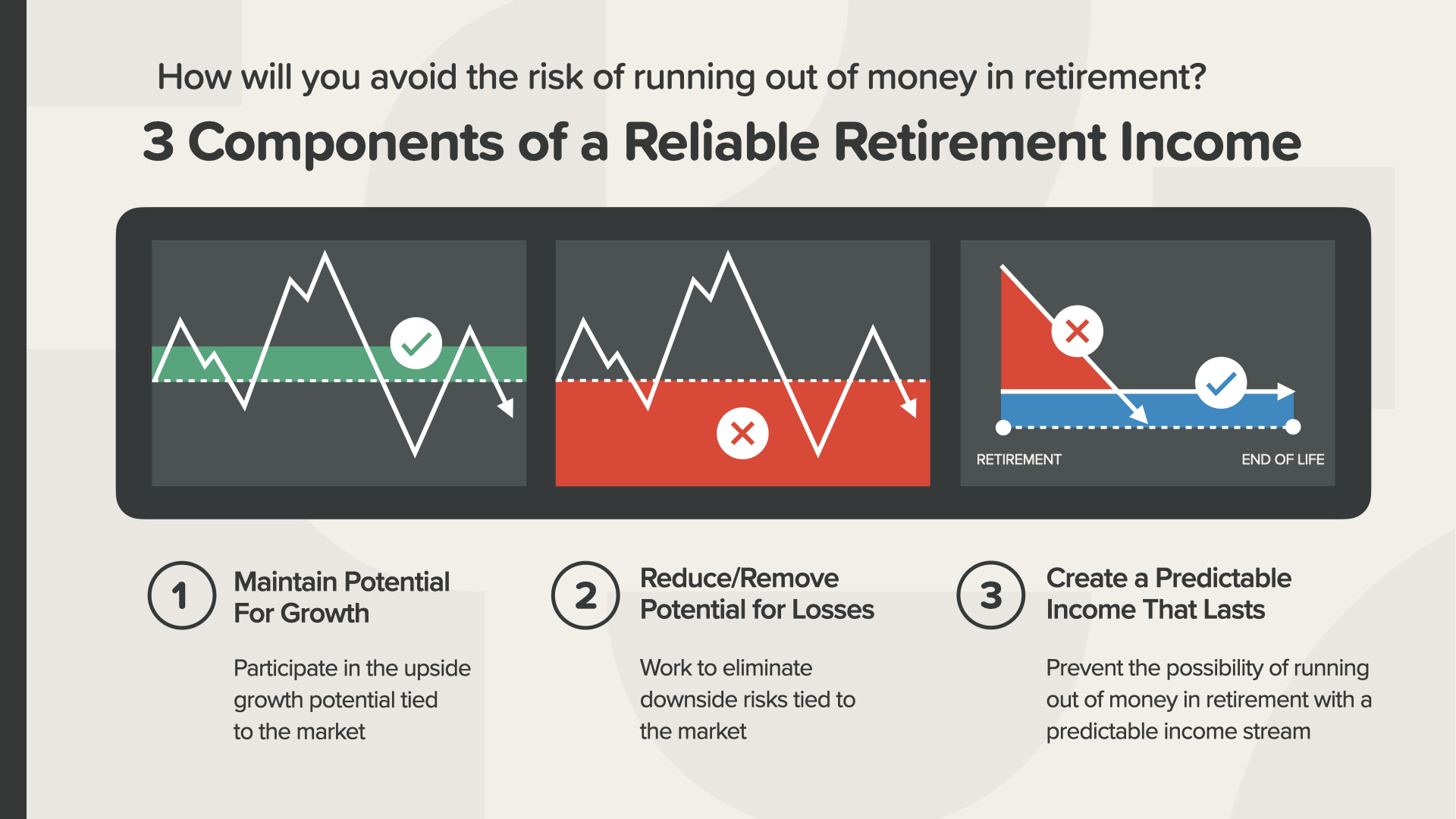

Có 3 thành phần của thu nhập hưu trí đáng tin cậy. Chúng tôi khuyên bạn nên cân nhắc tất cả chúng.

• Duy trì tiềm năng tăng trưởng bằng cách tham gia vào tiềm năng tăng trưởng đi lên gắn liền với thị trường

• Giảm hoặc loại bỏ khả năng thua lỗ bằng cách loại bỏ những rủi ro giảm giá liên quan đến thị trường và…

• Tạo ra thu nhập có thể dự đoán được và lâu dài và ngăn ngừa khả năng hết tiền khi nghỉ hưu với nguồn thu nhập mà bạn có thể tin tưởng

Và Cột mốc cuối cùng, bảo vệ tài sản của bạn bằng cách lập di chúc và bảo vệ di sản của bạn. Đây thậm chí là điều mà đôi khi người giàu cũng bỏ lỡ.

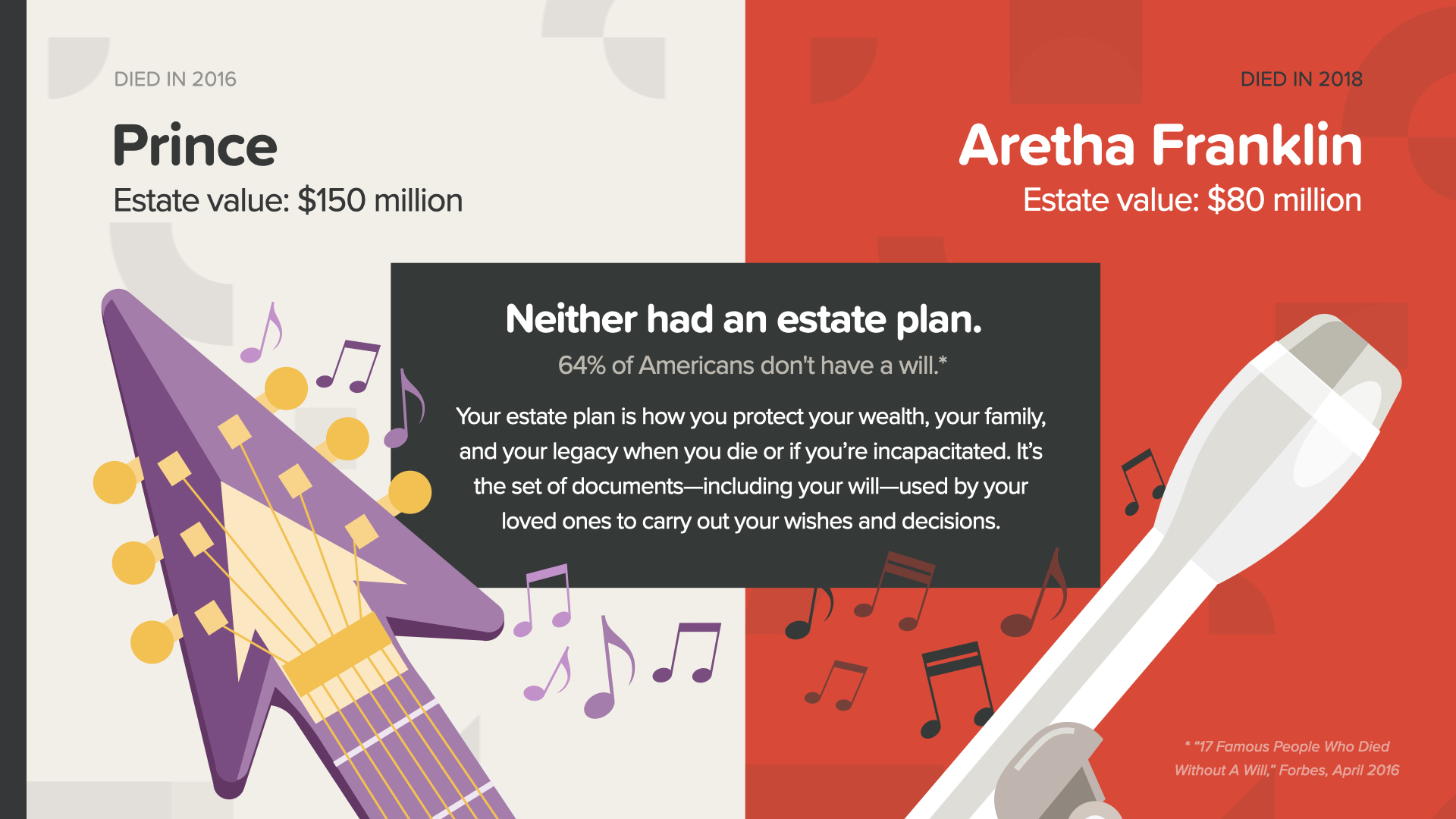

Prince và Aretha Franklin có khối tài sản khổng lồ—nhưng không ai trong số họ có kế hoạch quản lý tài sản. Cả hai đều để lại cho gia đình và đối tác kinh doanh của họ một mớ hỗn độn về mặt tình cảm, tài chính và pháp lý, mất nhiều năm để giải quyết. Điều này cho thấy tầm quan trọng của việc bảo vệ tài sản của bạn bằng một kế hoạch quản lý tài sản. Theo một cuộc khảo sát của RocketLaw, 64% người Mỹ không có di chúc. Không có gì ngạc nhiên khi số người không có di chúc cao hơn ở những người Mỹ trẻ tuổi—70% những người trong độ tuổi 45-54—so với những người Mỹ lớn tuổi—54% những người trong độ tuổi 55-64. Prince chỉ mới 57 tuổi. Kế hoạch quản lý tài sản của bạn là cách bạn bảo vệ tài sản, gia đình và di sản của mình khi bạn qua đời hoặc nếu bạn mất năng lực hành vi—đó là cách các mong muốn và quyết định của bạn sẽ được thực hiện.

Có 4 tài liệu mà kế hoạch bất động sản của bạn cần bao gồm. Bạn sẽ cần di chúc, giấy ủy quyền tài chính, chỉ thị chăm sóc sức khỏe trước hoặc di chúc sống và Bản phát hành HIPAA. Chuyên gia pháp lý của bạn có thể giúp bạn thực hiện những điều này.

Việc lập kế hoạch di sản có thể giúp bạn tránh được việc chính phủ đưa ra quyết định về việc ai sẽ được hưởng tài sản của bạn và ai sẽ chăm sóc con cái của bạn. Quá trình tòa án quản lý di sản theo luật của tiểu bang được gọi là THỦ TỤC DI CHÚC. Không ai muốn trải qua điều đó nếu họ không phải làm. Đây là một trong những lý do quan trọng nhất để lập kế hoạch di sản ngay lập tức.

Bạn cũng có thể giúp gia đình và đối tác kinh doanh của mình tránh được các chi phí và sự chậm trễ không cần thiết trong quá trình chứng thực di chúc bằng một công cụ lập kế hoạch di sản bổ sung… một quỹ tín thác. Quỹ tín thác có thể làm được nhiều việc cho bạn. Một lần nữa, chuyên gia pháp lý của bạn có thể đưa ra cho bạn lời khuyên tốt nhất khi nói đến quỹ tín thác.

Nếu bạn nghĩ rằng việc lập kế hoạch bất động sản sẽ quá tốn kém hoặc mất thời gian, thì bạn chưa cân nhắc đến chi phí cho những người thân yêu của mình sau này. Sự thật là, có nhiều lựa chọn cho hầu hết mọi ngân sách. Chúng tôi khuyên bạn nên thực hiện ngay Mốc quan trọng này.

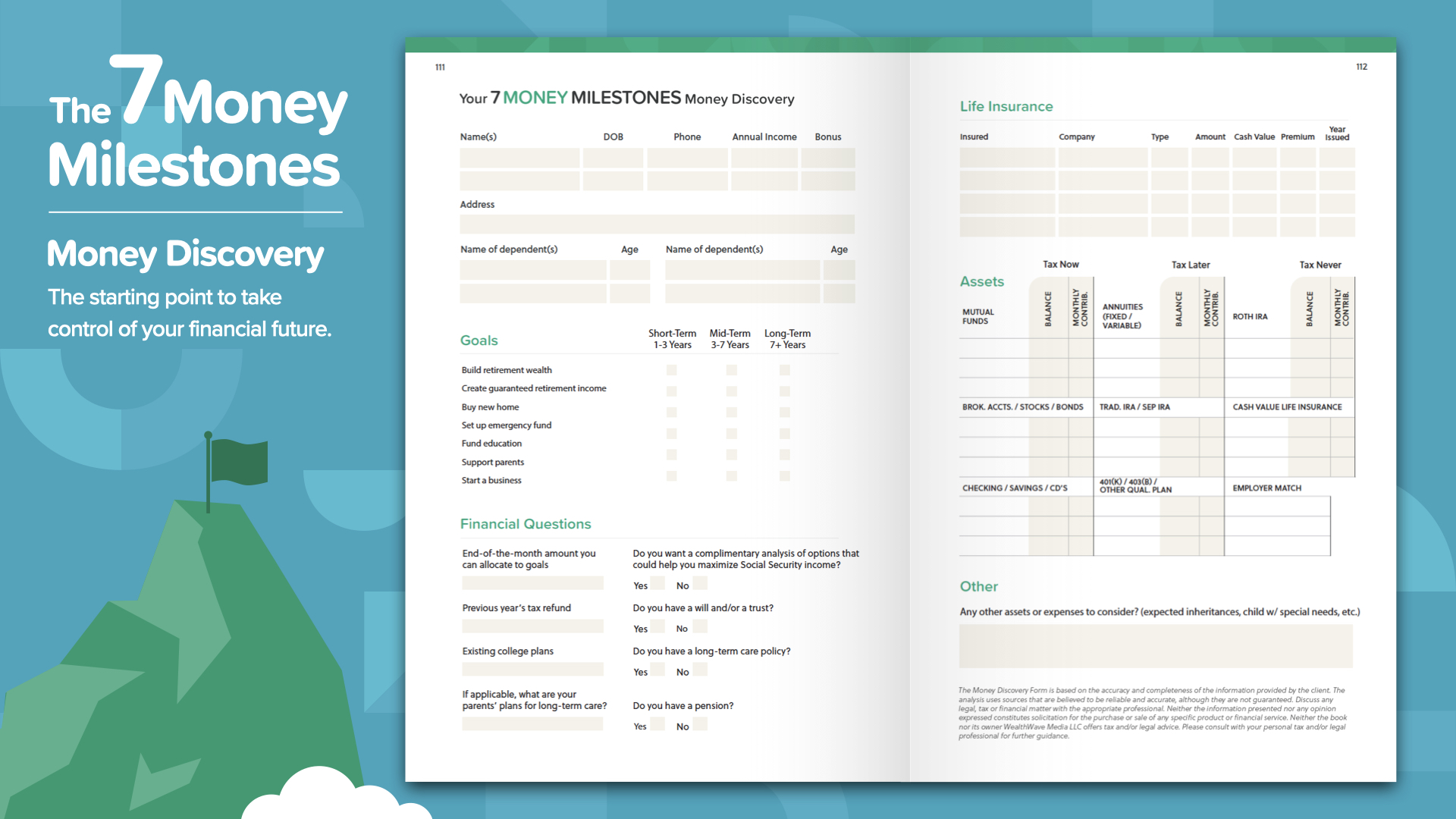

Chúng ta sắp hoàn thành rồi. Hãy nghĩ xem khái niệm nào gây được tiếng vang nhất với bạn. Đó là lý do tại sao chúng tôi bắt đầu sứ mệnh xóa bỏ tình trạng mù chữ về tài chính này. Đây là cách bạn bắt đầu kiểm soát tài chính của mình… chúng tôi gọi đó là Khám phá tiền bạc. Điều này hoạt động giống như chỉ đường lái xe trên điện thoại của bạn—chỉ cần 2 điểm tham chiếu: Bạn đang ở đâu và bạn muốn đi đâu. Tương tự như vậy khi vạch ra lộ trình cho lộ trình tài chính của bạn. Khám phá tiền bạc trong cuốn sách có thể giúp bạn giải quyết vấn đề đó. Tất nhiên, chúng tôi khuyên bạn nên chia sẻ thông tin này với chuyên gia tài chính của mình để đảm bảo rằng bạn đang đi đúng hướng để đạt được ước mơ của mình.

Thảo luận các khái niệm này và xem lại các Mốc quan trọng với một chuyên gia tài chính. Nếu hiện tại bạn không có chuyên gia tài chính nào để nhờ đến… Mốc quan trọng đầu tiên trong 7 Mốc quan trọng về tiền bạc là giáo dục tài chính. Vì hy vọng bạn đã đọc cuốn sách HowMoneyWorks: Stop Being a Sucker, bạn đã bắt đầu đi trên con đường tìm hiểu cách thức hoạt động thực sự của nó. Chúng tôi có thể giúp bạn thực hiện 6 Mốc quan trọng khác. Chúng tôi thực hiện theo hai bước: Đầu tiên là cuộc gọi khám phá, trong đó chúng tôi dành khoảng 15 phút để xác định vị trí hiện tại của bạn trong cuộc sống tài chính và quan trọng nhất là bạn muốn hướng đến đâu. Sau đó, nhóm của chúng tôi dành một vài ngày để tính toán các con số, tìm kiếm trong ngành tài chính để tìm ra các sản phẩm và dịch vụ tốt nhất đáp ứng nhu cầu của bạn và xác định những sản phẩm và dịch vụ phù hợp nhất với tình hình hiện tại và mục tiêu tương lai của bạn. Sau đó, chúng tôi có một cuộc hẹn giải pháp, trong đó chúng tôi sẽ chia sẻ màn hình và hướng dẫn bạn các bước mà chúng tôi khuyên bạn nên thực hiện để đạt được mục tiêu của mình. Đừng trì hoãn. Hãy sắp xếp một cuộc họp ngay hôm nay.